Mi történik itt? Olcsóbb lett a biztonságosabb lakáshitel a kockázatosnál

Mi történik itt? Olcsóbb lett a biztonságosabb lakáshitel a kockázatosnál

Meglepő fordulat a hiteleknél: a Bank360 kalkulációi azt mutatják, hogy néhány pénzintézetnél kedvezőbb kamatozással vehetünk fel biztonságosabb 5 éves kamatperiódusú, mint a legfeljebb egy éves kamatperiódusú hiteleket.

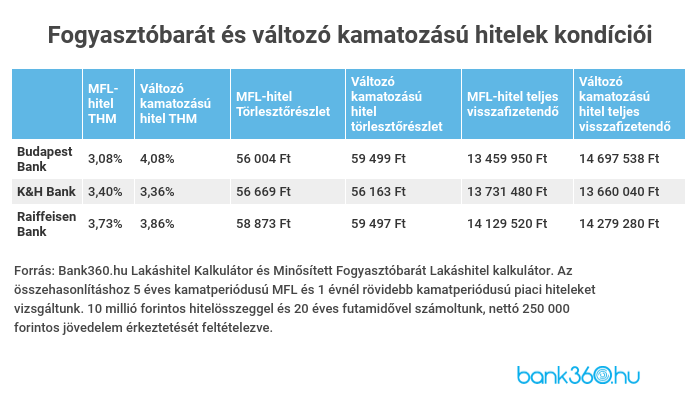

Megnéztük, hogy milyen havi törlesztővel és kamattal vehetünk fel most 10 millió forintot 20 éves futamidőre. Az alábbi táblázatban összegyűjtöttük a Bank360 kalkulátora alapján a jelenlegi kondíciók szerinti kedvező ajánlatokat.

A táblázatban a Bank360.hu által figyelt pénzintézeteknél jelenleg elérhető konstrukciókat hasonlítottuk össze. Látható, hogy az 5 éves kamatperiódusú hitelek nem feltétlenül drágábbak - sőt néhány esetben olcsóbbak, mint a kiszámíthatatlanabb referenciakamatozásúak. Bár a Magyar Nemzeti Bank június végi alapkamat csökkentésének köszönhetően csökkent a BUBOR-hoz kötött hitelek kamata is, néhány hitelintézetnél még így is a fix kamatozású hitelek tűnnek kedvezőbbnek. Azoknál a bankoknál, ahol még mindig a referenciakamatos termékek bizonyulnak olcsóbbnak - mint például a táblázatban szereplő K&H Bank ajánlatai - látható, hogy alig pár száz forintos eltérés van a havi törlesztőrészletek között. Tehát ha hitelfelvételkor a kiszámíthatóságra törekszünk nem kell jelentős többletköltséggel számolnunk, hiszen most közel azonos feltételekkel juthatunk rögzített kamatperiódusú lakáshitelhez.

De hogyan befolyásolják a referenciaértékek a hitelünket?

Bár a BUBOR május óta folyamatosan csökken, de még mindig magasabb mint az év eleji értékek. Ez nem jó hír a referenciakamatozáshoz rögzített hitelekkel rendelkező adósok számára. Ennek a mutatónak a nagysága a havi törlesztőnkre és a hitelkamatra is hatással van. A mostani értékek azoknak okozhatnak fejfájást, akiknek júliusban esedékes a kamatfordulójuk, mert ez az érték magasabb, mint a fél éve közzétett 6, vagy az egy évvel ezelőtti 12 havi referenciaértékek.

A továbbiakban bemutatjuk, hogyan és milyen módon alakítja a BUBOR a hitelünket, illetve megnézzük milyen előnyei és hátrányai lehetnek a rövid kamatperiódusú hiteleknek.

Miért fontos a BUBOR?

Ez a Magyar Nemzeti Bank által napi szinten közzétett referenciaérték, amit a bankok a rövid kamatperiódusú jelzáloghitelek referenciaértékeként használnak. Azt, hogy ez az érték milyen gyakran változik függ attól, hogy 3, 6 vagy 12 havi BUBOR-hoz kötődik a lakáshitelünk.

Az alábbi diagramon azt láthatjuk, hogyan alakult a referenciakamat az elmúlt 5 évben. Megfigyelhetjük, hogy 2016 óta jelentősen csökkent ez a mutató, ami kedvezett azoknak, akik ebben az időszakban vettek fel BUBOR-hoz kötött hiteleket. Ők emiatt folyamatos csökkenést tapasztalhattak a hitelük törlesztőjében, illetve az ügyleti kamatban. Idén februártól viszont jelentős mértékű emelkedésbe kezdett a referenciaérték, emiatt a következő kamatfordulókor emelkedett a kamat és a törlesztőrészlet is ezeknél a hiteleknél.

Rövid kamatperiódus - előny vagy hátrány a gyakori változás?

A rövid kamatperiódus egyetlen előnye, hogy ha alacsony a BUBOR értéke, akkor kisebb kamattal is hozzájuthatunk a lakáshitelhez. Más kérdés, hogy ez az olcsóság egészen addig tart, amíg a BUBOR értéke alacsony, mivel bármilyen mértékű növekedés hatással lesz a kamatunkra, ezáltal pedig a törlesztőrészletünkre is. Ha azonban a hitelünk futamideje alatt a BUBOR értéke csökken, akkor a törlesztőnk és a kamatunk is kevesebb lesz, azaz olcsóbbá válik a hitelünk.

Ennek a kamatozásnak a változás az előnye, és egyben a hátránya is. Ha megnézzük a fenti diagramot akkor láthatjuk, hogy a stagnáló időszakok mellett jelentős mértékű növekedések és csökkenések is megfigyelhetők. Ha csak az idei évet nézzük, az év eleji 0,17-0,3%-os értékről 0,9%-ra emelkedett a referenciaérték, ami a hiteltartozástól függően néhány száz vagy akár több ezer forintos különbséget is jelent a havi törlesztőrészletekben.

Ha már hiteltartozás, az sem mindegy, mekkora a még fennálló hiteltartozásunk és a futamidőnk. Ha ugyanis annuitásos hitelünk van és a futamidő elején történik egy nagyobb kamatemelkedés, akkor az a fennálló magasabb tőke miatt magasabb törlesztőrészlet emelkedéssel jár.

A moratóriumot sem kíméli

A változó kamatozás a moratórium kapcsán is hátrányos lehet. Bár a moratóriumról szóló rendelet megszabja, hogy nem emelkedhet a törlesztőrészlet szüneteltetése miatt a törlesztőrészlet, a referenciakamat változásai okozhatják a fennálló tartozás emelkedését a moratórium időszaka alatt is.

Így szembesülhet egy változó kamatozású hitelt fizető ügyfél akár azzal is, hogy januártól magasabb lesz a törlesztőrészlete annál, mint amit márciusban fizetett. Persze ez csak akkor következik be, ha a BUBOR magasabb lesz a kamatfordulókor, mint amikor márciusban moratórium alá került a törlesztés.

Hogyan alakítja a BUBOR a törlesztőrészleteket?

Az alábbi diagramon egy konkrét példán keresztül bemutatjuk, hogyan alakítja a BUBOR értéke a lakáshitelünk havi törlesztőrészletét. A kék sávok a kamatperiódus alatti törlesztőrészletet jelölik, míg a piros vonaldiagram mutatja az éppen aktuális BUBOR értéket. A számítást mindhárom BUBOR-hoz rögzített hiteltípusra elvégeztük, a lapok között a diagram felső részén tudunk váltani. A számításban alkalmazott kamatfelárak értéke megegyezik a jelenleg a piacon lévő referenciakamathoz kötött hitelek legalacsonyabb értékével.

Mindhárom diagramon jól látszik, hogy a BUBOR értéke hogyan-mennyivel növeli vagy éppen csökkenti a következő kamatfordulóban esedékes törlesztőrészleteket.

A vizsgált időszakban egy kedvező referenciaérték módosulás történt, így a futamidő végére mindhárom hitelnél csökkentek a törlesztőrészletek. Azonban nem szabad elfelejteni, hogy ez nem csak lefelé módosulhat. Bármelyik kamatperiódust nézzük látható, hogy a kezdeti csökkenést a futamidő felétől egy kisebb mértékű emelkedés követi. Az emelkedés mértéke látszik a törlesztőrészleteken, ez lehet pár száz vagy ezer forint is. Ez nem tűnhet soknak, de ha magasabb a hitelünk összege, akkor az emelkedés is jelentősebb lehet.

Mi a helyzet a fix kamatozású hitelekkel?

A fix kamatozású hitelek legnagyobb előnye a kiszámíthatóság. Ennél a hiteltípusnál már a hitelfelvételkor biztosak lehetünk abban, hogy a szerződésben aláírt kamat és törlesztőrészlet változatlan marad akár 5-10 évig vagy akár a teljes futamidőre attól függően, hogy milyen kamatperiódust választunk.

Ez tervezhetőbbé teszi a kiadásainkat, hiszen nem kell aggódnunk amiatt, hogy hirtelen megemelkednek a hitelre fordítandó kiadásaink. Az ilyen típusú hitelekkel rendelkezőknek akkor sem kell aggódniuk, ha élnek a moratóriummal, hiszen a fix hitelkamat mellett csak akkor változhat a kamat, ha éppen a moratórium alatti időpontra esik a periódusváltás. Például az 5 éves kamatperiódusú hiteleknél 5 évente egyszer történik meg, míg egy három hónapos BUBOR-hoz kötött hitelnél a bank 3 havonta vizsgálja felül az aktuális kamatot.

A biztonságosabb, kiszámíthatóbb hitelek az elmúlt években drágábbak is voltak. Aki alacsonyabb induló törlesztőrészlettel szeretett volna hitelt felvenni, az a változó kamatozású hitelek között találhatott a pénztárcájához ideális ajánlatot. Most viszont ahogy fentebb is írtuk olcsóbban találunk kiszámítható kamatozású hiteleket, így nem csak pénzt spórolhatunk, de még a kamatváltozások miatt sem kell aggódnunk.

Ha megnézzük a Bank360 lakáshitel kalkulátorában, hogy mekkora törlesztőrészletre számíthatunk egy 5 éves futamidőre rögzített 5 millió forintos lakáshitelnél, akkor láthatjuk, hogy már 90 378 forintos törlesztőrészlettel is igényelhetünk. De a kalkulátorban elérhető legnagyobb törlesztőrészlet is alacsonyabb mint a példánkban szereplő 3 havi BUBOR-hoz kötött lakáshitel kezdeti törlesztőrészlete. Tehát a kiszámíthatóság nem feltétlen jelent több ezer forintos havi pluszkiadást.

Megéri a változó kamatozás vagy sem?

A fenti eset azt mutatja, hogy ha a BUBOR kedvezően alakul, akkor a havi törlesztőnk csökkenhet a futamidő végére. Ha viszont valamilyen gazdasági változás miatt a BUBOR értéke nagy mértékben megemelkedik, akkor jelentős mértékben megnövekedhetnek a havi terheink ez pedig felboríthatja a család költségvetését, rosszabb esetben fizetésképtelenség is kialakulhat.

Jelen gazdasági helyzetben kifejezetten fontos, hogy a hitelhez kapcsolódó kiadásaink kiszámíthatóak legyenek, ezért célszerű a hitelfelvétel előtt mérlegelni, hogy megéri-e kockázatot vállalni havi pár száz forintos törlesztőrészlet csökkenésért cserébe.