A gyors válasz az, hogy akkor, ha szükségünk van rá. A lakosság esetében tipikusan a lakásvásárlás generálja a hosszú távú jelzálog hitelek felvételét, ezt leszámítva inkább a vállalkozások esetében jöhet szóba ez a fajta finanszírozás. Egy beruházás, fejlesztés nem annyira nyilvánvaló cél, mint egy család számára egy nagyobb lakás, vagyis a vállalkozások sokkal szabadabban határozhatnak ügyeikről, amelyeket hosszú távú hitellel finanszíroznának.

A jelenlegi kamatkörnyezet ideális a hosszú futamidőre felvett hitelhez, hiszen soha nem volt még ilyen alacsony a jegybanki alapkamat – 0,75 százalék. Bár a hitelek kamata nem függ egy az egyben az alapkamattól, de a rendkívül alacsony alapkamat azt mutatja, hogy egyelőre nincsenek olyan veszélyek a piacon, amelyek indokolnák a magasabb kamatfelárakat.

Sajnálatos, hogy ez az időszak éppen egy lakáspiaci bummal esik egybe, hiszen míg a hitelek olcsóbbak lettek, az ingatlanok drámai mértékben megdrágultak, ezzel együtt, aki most tervez lakást vásárolni, nem találhat kedvezőbb időszakot a lakáshitel felvételére.

Milyen konstrukciót érdemes választani?

Minél hosszabb egy hitel futamidő, annál nagyobb a visszafizetendő összeg – vagyis a hitel teljes kamatköltsége magasabb. Futamidő az az időszak, amely alatt a hitelszerződés szerint visszafizeti az ügyfél a teljes összeget. A futamidőt menet közben is meg lehet hosszabbítani – vagy akár le is lehet rövidíteni. A futamidő meghosszabbítására általában azért kerül sor, mert az ügyfél valamiért nem vagy csak nagy nehézségek árán tudja fizetni a törlesztőt – például mert elvesztette a munkáját vagy más, alacsonyabb beosztásban kell dolgoznia.

Mennyi legyen a futamidő?

Alapvetően célszerű a lehető legrövidebb futamidőt választani, hiszen ez kerül a legkevesebbe. Azt is mérlegelni kell azonban, hogy biztosan tudjuk-e vállalni a tervezett törlesztőt. Itt nem arról van szó, hogy egy-két évig meghúzzuk a nadrágszíjat, hanem hogy az elkövetkező tíz vagy húsz évben minden hónapban fizetni kell a hitelt. Bár a túlzott eladósodást megakadályozandó a jogszabályok szigorúan meghatározzák, mennyire terhelhető meg a magánszemélyek jövedelme, sok függ az egyéni szempontoktól is.

Ha például tudjuk, hogy a gyerekek után már csak egy-két évig kaphatunk adókedvezményt, érdemes azzal is számolni, hogy sokkal kevesebb jövedelemből kell kijönni azt követően. De hasonlóképpen érdemes számolni olyan távlati beruházásokkal is, mint az autócsere vagy akár tandíj fizetése. Vagyis a magunk számára ideális futamidőt annak fényében kell meghatároznunk, hogy azt biztosan fizetni tudjuk.

A túl rövid futamidő kockázatokat rejt, ám a túl hosszút is érdemes lehet elkerülni. Ha ugyanis a várható törlesztőrészletek alakulását nézzük a kalkulátornál, kiderül, hogy adott futamidőn túl nincs komoly jelentősége annak, hogy mennyivel csökken a havi törlesztő – mert azt úgyis ki tudjuk fizetni. Eközben a futamidő kitolásának megvan a maga költsége is. Kérdés, hogy miért fizetnénk több kamatot, ha nem nyerünk érdemben szinte semmit?

A hosszabb kamatperiódusú hitel mellett szól, hogy minél hosszabb a periódus, annál nagyobb arányban terhelhető a jövedelem. A jegybank túlzott eladósodottságot megakadályozandó rendeletet hozott arról, hogy a jövedelem milyen arányban terhelhető. Ezt az úgynevezett jövedelemarányos törlesztőrészlet mutató (jtm) mutatja meg. Ha a kamatperiódus hossza kevesebb, mint öt év, akkor a nettó jövedelemnek csak legfeljebb 30 százaléka terhelhető, ám tíz év feletti kamatperiódusú hitel esetében akár 60 százaléka is.

Milyen kamatperiódus az ideális?

A futamidő mellett a kamatperiódus hosszát is meg kell határozni. A kamatperiódus azt jelenti, hogy a bank adott időszakonként a piaci viszonyokhoz igazítja a hitel kamatait. Ez eredményezhet alacsonyabb, de magasabb kamatokat is. Ha a jegybanki alapkamat vagy a hitel kamatának kiszámításához alkalmazott bankközi kamatláb csökken, akkor a hitel kamata is csökken a következő kamatperiódusban, és természetesen ugyanez a helyzet akkor, ha a kamatok emelkednek. Minél rövidebb a kamatperiódus, annál hektikusabb lesz a hitel kamatozása. Ez egy hosszú távú hitelnél összességében nagyobb kockázatot jelent.

A legrövidebb periódus három hónap, a leghosszabb pedig a hitel teljes futamideje. Előbbi azt jelenti, hogy a hitel kamata folyamatosan követi a változásokat. Ha csökkennek a kamatok, a hitelkamat is csökken, ám ha emelkednek, az is emelkedni fog. A jelenlegi helyzetben nem várható reálisan, hogy a kamatok tovább csökkenjenek.

Egy húszéves futamidejű hitelt tehát fel lehet venni három hónapos, de akár húsz éves kamatperiódussal is. Utóbbi azt jelenti, hogy bárhogyan is alakulnak a piaci körülmények, a hitelünk kamata nem fog változni. Azaz nem lesz magasabb, a havi törlesztő sem tud elszállni. Igaz, hogy csökkenni sem, hiszen a fix kamatperiódusú hitel a kamat mérséklődését sem követi. Természetesen igénybe lehet venni éves, ötéves vagy tízéves kamatperiódusú hitelt is. Ezeknél érvényesül ugyan a piaci körülmények változása, ám csak késleltetve, és a kisebb ingadozások nem is jelennek meg. A hitelszerződésben szerepel a kamatperiódus időszaka, illetve fordulónapja. Ez az a nap, amikor a piacihoz igazítják a hitel kamatait – háromhavonta, évente, ötévente vagy akár tízévente.

Az alábbi kérdést kell mérlegelni

Van-e értelme egy húszéves futamidejű hitel esetében öt- vagy tízéves kamatperiódust választani, illetve mennyivel kell többet fizetni az áhított biztonságért, azaz mennyivel magasabb a fix kamatozású hitel terhe, mint a változóé. Fontos, hogy míg a futamidőt meg lehet változtatni, a kamatperiódust nem. Vagyis a most változó kamatozású hitelt nem lehet fixre alakítani – csak hitelkiváltással egy másik hitellé alakítani. Ez alól most kivételt jelent az MNB kampánya, amely a három hónapos kamatozású hitelek fixesítését tartalmazza.

Jelentős különbség a törlesztőben

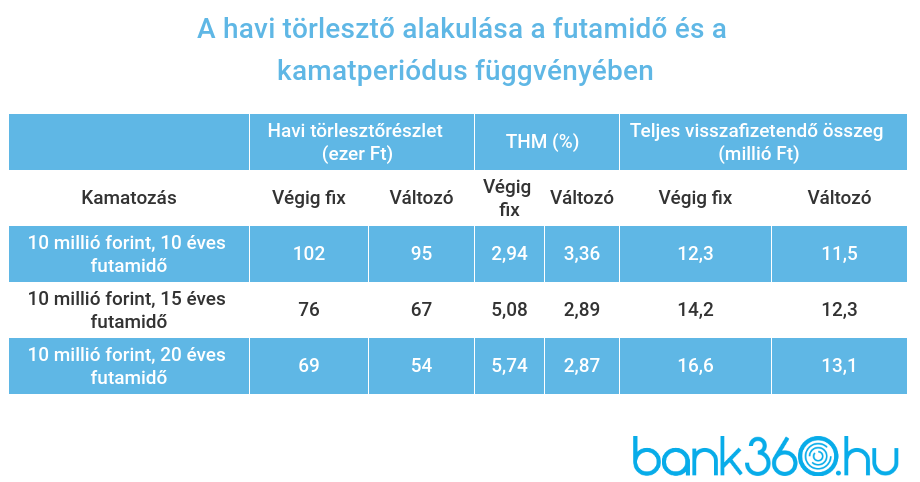

A kalkulációból az látszik, hogy húszéves kamatperiódust választva sokkal magasabb kamattal kell számolni – a teljes visszafizetendő összeg ötmillió forinttal haladja meg a legolcsóbb, tízéves, változó kamatú hitel végösszegét. Kérdés, hogy megéri-e ez a felár. Erre nem könnyű válaszolni. A jelenlegi szintnél valószínűleg már nem mennek jelentősen lejjebb a kamatok, vagyis a mostaninál jóval kedvezőbb konstrukciót már nem reális várni.

Azt azonban nem lehet megjósolni, hogy ha emelkedni kezdenek a kamatok, akkor azok milyen szintig emelkednek. Ha az jegybanki alapkamat nő, akkor az általában előbb-utóbb megjelenik a hitelkamatokban is. A hitelek kamatát nem az alapkamathoz igazítják, hanem valamilyen bankközi kamathoz, jellemzően az úgynevezett Budapesti Bankközi Kamatlábhoz ez a BUBOR, vagyis annak a kamatnak az átlaga, amiért a bankok egymást finanszírozzák a piacon. Van havi, három havi stb. BUBOR, erre számolják az egyes bankok a maguk kamatfelárát, plusz figyelembe vesznek esetleges kedvezményeket, amiket az ügyfél igénybe vehet. Így jön ki a ténylegesen fizetendő kamat.

78-szor változik a kamat

A három hónapos kamatperiódusnál – ide tartoznak a legolcsóbb hitelek – a kamat három havonta változik. Vagyis egy húszéves hitel élete során 78-szor. Ez hatalmas kockázatot jelent, hiszen ha elszabadulnak a kamatok – mert jön például egy újabb pénzügyi válság –, akkor az azonnal megjelenik a törlesztőkben, a rendszerben nincs fék és késleltetés. Ha húszéves kamatperiódust választ az ügyfél, akkor semmiféle kockázatot nem fut.

Azt is hozzá kell azonban tenni, hogy addig, amíg a változó kamatozású hitel kamata ennél alacsonyabb, addig csak ráfizet az ügyfél a biztonságra. A fix és változó kamatozású hitelek törlesztői között a kalkulátor szerint húsz éves futamidőnél havi 15 ezer forint a különbség. A húszéves kamatperiódusú hitel kamata nagyjából duplája a három hónaposnak, vagyis egyáltalán nem biztos, hogy a végső elszámolásnál jobban jön ki a fix kamatú konstrukció.

Mennyivel nőhet a törlesztő?

Előre nagyon nehéz megjósolni, mi fog történni. Sőt azt sem könnyű megmondani, mennyivel nő a törlesztő, ha a hitel kamata emelkedni kezd. Az úgynevezett annuitásos hiteleknél minden egyes törlesztőrészlet esetben fizetünk egy rész kamatot és egy rész tőketartozást – vagyis a ténylegesen felvett összeget és annak kamatát egyszerre törlesztjük. A hiteltörlesztés elején a kamat összege jóval magasabb, mint a tőketörlesztés, az évek alatt azonban ez az arány először kiegyenlítődik, majd egyre nagyobb részt tesz ki a tőke.

Mindez azzal jár, hogy egyáltalán nem mindegy, mikor kezd el nőni egy hitel kamata. Ha a hitel felvételét követően megugranak a kamatok, akár jelentős mértékben is megemelkedhetnek a törlesztőrészletek. Azonban ha a kamatemelés csak a futamidő vége felé következik be, akkor hiába szállnak el a kamatok, a törlesztőrészlet már nem fog drámaian emelkedni, mivel annak java része már nem kamat, hanem tőketartozás.