Alapvető változásokat hozott a 2020-as esztendő: a koronavírus miatt számos ügyfél ütközött fizetési nehézségekbe a hiteltörlesztés során. A járvány okozta gazdasági bizonytalanságot kis mértékben enyhítette a hitelmoratórium tavaszi bevezetése, majd az ősszel elfogadott, jövő nyárig szóló meghosszabbítása, ugyanakkor könnyen előfordulhat, hogy a moratórium lejárta után is fennállnak a törlesztési nehézségek. A Bank360.hu megnézte, mit tehetnek azok az ügyfelek, akik számára átmenetileg vagy tartósan nehézzé válik a hitelek törlesztése.

A moratóriumról röviden

A járvány magyarországi megjelenése után, tavasszal vezette be a kormány a hitelmoratóriumot, amely minden vállalkozói és lakossági hitelre vonatkozott. A 2020. december 31-én lejáró moratóriumot ősszel meghosszabbították 2021. június 30-ig, de csak a gyermeket nevelők, nyugdíjasok, munkanélküliek és közfoglalkoztatottak számára. Vállalkozások pedig csak akkor élhetnek a törlesztés felfüggesztésével, ha bizonyítani tudják, hogy a járvánnyal összefüggésben csökkentek jelentősen a cég bevételei.

A moratórium ideje alatt nem megfizetett törlesztőrészleteket a hátralévő futamidő alatt, egyenlő részletekben kell megfizetni, ugyanakkor azt is fontos tudni, hogy ettől függetlenül a moratórium utáni törlesztőrészlet nem lehet magasabb - a futamidő viszont hosszabbra nyúlik emiatt.

Mit tehetünk, ha a moratórium után is maradnak a törlesztési nehézségek?

Általános tanács, amit a bankok is javasolnak, hogy ha anyagi nehézség merül fel, minél hamarabb jelezzük a problémát a bank felé, így gyorsabban megoldást lehet majd találni.

Bár a törvény (2020/CVII.) szerint a moratórium alatt hitelfelmondási tilalom is van, ami azt jelenti, hogy az év végéig, de a módosítások után 2021. június 30-ig a bankok nem szüntethetik meg nemfizetés miatt az ügyfelek hitelszerződését.

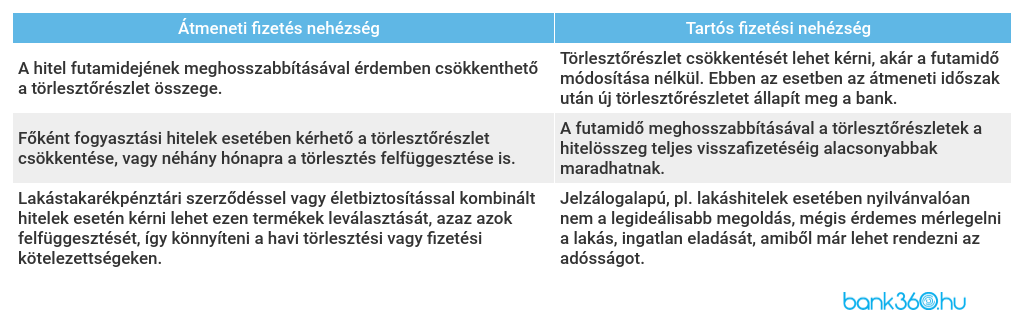

Nem mindegy, hogy átmeneti vagy tartós a fizetési nehézség

A járványhelyzet nemcsak az esetlegesen bekövetkező tragikus halál miatt okozhat komoly problémát a hozzátartozóknak, akár már az is elég, ha a családfő vagy a jövedelemszerző családtagok hosszas orvosi kezelésre szorulnak. Ezzel számottevően szűkülhet a családi költségvetés mozgástere. Persze a jelenlegi járvány mellett bármilyen baleset vagy egyszeri nagyobb kiadás is befolyásolhatja a pénzügyi helyzetünket.

Ha nincsen hitelfedezeti biztosításunk vagy bármely egyéb, “mozgósítható” megtakarításunk, akkor nem maradhat más, mint a külön megállapodás a bankkal. A hosszú távú késésnek a törlesztésben a jövőbeni hitelképességünket érintő következményei lesznek, felkerülhetünk például a KHR-listára, ami után sokkal nehezebb lesz hitelhez jutni. Ebben a cikkben részletesen írtunk arról, hogy egy adós milyen esetekben kerül fel a negatív adóslistára.

Mit tehetünk, ha bekövetkezik a baj?

Fontos tudni, hogy a bankok nem szívesen veszítenek el ügyfeleket, azaz inkább kötnek valamilyen külön megállapodást, mintsem hogy azonnal kezdeményezzék a szerződés felmondását. Egyrészt a hitelösszeg tőkerészének visszafizetését kockáztatják, másrészt a futamidő hátralevő részéig kalkulált kamatokat. A hitelfelvevő ügyfél pedig rosszabb esetben további költségekre és végrehajtási procedúrára számíthat.

Az adósságrendezés is jó lehetőség lehet

Az egyedi megállapodásokon alapuló megoldások mellett persze továbbra is lehetőség az adósságrendező hitel, vagy egy kedvezőbb kamatozású új lakáshitel felvétele, amelyekkel a régi, magasabb törlesztőrészlettel rendelkező hitelünket tudjuk kiváltani. Ebben az esetben azonban számolni kell azzal, hogy a szerződések felmondásának és módosításának, vagy éppen az új megkötésének kapcsolódó költségei lehetnek.