Amikor hosszabb távra szóló pénzügyi döntéseket hozunk, érdemes alaposan körbejárni a kérdést, azonban a bankok, pénzügyi szolgáltatók - figyelembe véve a külső piacok változásait, az állami, jegybanki döntéseket - kénytelenek esetenként változtatni a hiteltermékek feltételein. Azonban ha a hiteligény nem várhat, az elérhető konstrukciók közül kell választani.

A koronavírus okozta nehéz gazdasági helyzetben a Magyar Nemzeti Bank egységes és maximalizált THM-mel rendelkező fogyasztási hitelekről döntött. Ezt követően a bankok már elérhetővé tették a saját hiteltermékeiket, amelyek feltételein szigorírásokat jelentettek be, többek között magasabb elvárt nettó jövedelmet írnak elő.

A Bank360.hu megnézte, a jelenlegi helyzetben a személyi kölcsönök vagy a szabad felhasználású jelzáloghitelek felvétele ésszerűbb döntés-e, figyelembe véve a kockázatokat és a futamidő alatti esetleges változásokat.

A személyi kölcsön esetében - várhatóan 2020. december 31-ig - a maximalizált 5,9%-os THM-re lehet számítani, azonban ezt követően már magasabbal. Ezt is figyelembe kell venni a két hiteltermék összehasonlításánál.

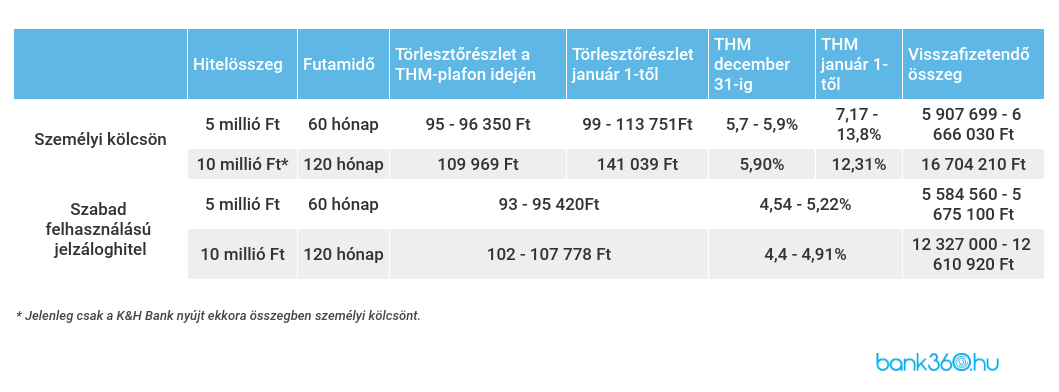

A Bank360.hu személyi kölcsön és szabad felhasználású jelzáloghitel kalkulátorával kiszámoltunk egypár példát, 5 és 10 millió forint hitelösszeggel, legalább havi nettó 250 ezer forintos jövedelemmel, 60 és 120 hónapos futamidőkkel.

Megállapítható, hogy a szabad felhasználású jelzáloghitelnek jobbak a kondíciói a személyi kölcsönökéhez képest. Ez különösen igaz a hosszabb távra szóló futamidő esetében, bár azt is figyelembe kell venni, hogy 10 éves futamidőre jelenleg csak a K&H Bank nyújt személyi kölcsönt.

A szabad felhasználású jelzáloghiteleknek azonban az ügyfél szempontjából természetesen magasabb a kockázata, hiszen ingatlanfedezet szükséges a folyósításhoz, míg a bankok pont ezért tudják olcsóbban adni, ugyanis számukra pedig a bevont ingatlanbiztosíték csökkenti valamelyest a kockázatokat.

Figyelni érdemes a költségekre is

A szabad felhasználású jelzáloghitelek esetében több további költség megfizetésére is kötelezik az ügyfelet, mint az ingatlan értékbecslési díja, a közjegyzői díj, a folyósítási jutalék, a szükséges ingatlanbiztosítási díj, vagy éppen a hiteles tulajdoni lap díja.

Bár ezek egy részét tartalmazza a THM, azonban felmerülnek olyan költségek, amelyeket ezen kívül kell megfizetni. Ilyen például a közjegyzői vagy ügyvédi díj, vagy az ingatlanfedezethez előírt lakásbiztosítás díja.

Éppen ezért összességében az megállapítható, hogy a két hiteltermék között, ha a járulékos költségeket is figyelembe vesszük, akkor jelentős költségbeni eltérés nincs 5 éves futamidő esetén. Ennél hosszabb futamidőre azonban már jóval olcsóbb megoldás a szabad felhasználású jelzáloghitel.

További fontos különbség, hogy a személyi kölcsönök esetében a bankok jellemzően inkább a rövidebb törlesztési időszakot teszik elérhetővé, míg a szabad felhasználású jelzáloghiteleknél nem ritka a 25-30 éves futamidő sem, ami nagymértékben megkönnyítheti az ügyfelek hosszú távú pénzügyi tervezését, miközben ezzel együtt nagyobb terhet is ró rájuk.