Szabad felhasználású jelzáloghitel kalkulátor 2026

Értékeld a Bank360 kalkulátorát!

Értékeld a Bank360 kalkulátorát!

Az összehasonlítás nem tartalmazza a piac összes ajánlatát.

Minden, amit tudni kell a szabad felhasználású jelzáloghitelről

Nagyobb összegre van szükséged felhasználási kötöttségek nélkül? Találd meg az elvárásaidnak megfelelő szabad felhasználású jelzáloghitelt. A Bank360 szabad felhasználású hitel kalkulátora segít egyszerűen és gyorsan keresni az ajánlatok között. Bankonként csak a legkedvezőbb ajánlatot mutatjuk meg a választott hitelösszeg és futamidő alapján.

Szinte biztos, hogy volt, vagy lesz (esetleg éppen van) olyan szakasza az életünknek, amikor erősen el kell gondolkoznunk egy nagyobb összegű hitel felvételén. Nem mindegy azonban, hogy milyen kölcsönhöz nyúlunk egy lakásvásárlás, vagy egy több millió forintos felújítás előtt. Míg egy személyi kölcsön olyan kis összegű célok megvalósítására alkalmas mint például műszaki cikkek vásárlása vagy autó javítása, esetleg vásárlása, addig a jelzáloghitel leginkább ingatlannal kapcsolatban felmerülő költségeket hivatott fedezni. Érdemes több szempontból is végiggondolni, hogy mi a jó megoldás, hiszen egy nagy összegű hitel akár 10-20 éves elköteleződést is jelenthet.

Ugyanakkor, aki már olvasta a hitelfajtákról szóló átfogó elemzésünket, tudja nagyon jól, hogy nagyobb terveink megvalósításához két fajta jelzáloghitelt vehetünk fel. Az egyik célhoz kötött, a másik pedig szabad felhasználású hitel, ami sokkal nagyobb anyagi szabadságot biztosíthat a döntéseinkhez.

Ahogy a neve is mutatja, a hitelért cserébe jelzálogot jegyeztetnek be egy általunk, vagy adóstársunk által birtokolt nagy értékű tulajdonra, ami az esetek elsöprő többségében ingatlan lehet. A felajánlott ingatlanfedezet így biztosítékot jelent arra az esetre, ha nem tudnánk visszafizetni a hitelt. Maga a jelzálogjog jelenti a kölcsön visszafizetésének a biztosítékát, ezért azt külön be kell jegyeztetni az ingatlan nyilvántartásba.

A jelzáloghitel előnyei:

magas hitelösszeg,

hosszú futamidő,

sokszor kedvezőbb kamatozású, mint egy személyi kölcsön.

Jelzáloghitellel akár több tízmillió forintos hitelösszeghez is juthatunk, amit nagyon hosszú futamidőre vehetők fel. Érthető módon a hitelező bank szeretné magát bebiztosítani. Az ingatlan értékálló, a bank akár el is adhatja, ha mi nem fizetjük a törlesztőrészletet.

A jelzáloghiteleket a következő célokra használhatjuk fel:

ingatlanvásárlásra,

ingatlan felépítésére,

meglévő ingatlan bővítésére, felújítására vagy korszerűsítésére,

adósságrendezésre és hitelkiváltásra,

szabad felhasználásra.

Jelzáloghitel esetén az igényelhető hitelösszeg általában 1-50 millió forint között van, a futamidő pedig ehhez mérten változhat 24-360 hónap között.

Jelzáloghitelt leggyakrabban ingatlancél megvalósítása miatt veszünk fel. Ahogyan fentebb írtuk, ehhez ingatlanfedezetet szükséges a bank felé felajánlani. Az, hogy milyen ingatlant fogadnak el a bankok erre a célra, eltérő lehet – ez elsősorban az ingatlan értékétől függ. Ezenkívül fontos, hogy nem feltétele a kölcsönnek, hogy a hiteligénylő legyen a felajánlott ingatlan tulajdonosa. Ez lehet akár egy rokon, vagy egy jó barát, aki a hozzájárulását adja a jelzálog bejegyzéshez.

Egy szabad felhasználású jelzáloghitel felvétele évekre, sőt, évtizedekre meghatározhatja családunk anyagi helyzetét. Éppen ezért kiemelten fontos egy ekkora összegű hitelnél, hogy ne herdáljuk el a hitelösszeget. Próbáljuk meg a lehető leghatékonyabban felhasználni és keressünk olyan hitelcélt, amely miatt nem okoz majd fejfájást a felvett kölcsön évekkel később sem.

A legjobb cél, amire egy több milliós hitelt fordíthatunk, az az, amelyik nekünk keres vagy takarít meg pénzt. Ha elég okosan fektetjük be, akár azt is elérhetjük, hogy kitermelje a havi törlesztőrészlet egészét, de legalábbis jelentős részét.

Jelzáloghitelt igényelni hosszabb és összetettebb művelet, mint egy egyszerű személyi kölcsönt. Nagyobb összegről van szó, és a futamidő akár több évtized is lehet, ami hosszú távú elköteleződést jelent az igénylő számára. Az igényléshez ezért elengedhetetlen, hogy megfelelő jövedelemmel rendelkezzünk, és ezt igazolni is tudjuk a bank felé.

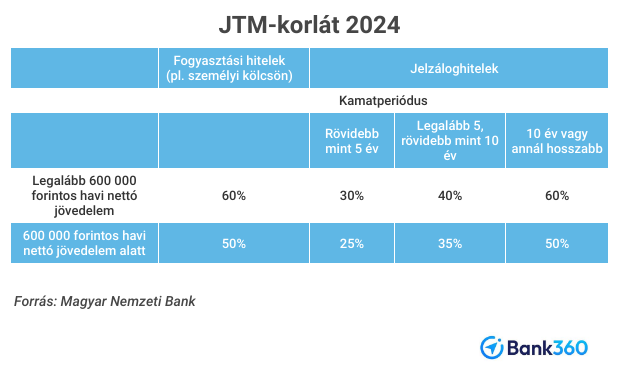

A jövedelmi feltételeket a bankoknak 2018. október 1. óta szigorúbban kell figyelembe venniük, mint korábban, ekkor vezették be ugyanis a Magyar Nemzeti Bank (MNB) adósságfék rendszerének egy újabb elemét, ami a jövedelemarányos törlesztési mutató (JTM) szabályozására vonatkozott. A legnagyobb változás, hogy míg korábban az 5 évnél rövidebb kamatperiódusú hiteleknél akár a fizetésünk felét is fordíthattuk a törlesztésre, ez október 1. óta már csak 25%. A kiszámíthatóbb, legalább 10 éves kamatperiódusú hiteleknél továbbra is a jövedelmünk legfeljebb 50 százalékát fordíthatjuk törlesztésre.

Az adósságfék rendszer folyamatos fejlesztése mellett más tekintetben is sokat változott a jelzáloghitelezés piaca az elmúlt években, ugyanis a válság óta szinte teljesen eltűntek a deviza alapú hitelek a bankok kínálatából, és a legtöbb hitel ma már forint alapú.

Felhasználás szempontjából kétféle jelzáloghitel létezik:

Kötött célú

Szabad felhasználású

Jelzáloghitelt felvehetünk meghatározott célra, mint például lakásvásárlás vagy építkezés. Ha ilyen kölcsönt választunk, akkor csak a hitelező pénzintézet határozza meg, hogy mire használhatjuk fel a megigényelt hitelösszeget. Ezzel szemben a szabad felhasználású jelzáloghitelnél a bank nem kérdezi, hogy mire költjük a pénzt, mi csak a visszafizetésért felelünk.

A továbbiakban részletesen megvizsgáljuk a jelzáloghitelek jellemzőit és típusait, hiszen nem mindegy, hogy hitelcélt tekintve kötött vagy szabad felhasználású jelzáloghitelt választunk. A két típus között jelentős különbségek vannak, hiszen a kötött felhasználású hiteleket csak meghatározott célokra fordíthatjuk, míg a szabad felhasználásúval, ahogyan a neve is mutatja, szabadon gazdálkodhatunk.

Annak ellenére, hogy egy sokkal rugalmasabban felhasználható kölcsön, több alapvető dologban hasonlít a kötött célú társaira.

A hiteligényléshez mindenképpen fedezetet kell fel felajánlanunk a pénzintézetnek.

A felvehető hitel összegét az ingatlan értéke határozza meg. A hitelfedezeti érték – ameddig az ingatlan hitellel terhelhető – jellemzően a forgalmi értékének (azaz a lakás piaci értékének) 80 százaléka.

A futamidő egészen hosszú, akár 30 év is lehet.

Ahogy más hiteltermékeknél, így itt is választhatunk fix kamatozású kölcsön és kamatperiódusokra osztott, változó kamatozású kölcsön között. Azaz a kamat a bank által meghatározott időközönként emelkedhet és csökkenhet a makrogazdasági folyamatok tükrében.

A törlesztés itt is havi jellegű, azaz minden hónapban csökkentjük a tartozásunkat, a törlesztőrészletből először a kamatot, majd a tőketartozást apasztva.

Ahogy más hiteltermékeknél is, úgy a szabad felhasználású jelzáloghitel esetén is felmerülhetnek eseti díjak. Ilyen költség lehet a folyósítás díja, az értékbecslés és a közjegyzői okirat díja vagy az ingatlanadatok lekérésének a díja.

Az igénylés folyamata szintén megegyezik más jelzálog hitelekével.

Ha pontosan tudod, hogy mire fogod fordítani a felvett jelzáloghitelt, akkor a következő feltételekre számíthatsz:

fedezetet ebben az esetben is fel kell ajánlanod a bank felé, enélkül nem fogod tudni megkötni a szerződést,

a kötött jelzáloghiteleknél is eldöntheted, hogy a kiszámíthatóbb, fix kamatozású, vagy változó kamatozású hitelt veszel fel,

a felvett hitelt csak arra a célra költheted el, ami a bankkal kötött szerződésben szerepel, ezenkívül a pénz elköltését adás-vételi szerződéssel és/vagy számlákkal kell igazolnod,

mivel a bank számára is egyértelmű, hogy mire költöd el a kölcsönt, alacsonyabb kamattal fogják nyújtani a hitelt.

Előbb vagy utóbb mindannyiunk életében eljön az a pillanat, amikor úgy döntünk, hogy saját életet kezdünk és/vagy családot alapítunk, és hogy mindezt egy saját lakásban szeretnénk megvalósítani. Később egy nagyobb ingatlan vásárlása lehet a kitűzött a cél, de manapság a befektetés is gyakori motiváció a lakásvásárlásnál.

Az emelkedő lakásárak miatt egyre kevesebben tudnak önerőből ingatlant vásárolni, így lakáshitel segítségével valósítják meg a kitűzött ingatlancélt. A lakáskölcsön hosszú távú elköteleződést jelent, akár évtizedekre is meghatározhatja a pénzügyi helyzetünket, így érdemes minél többet megtudni a lehetőségről.

A lakáscélú jelzálogkölcsön a kötött felhasználású hitelek közé tartozik, ami azt jelenti, hogy a felvett hitelt csak ingatlancél megvalósítására tudod elkölteni. Ezek a következők lehetnek:

új vagy használt lakás, ház vásárlása,

új ingatlan felépítése,

korszerűsítés,

felújítás,

bővítés,

lakáshitel kiváltása.

A lakáshitel legfontosabb feltételei közé tartozik, hogy az igényléshez:

ingatlanfedezet bevonására

önerőre

van szükség.

A lakáshitel önerő a legtöbb banknál jellemzően az ingatlan bank által meghatározott értékének minimum a 20 százaléka - ez törvényi előírás. Azaz legalább ennyi pénzzel kell rendelkeznünk ahhoz, hogy a banktól felvehessük hitelben a többit. Az önerőre azért van szükség, mert a bank csak a lakás hitelbiztosítéki értékét, vagyis az ingatlan piaci értékének a csökkentett értékét adhatja oda, ami maximum 80 százalék.

Ha nem rendelkezel elegendő önerővel, akkor is találhatsz megoldást a hiteligénylésre: ha több ingatlant ajánlasz fel fedezetként, vagy bevonsz a hitelszerződésbe egy adóst vagy egy kezest, akkor az önerő megléte nélkül is vehetsz fel hitelt. Ha rendelkezel lakástakarék szerződéssel, az is megoldást jelenthet, ezenkívül néhány hitelintézet a CSOK vissza nem térítendő támogatást is elfogadja önerőként.

Jelenleg albérletben élsz? Érdemes utánaszámolni, hogy az egyre magasabb bérleti költségek helyett nem éri-e meg inkább egy jól megválasztott lakáshitel segítségével saját ingatlanra szert tenni. Hosszú távon a törlesztőrészlet fizetésével ugyanis jobban járunk, mintha lakást bérelnénk, hiszen a futamidő végén a lakás a miénk.

Ahogyan a legtöbb hitelterméket, a lakáshiteleket is a THM, vagyis a teljes hiteldíjmutató alapján érdemes összevetni. Ez az érték azt mutatja meg, hogy mekkora a hitel teljes díjának az aránya a teljes hitelösszeghez képest, százalékos formában megadva. Röviden, a THM azt mutatja meg, hogy a tőke összegén kívül mekkora összeget kell visszafizetnünk. A THM mellett a másik mutató, amit alapján érdemes összevetni a lakáshitel ajánlatokat, az a teljes visszafizetendő összeg. Ezek alapján lássuk, jelenleg melyik bank kínálja a legkedvezőbb lakáshitelt!

A Bank360 lakáshitel kalkulátorával, a saját igényeid szerint tudod beállítani a hitelösszeget és a futamidőt, így a kalkuláció végén egy személyre szabott listát fogsz látni, a legkedvezőbb ajánlatokkal a legtetején. Ezután az ajánlatokat aszerint a mutató szerint tudod sorba rendezni, amelyik neked a legszimpatikusabb: ez a lehet a havi törlesztőrészlet, a THM vagy éppen a teljes visszafizetendő összeg.

Úgy döntöttél, hogy megvalósítod a saját elképzelésed, és felépíted az álomotthont? Semmi akadálya, a bankok erre is kínálnak megoldást, az építési hitel formájában. Ez a hiteltípus bizonyos szempontból eltérően működik, mint a hagyományos lakáscélú jelzáloghitelek – a legfontosabb különbség, hogy a folyósítás nem egy összegben, hanem építési fázisonként történik.

Az építési hitelnél érdemes nagyobb önerővel számolni, hiszen amellett, hogy az építkezés maximum 80 százalékát tudjuk hitelből finanszírozni, a telekkel már a hiteligénylés előtt rendelkeznünk kell. A folyósítás az építkezés haladásától függően történik: ezt a gyakorlatban úgy kell elképzelni, hogy az újabb részleteket csak abban az esetben utalja ki a bank, ha az értékbecslő is jóváhagyta, hogy elkészült a beígért szakasz, és ha az épület készen áll a soron következő munkálatokra. Átlagosan három-négy szakaszra bontható fel az építkezés menete.

Ha építési hitelben gondolkodsz, akkor érdemes időt szánnod az adminisztratív teendőkre is, hiszen lényegesen több dokumentumot kell majd bemutatnod, mint például egy egyszerű személyi kölcsön esetében. Rendelkezned kell az igénylésnél a tulajdoni lappal és az építési engedéllyel is, az építkezés utolsó fázisánál pedig már a használatbavételi engedélyre is szükséged lehet. Érdemes az igazolásokra és az engedélyekre félretenni egy kisebb összeget, hiszen ezeknek a kiállítása általában díjköteles – ha minden dokumentumot figyelembe veszünk, a végeredmény akár több százezer forint is lehet. Ha szeretnél ezeknek legalább egy része alól mentesülni, érdemes átnézni a Bank360 építési hitel kalkulátorral az aktuális kedvezményeket, hiszen a hitelintézetek egy része időszakos akciók keretében vállalja, hogy az adminisztrációs díjak egy részét jóváírja a hiteligénylő számára.

Sokan nem ismerik ezt a lehetőséget, pedig az adósságrendező jelzáloghitel megoldást jelenthet akár egyszerre több pénzügyi problémára is. A lényege, hogy a már meglévő, korábbi hiteleinket visszafizethetjük egy új, jobb feltételeket biztosító adósságrendező hitel segítségével. Az adósságrendező hitelnek több előnye is lehet, attól függően, hogy mi vele a célunk:

ha korábban egyszerre több hitelünk volt, ezután már csak egy hitel törlesztésére lesz gondunk,

csökkenthetjük a havonta fizetendő törlesztőrészletet, akár több 10 000 forinttal,

rövidíthetünk a futamidőn, így előbb megszabadulhatunk a tartozásoktól.

Attól függően, hogy mekkora összegű hitel törlesztését szeretnénk rendezni, erre a célra felvehetünk adósságrendező személyi kölcsönt vagy jelzálogkölcsönt. Abban az esetben érdemes bármelyiket is választani a kettő közül, ha a már meglévő hitelünknél kedvezőbb feltételekkel tudunk adósságrendező hitelhez jutni, hiszen így összességében akár több százezer forintot is spórolhatunk. Azok például, akik 2010-2015 között igényeltek jelzáloghitelt, most valószínűleg a kedvező kamatkörnyezet miatt jobb ajánlatokat fognak majd találni. Ugyanez azonban fordítva is igaz: a közeljövőre nézve kamatemelkedés várható, ami a törlesztőrészletek növekedését is magával hozza.

Hitelkiváltásra a személyi kölcsönök nagy része is felhasználható, de ha nagyobb tartozást szeretnél rendezni, akkor jelzáloghitelre lesz szükséged, aminek a legfontosabb feltétele, hogy szolgáljon fedezetként egy olyan ingatlan, amit a bank elfogad a hitelért cserébe. A hiteligénylésre vonatkozó feltételek megegyeznek a hagyományos jelzáloghitelekre vonatkozó feltételekkel, az adósságrendezéshez azonban meg kell felelni egy további kritériumnak, ha hitel kiváltására fordítanád a hitelt: csak olyan hitel kiváltására van lehetőség, amellyel egyáltalán nincs elmaradásod.

A Bank360 adósságrendező hitelkalkulátor segítségével össze tudod hasonlítani a jelenleg elérhető adósságrendező hiteleket.

Fontos, hogy az adósságrendező hitelnél ugyanazokkal a kezdeti költségekkel kell számolnod, mintha lakáshitelt vennél fel, ezért érdemes ezeket is figyelembe venni, amikor összehasonlítod a meglévő tartozásodat az esetleges új hitel várható költségeivel.

A szabad felhasználású jelzáloghitel abban tér a kötött felhasználású jelzáloghiteltől, hogy nem szükséges a bank felé igazolni azt, hogy pontosan mire fordítod a felvett összeget. Emiatt valamivel drágább is, hiszen nagyobb szabadságot kapunk, a bank pedig nagyobb kockázatot vállal, mint amikor pontosan tudja, hogy az általa kölcsönzött pénzből például egy ház fog felépülni. 10 millió forintig elérhetőek a szabad felhasználású személyi kölcsönök is, de ha ennél nagyobb összegre van szükséged, akkor a jelzáloghitel jelentheti a megoldást.

A hiteligénylés igazán csak akkor kezdődik meg, amikor kiválasztottuk a számunkra megfelelő kölcsönt, ám vannak feltételek, amelyeknek teljesülniük kell, mielőtt belevágunk:

Legyen állandó jövedelmünk: a bankoknak kötelező jövedelemvizsgálatot végezni hitelezés előtt, hogy megbizonyosodjanak arról, a hitelfelvevőnek van bevétele, amiből tudja fizetni a kölcsön törlesztőrészleteit.

Állandó jövedelem minimuma: a hitelfelvételhez általában szükséges legalább a nettó minimálbér igazolása, amely háztartásonként növelhető adóstárs bevonásával.

Legalább 3 hónapos munkaviszony: határozott idejű szerződéssel és három hónaposnál frissebb munkahellyel is reménytelen a próbálkozás. A legjobb, ha legalább egy éve folyamatos munkaviszonyt tudunk igazolni a banknak.

Nem szerepelhetünk a Központi Hitelinformációs Rendszerben (KHR): a korábbi BAR-lista helyét a KHR vette át. Aki szerepel a bankok által közösen működtetett listán, amelyen a késedelmes vagy nemfizető adósokat tartják nyilván, kiesik a hitelezhetők köréből. Ahhoz, hogy újra hitelt vehessünk fel, hosszadalmas és kényelmetlen folyamaton kell átesnünk.

Minimum fedezeti érték: a hitelösszegtől függően a felajánlott ingatlan hitelbiztosítéki értékének el kell érnie egy minimum szintet. Hogy mekkora alsó határt szabnak, függ a banktól és az igényelt hitel nagyságától. Egy hitelügyletben több ingatlan is felajánlható fedezetként, ha nem sikerül ezt elérnünk, illetve kérhetjük adóstárs vagy kezes bevonását is a szerződésbe.

Ha a hiteligénylésnél a biztonság és a kiszámíthatóság az elsődleges szempont, akkor érdemes a Magyar Nemzeti Bank (MNB) által is ajánlott Minősített Fogyasztóbarát Lakáshiteleket is számításba venned. Ezek a hitelkonstrukciók abban térnek el a piacon elérhető többi ajánlattól, hogy számos olyan kritériumnak megfelelnek, ami alapján az MNB ellátja ezeket a kölcsönöket a MFL jelzéssel. Nézzük meg, melyek ezek a kritériumok:

az egyik legfontosabb tényező a kiszámíthatóság: a Minősített Fogyasztóbarát Lakáshitelek kamatperiódusai 3, 5 és 10 évente változhatnak, vagy a teljes futamidőre is fixálható a kamat, így nem kell attól tartanod, hogy megnő a törlesztőrészlet,

a kamatok legfeljebb 3,5 százalékponttal lehetnek magasabbak a kiválasztott referencia értéknél,

az ügyintézés gyorsabb, mint egy átlagos jelzáloghitelnél: a hitelbírálat 15 napon belül megtörténik, amint a bank megkapja az értékbecslést,

ha minden feltételnek eleget tettél, a folyósítás két napon belül megtörténik,

a folyósítás díja a hitelösszeg 0,75 százalékban, vagy maximum 150 000 forintban van maximalizálva,

az előtörlesztési díj az előtörlesztett összeg maximum 1 százaléka lehet,

ha lakástakarék segítségével indítod el az előtörlesztést, akkor díjmentes a procedúra.

A Bank360 Minősített Fogyasztóbarát Lakáshitel kalkulátor segítségével a számodra megfelelő feltételek alapján listázhatod és különböző paraméterek alapján össze is hasonlíthatod a legkedvezőbb feltételekkel rendelkező MFL hiteleket. Azt azonban vedd figyelembe, hogy a Bank360 számítási eredménye nem ad teljes körű felvilágosítást, így további részletekért érdemes ellátogatni az MNB oldalára is.

A referencia THM feltüntetésére a hitelintézeteket a fogyasztónak nyújtott hitelről szóló 2009. évi CLXII. törvény kötelezi - ezért olvashatsz a bankok weboldalán a termékek alatt néhány bekezdést, ahol példaszámításokkal mutatják meg a kölcsön legfontosabb paramétereit. A következő adatokat kötelezően fel kell tüntetniük:

- hitelösszeg,

- futamidő

- hitelkamat mértéke,

- hitelkamat típusa (rögzített hitelkamat, változó hitelkamat vagy mindkettő),

- teljes hiteldíj mutató (THM),

- termék értékesítéséhez vagy szolgáltatás nyújtásához kapcsolódó halasztott fizetés formájában nyújtott hitel esetén a termék vagy szolgáltatás készpénzára és az önrész, valamint

- a fogyasztó által fizetendő teljes összeg és a törlesztőrészlet összege.

A reprezentatív példákban a bankoknak meghatározott hitelösszegre és futamidőre kell számolniuk, a hitelkamatot pedig két tizedesjegyig ki kell írniuk. A referencia THM példák bankonként eltérőek, igazodva egy adott termékhez. Ezek az alapadatok, amelyeket minden banki oldalon megtalálsz:

Szabad felhasználású jelzáloghitel reprezentatív példa: kölcsön összege 5 000 000 Ft, kölcsön futamideje 240 hónap, ügyleti kamat mértéke 8,55%, Teljes Hiteldíj Mutató (THM) értéke 9,06%, hitelkamat típusa kamatperiódus alatt rögzített, havi törlesztőrészlet 43 927 Ft, kölcsön teljes díja 5 555 080 Ft, fizetendő teljes összeg (törlesztőrészletek összege) 10 555 080 Ft.

A Bank360.hu az ügyfelek felé semmilyen díjat, vagy költséget nem számol fel a weboldal, valamint a weboldalon megtalálható kalkulátorok használatáért. A https://bank360.hu használata az ügyfelek számára ingyenes.

A kalkulátor az aktuális banki hirdetményekben szereplő kondíciókat veszi figyelembe. A hitelek egyes paraméterei, feltételei eltérőek bankonként, ezért a további részletekről érdemes a bank oldalán meggyőződni. A célunk az, hogy egy átlátható és összehasonlítható listában mutassuk be a banki termékeket, ezért minden esetben a kiválasztott keresési paraméterek alapján az elérhető legkedvezőbb hitelajánlatot jelenítjük meg a listában. A keresés során ki lehet választani a futamidőt, a hitelösszeget és a kamatperiódust is, valamint érdemes megjelölni, ha a havi nettó jövedelmed 250 000 forint felett van, mert sok banknál innen indulnak az akciós kölcsönök. Ezen kívül, ha vállalod, hogy a jövedelmed az adott bankban utalod további kedvezményeket is kaphatsz. A hitelajánlatokat sorba tudod rendezni bank, törlesztőrészlet, THM és teljes visszafizetendő összeg szerint is. Egyes bankok alkalmaznak ügyfélminősítés (scoring) alapú árazást is. Mivel a banki ügyfélminősítés nem publikus ezért mi a a neked kedvező ajánlatokat szerepeltetjük az ajánlati listában. A maximum THM mértéke nem haladhatja meg a jegybanki alapkamat 24 százalékponttal növelt értékét. A maximum THM 2024. 01. 01. óta 35,5%.

A Bank360 kalkulátor számítási eredménye nem ad teljeskörű felvilágosítást a Minősített Fogyasztóbarát Lakáshitelekről, ezért a fogyasztó a további részletek és információk tekintetében tájékozódhat az MNB honlapján, valamint a bankok honlapján, vagy a bankfiókokban.

Szabad felhasználású jelzáloghitel hírek

Júliusban valósággal felrobbant a személyi hitelek piaca

Megjelentek a Magyar Nemzeti Bank (MNB) legfrissebb, július hónapra vonatkozó adatai.

ElolvasomÁtlépte a 20 millió forintot a lakáshitelek átlagösszege

Kiadta legfrissebb, június hónapra vonatkozó adatait a Magyar Nemzeti Bank (MNB).

ElolvasomEgyre kifeszítettebbé válnak a magyarországi jelzáloghitel-ügyletek

Egyre kifeszítettebbé válnak a magyarországi jelzáloghitel-ügyletek, legalábbis ez látszik a Magyar Nemzeti Bank (MNB) tegnap megjelent, 2025. I. negyedévére vonatkozó, a lakossági jelzáloghitelek befogadáskori hitelfedezeti mutatójáról szóló jelentéséből.

ElolvasomÖtezren használták eddig lakáscélra a nyugdíjpénztárukat

Közel 13 milliárd forint kifizetési igény érkezett 2025. januárban ötezer pénztártagtól. A legtöbben jelzáloghitelük előtörlesztése vagy végtörlesztése céljából kértek pénztári kifizetést.

ElolvasomJó hírt kaptak a lakáshitelesek a lakásbiztosításokról

Vége a bonyolult ügyintézésnek, ugyanis hamarosan automatikusan átvezetik a bankoknál a hitelbiztosítéki záradékot, ha az ügyfél lakásbiztosítót vált. A márciusi kampányban váltók azonban még érdemes ezt bejelenteni a bankjuknál vagy rákérdezni erre.

ElolvasomAz OTP után a CIB is megemelte a lakáshitelei kamatát

Folytatódnak a kamatemelések a lakáshiteleknél. Az OTP Bank után a CIB is közzétette, hogy magasabb kamattal nyújt jelzálogkölcsönt, mint eddig. Ezzel együtt a CIB legalább 800 ezer forint jövedelem havi átutalásánál még csökkentette is a kamatot.

Elolvasom