A koronavírus gazdaságra gyakorolt azonnali hatása miatt - komplett szektorok nullázzák le bevételeiket akár hónapokra - a Magyar Nemzeti Bank azt javasolja a bankoknak, hogy hirdessenek hitelmoratóriumot a vállalkozások esetében. Vagyis a legsúlyosabb időszakban legalább a hiteltörlesztés ne jelentsen a társaságok számára terhet.

De mit is jelent ez?

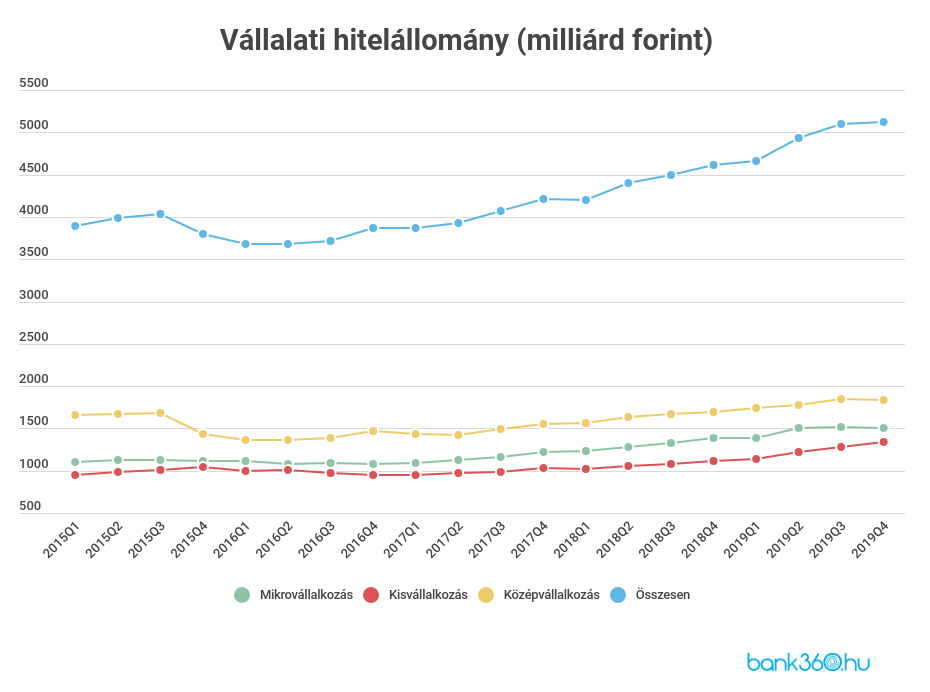

A kkv-szektor hitelállománya - ezt méri részletesen a jegybank - 2008 végén 4377 milliárd forint volt. A pénzügyi válság következtében ez az állomány 2011 végére egészen 3600 milliárd forint alá zuhant, és a hitelezés csak nagyon lassan tudott magára találni. A 2008-as szintet nominálisan 2018 második negyedévében haladta meg az állomány, ami azt jelenti, hogy tíz év alatt sikerült újra a válság előtti szintre jutni. Azóta folyamatosan bővül a hitelezés. A legfrissebb adatok szerint 2019 év végén 5122 milliárd forintot tett ki a vállalati hitelállomány a kkv-k körében.

Bár a nagyvállalatok sokkal nagyobb hiteltömeget mozgatnak meg, a magyarországi bankok zömmel a kkv-kat hitelezik. A nagyvállalatok hitelezését ugyanis az anyacégek koordinálják, így a szükséges összeget vagy az anyavállalat maga biztosítja, vagy a hitelezési procedúrát központilag intézik. Így a bankok számára a kkv-szektor állapota és helyzete kiemelten fontos. A teljes vállalati szektor hitelállománya az év végén meghaladta a 14 ezer milliárd forintot, ebből nyújtott a bankszektor a kkv-knak 5122 milliárdot.

Fertőzés

A fertőzés a bankok esetében azt jelenti, hogy elkezd emelkedni a rossz, azaz nem teljesítő hitelek aránya és értéke a teljes portfólión belül. Az egyes bankok eltérő kockázatot vállalnak a hitelezéskor, van amelyik szigorúbb, van amelyik enyhébb követelményeket határoz meg. Kedvező időszakban természetesen az jár jobban, amelyik enyhébb szabályok mentén hitelez, hiszen jóval népszerűbb lesz a vállalkozások körében. Ám ha kedvezőtlen időszak következik, akkor valószínűleg több lesz a problémás hitel az állományban, ami később még gondot okozhat.

Fontos megjegyezni, hogy a mostani helyzet egyáltalán nem volt előre várható, egyik hónapról a másikra áll le a gazdaság világszerte. Vagyis várhatóan olyan vállalkozói hitelek is bedőlhetnek, amelyek reális várakozások szerint nem rejtenének kockázatot. Mindazonáltal lesznek olyan bankok, amelyeknél több problémás hitellel kell majd foglalkozni.

Nemteljesítési arány

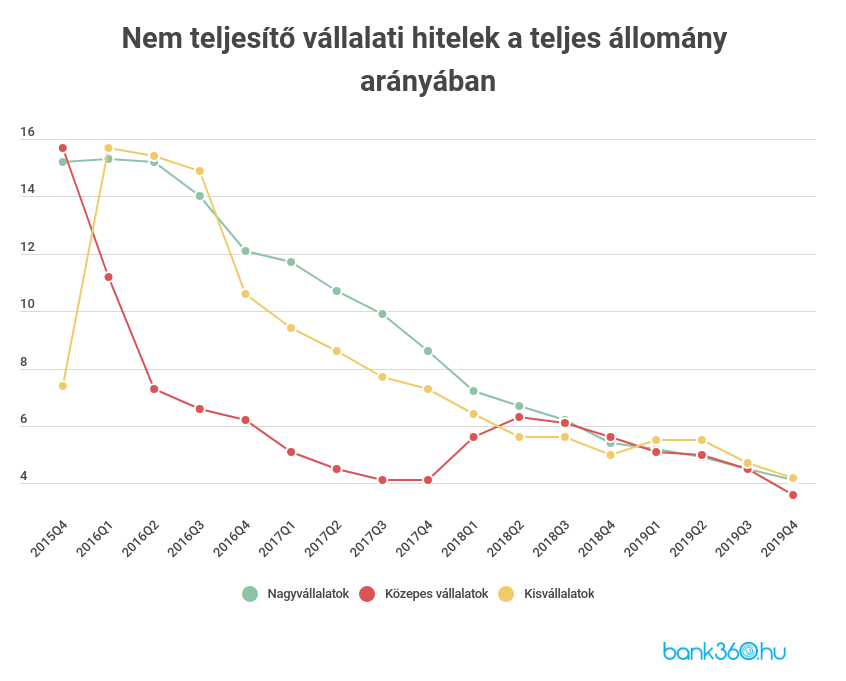

A legfrissebb adatok szerint a vállalatok körében alacsony a nem teljesítők aránya. Az utolsó negyedévben nagyjából a céges hitelek 4 százaléka volt problémás - ebbe a statisztikába a nagyvállalatok is beletartoznak. Vállalatméret szerint nem volt jelentős különbség: a nagyvállalatok 4,1%, a kis- 4,2%, a közepes vállalatok pedig 3,6 százalékos mutatóval zárták az évet.

Ugyanez az arány 2015 utolsó és 2016 első negyedévében 15 százalék felett volt. Vagyis a nemteljesítő hitelek - köszönhetően egyebek mellett a Növekedési Hitelprogramnak (NHP) és az NHP+-nak - jelentősen visszaestek. Ugyanakkor a 2008. utáni időszak arra figyelmeztet, hogy egy előre ki nem számítható krízis felboríthatja a számításokat.

Moratórium

Éppen ezért a bankok és a vállalkozások számára is különösen fontos, hogy a hitelek ne dőljenek be tömegével. A bankok felmondhatják ugyan a nem teljesítő hitelekhez kapcsolódó szerződéseket, de ez számukra sem előnyös, hiszen végeredményben nem jutnak a pénzükhöz. A vállalkozások esetében pedig könnyen belátható, hogy egy felmondott hitelszerződés akár a cég végét is jelentheti.

Éppen ezért mind a bank, mind a cégek érdeke, hogy valamilyen módon megoldás szülessen a nemteljesítő hitelek törlesztésével kapcsolatban. Ez lehet a fizetési ütemezés átalakítása, türelmi idő nyújtása vagy a teljes hitelszerződés átalakítása.

Az MNB javaslata arról szól, hogy valamennyi vállalati hitel esetében életbe lépjen a moratórium, azaz a törlesztés felfüggesztése 2020 év végéig. Ideális esetben néhány nagyon kemény hónapot kell várni és a gazdaság megszabadulhat a béklyóitól.

FRISSÍTÉS! Március 18-án délután jelentette be Orbán Viktor miniszterelnök, hogy a vállalkozások máig megkötött hiteleinek a tőke- és kamatfizetési kötelezettségét az év végéig felfüggesztik. A rövid lejáratú vállalkozói hiteleket 2020. június 30-ig meghosszabbítják.

A koronavírus által különösen érintett szektorokban (turizmus, vendéglátás, szórakoztatóipar, sport, kultúra, taxiszolgáltatás) 2020. június 30-ig elengedik a munkáltatók járulékfizetési kötelezettségét.