A koronavírus-járványt követően gyakorlatilag eltűnt a hitelkártya igénylés lehetősége a magyar bankok kínálatából, azonban – ha fokozatosan is – a korábbi mélyponthoz képest egyre több pénzintézet biztosítja ismét a hitelkártya kibocsátásának lehetőségét. Ez esetben beszélhetünk olcsóbb és drágább hitelkártyákról. A Bank360.hu megvizsgálta, milyen ajánlatokat találhatunk a piacon.

Mely bankoknál igényelhetek most hitelkártyát?

Az átmeneti szünet után – alkalmazkodva az új feltételekhez – számos nagyobb hazai pénzintézet újra elérhetővé tette, illetve bővítette hitelkártya kínálatát a magánszemélyek számára.

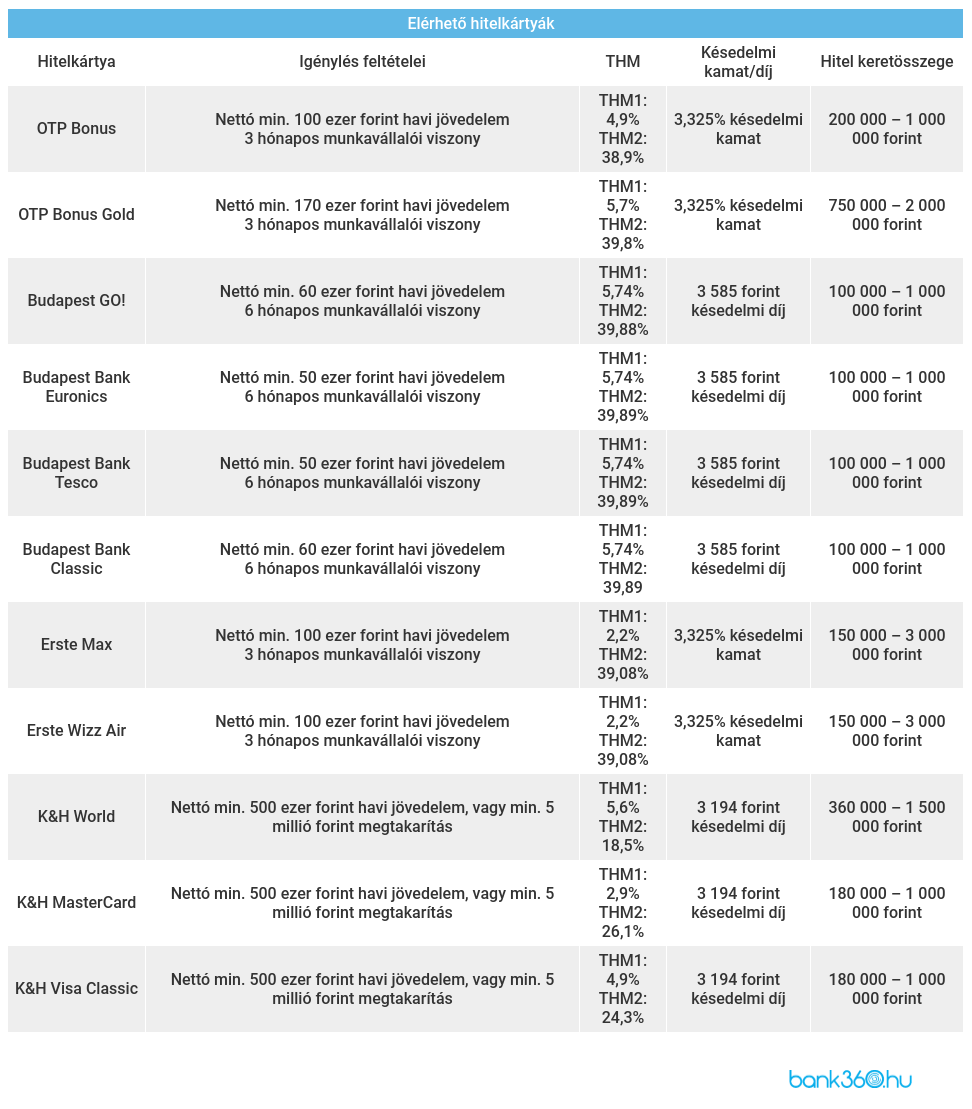

Jelenleg a nagyobb bankok közül az OTP Bank, a K&H Bank, a Budapest Bank és az Erste Bank értékesít hitelkártyákat már meglévő, vagy leendő ügyfelek számára. Az igénylés továbbra sem bonyolult, erre személyesen van lehetőség a kihelyezett bankfiókokban, azonban a kérelem előtt érdemes tisztában lenni a kikötésekkel és a kondíciókkal.

Olcsó hitelkártyák

A kínálatban találhatóak kevésbé szigorú feltételekhez kötött, viszonylag olcsó hitelkártyák is, mint például az OTP Bonus, az Erste Max, illetve az Erste Wizz Air kártyák. Ezeket bármelyik felnőtt korú, nettó 100 ezer forint havi igazolt jövedelemmel, magyar lakcímmel, minimum 3 hónapos munkaviszonnyal és bankszámlával rendelkező személy kiválthatja. Az OTP Bonus Gold hitelkártya esetén a havi nettó minimum jövedelem összege 170 ezer Ft. A Budapest Banknál a Go! Mastercard Standard hitelkártya igénylésének feltétele ennél is alacsonyabb összegű havi nettó jövedelemmel, 60 ezer Ft-tal lehetséges.

A Budapest Bank Euronics és Tesco hitelkártyákat már 50 ezer Ft havi nettó keresettel is igényelhetjük, míg a Budapest Bank Classic kártyát bármely Media Markt üzletben igényelhetjük 60 ezer Ft nettó bevétellel.

Természetesen további különbséget is találunk az opciók között: míg az OTP Bonus hitelkeret ajánlata 200 ezer és 1 millió Ft között mozog, a Bonus Goldé pedig 750 ezer - 2,5 millió Ft-ig terjed, addig az Erste Max és Erste Wizz Air 150 ezer forintban minimalizálja és 1,5 millió forintban maximalizálja a felhasználható keretösszeget. A Budapest Banknál a GO!, Euronics, Tesco és Classic hitelkártyák esetében a hitelkeret összege 100 ezer - 1 millió forint.

Pénzvisszatérítés

Az OTP Bonus és az Erste Max esetében is van lehetőség pénzvisszatérítésre. Az alapvető különbség a két konstrukció között a vásárlásra választott üzletkategória, illetve az évi limitekben van: míg a Bonus promóciója alapján akár 3 százalékos visszatérítést kaphatunk az adott évszakban meghatározott üzlettípusban történő vásárlásra, addig az Erste bizonyos divat üzletekre adhat akár 4 százalékos visszatérítést is. Az OTP BonusGoldnál évi 3 millió forint feletti költés esetén 2 százalék, de maximum 50 ezer Ft visszajárhat.

A Budapest Bank GO! hitelkártyánál 3% kedvezményt vehetünk igénybe minden tankolás és benzinkúton történő vásárlás esetén és 1%-ot minden vásárlás és csoportos beszedési megbízás után. Az Euronics kártyával történő vásárlásnál az aktiválását követő 60 napon belül történt két vásárlás után 5 ezer, további három vásárlást követően még 5 ezer forint visszatérítést is bezsebelhetünk. A Classic minden vásárlás és csoportos beszedés után elköltött összeg 1%-nak egész értékét, havi max. 5 000 Ft-ot ír jóvá. A Tesco kártya átvételének és aktiválásának napján történt minimum 4.000 forintos Tescoban történő vásárlása után 4.000 Clubcard pontot kaphatunk. Ezt követően a 10% kedvezmény feltétele, ha az átvételt követően a 3. teljes hónap végéig minden hónapban legalább egy alkalommal használjuk a hitelkártyát, melyet egyébként a Tesco áruházaiban igényelhetünk.

A források sem kimeríthetetlenek. A visszatérítés az OTP Bonusnál havonta 2 500 forint, évente maximum 30 ezer forint. Az Erste Maxnál viszont 96 ezer forintot is jelenthet évente, amennyiben az ügyfél az egyes elszámolási időszakokban 200 ezer forint összértékű hitelkártyás vásárlási tranzakciót hajtott végre. Az OTP BonusGoldnál évente 50 000 forintot is visszakaphatunk. A Budapest Bank minden benzinkútnál történt vásárlás után maximum havi 900 forintot ad a GO! konstrukcióhoz.

Eltérő THM-ek

A koronavírus következtében bevezetett moratórium miatt fontos ügyelnünk az eltérő THM szakaszokra. Ebben az esetben beszélhetünk a koronavírus miatt érvénybe léptetett, ideiglenes kedvezményes THM időszakról (THM1) és az azt követő periódusról (THM2). Ez alapján a bankok eltérő THM kondíciókat alkalmaznak.

Az OTP Bonus szabad felhasználású hitelkártya igénylésének esetében a kezdő THM a felvett hitelkeretre 4,9 százalék, viszont a THM2-től számított időszakra már 38,9 százalék, míg a BonusGoldnál 5,7 százalék, majd 39,8 százalék.

Az Erste Bank által kibocsátott két kártya esetén, kifejezetten a moratórium ideje alatt jóval olcsóbb, 2,63 százalékos díjjal számolhatunk. A moratórium vége után azonban már a 39,08 százalékos THM érvényesül.

Ha a Budapest Bank hitelkártyákat választjuk, akkor a THM1 esetén 5,74%, a THM2-nél pedig 39,88% lesz a THM.

Havidíjak

Ha az Erste Wizz Air hitelkártyájához kapcsolódó valamelyik promóciós csomagot választjuk, havi 990 és 1590 forintos összeggel kell számolnunk. A csomaghoz ingyenes külföldi utasbiztosítás is kapunk. Az Erste Max és Wizz Air hitelkártyák esetében is évente 6.490 forintos kibocsátási díjjal kalkulálhatunk, illetve az 590 forintos havi zárlati díjjal.

Az OTP Bonusnak éves bankkártya díj van, aminek az összeg 4340 forint, míg a társkártya esetében ez 3260 forintot jelent. Bonus Gold esetében a főkártya éves díja 8994 Ft, a társkártyáé 9474 Ft.

A Budapest Banknál az éves kártyadíjak mértéke 5100 Ft vagy 0 Ft, amennyiben a hitelkeret kihasználtsága eléri a 70%-ot a vizsgálat időpontjában.

Visszafizetés

Nem kell késedelmi kamatot fizetni a Bonus, BonusGold és az Erste feltételei alapján akkor, ha a felhasznált hitelkeret összegét a 30 napos költési időszak utáni 15 napos türelmi periódus végéig rendezzük. Az OTP Bonus elszámolási napja minden hónap 13-án, a BonusGold kártyáé 11-én zárul, az Erste esetében ez minden hónap 10. napja, tehát ezt követően 15 napon belül vissza kell töltenünk a hitelkeretünket.

A Budapest Banknál akár 53 nap kamatmentes időszakkal is élhetünk, persze csak vásárlási tranzakciók esetén és amennyiben a fizetési határidő a kivonat készítését követő hónap 23-a.

Drágábban igényelhető hitelkártyák

Fellelhetőek egyéb hitelkártyák is, kifejezetten magasabb jövedelmű személyeknek. Ilyen a már kizárólag meglévő prémium ügyfeleknek kínált K&H Bank World MasterCard hitelkártyája, vagy a legalább 3 hónapos számlamúlttal rendelkezőknek ajánlott K&H Visa Classic, vagy MasterCard, amiket alapvetően az átlagosnál magasabb havi bevétellel, legalább 500 ezer forint beérkező átutalást elkönyvelő vagy 5 millió Ft megtakarítással rendelkező személyek vehetnek igénybe. A jövedelemtől függően a havi keretösszeg a World esetében 370 ezer és 1,5 millió forint, a Classic és a MasterCardnál 180 ezer – 1 millió forint között mozog.

Eltérő THM-ek

A változó THM-re itt is érdemes figyelni: a World induló THM-e 5,6 százalék, míg a moratórium utáni időszakra az OTP és az Erste kínálatához képest jóval alacsonyabb, 18,5 százalékkal kell számolnunk. A Classic ugyanezt 4,9% és 24,3% THM, a MasterCard pedig 2,9% és 26,1% THM opcióban kínálja.

Havidíjak

Hogy pontosabb képet kapjunk, érdemes az alacsony THM mellé helyeznünk az egyéb díjakat, mint például az éves bankkártya díjának összegét. Az éves kártyadíj a Visa Classicnál 1960, a Mastercardnál 6100, a Worldnél 14 370 forint. Az összegek társkártyánál is megegyeznek a főkártya díjával.

Pénzvisszatérítés

A hazai és külföldi utazás kedvelői még jól is járhatnak a K&H World MasterCard promóciójával. Az éves visszatérítés maximális összege 60 ezer forint, havonta pedig 5 ezer forint. Az 5 % visszatérítéshez azonban az adott elszámolási ciklusban legalább 20 ezer forint elköltése szükséges. Ha hotelre, repülőjegyre és közlekedésre költünk a hitelkártyánkról, könnyen megcsíphetjük a vásárlásonként 5 százalékos pénzvisszatérítést. Az 1 százalékos visszatérítés viszont egy sima, rutinszerű benzinkutas tankolás után is járhat.

A Classic éves szinten 12 ezer forintos pénzvisszatérítést ajánl, ha az elszámolási ciklusban 20 ezer forintot vásárlásra költünk. A MasterCard az adott elszámolási ciklusban minimum 20 ezres ruházati és szórakozáshoz kapcsolódó költéshez 3%-ot, tankolás és élelmiszer kategóriás vásárláshoz 1%-ot, de maximum havi 4 ezer forintot ír jóvá.

Választható forduló nap

A késedelmi díj mindhárom hitelkártyánál 3303 forint, ezért érdemes ügyelnünk a feltételek és a határidők pontos betartására. Ebben segíthet az ügyfeleknek a szabadon választható forduló nap, mely minden hónap 5., 15., 25. napja lehet. Tehát, ha úgy döntünk, hogy az adott hónap 5. napját választjuk forduló napnak, akkor a hitelt legkésőbb minden hónap 20. napjáig kell visszafizetnünk.

Hiteltörlesztési moratórium

Mielőtt hitelkártyát igényelnénk, érdemes figyelembe vennünk a Kormányrendelet alapján érvénybe léptetett hiteltörlesztés felfüggesztésének hatását, ami bankonként eltérő lehet.

Az Erste Bank esetében csak a 2020 március 18-ig megkötött hitelkártya szerződésekre vonatkozik a törlesztés felfüggesztése, ugyanakkor, ha valakinek nem okoz komolyabb gondot a hitel visszafizetése, akkor érdemes lehet élni az eredeti szerződési feltételek alapján történő fizetéssel.

A Bonus hitelkártya használói csak a 2020 áprilisi zárás napján fennálló tartozásra alkalmazhatták a törlesztési moratóriumot. Aki ezt követően igényel hitelkártyát, arra az eredeti szerződésben foglaltak érvényesek.

A többi esethez hasonlóan, automatikusan került érvényesítésre a K&H-nál is a moratórium. Ez azt jelenti, hogy a 2020. március 18-ig már folyósított hitelekre és fennálló szerződések esetében díjfizetési kötelezettsége nincsen az ügyfélnek. Ez csak úgy, mint az előző esetekben, egészen 2020. december 31-ig tart. Az újonnan szerződő ügyfelekre már nem vonatkozik a moratórium.

A Budapest Banknál a moratórium a 2020. március 18-án fennálló szerződésekre vonatkozik, szintén 2020. december 31-ig.