Azoknak, akiknek a meglévő hitele változó kamatozású (tehát BUBOR-hoz kötött), most mindenképpen érdemes megfontolni a hitelkiváltást. A BUBOR értéke ugyanis a múlt havi értékhez képest majd háromszorosára, 0,58%-ra növekedett, ami a változó kamatozású hitelek kamatát jelentősen megnövelheti.

Milyen hiteleket érint a változás?

Az újonnan igényelt változó kamatozású hiteltermékek mellett a BUBOR növekedése hatással van a korábban forintosított devizakölcsönnel rendelkező személyekre is. Bár a devizakölcsönök forintosításkori (2015. januári) BUBOR értékhez (2,1%) képest még a mostani megnövekedett érték is kedvezőbbnek számít.

Az MNB 2019 decemberi stabilitási jelentésében kiemelte, hogy az új hiteligényléseknél az igénylők már inkább a hosszabb időre rögzített kamatozású termékeket részesítik előnyben, de a korábbi időszakban igényelt változó kamatozású (azaz valamelyik BUBOR-hoz rögzített) hitelek száma így is jelentősnek mondható a teljes hitelállományon belül.

Miért fontos a BUBOR nagysága?

BUBOR-nak nevezzük a változó kamatozású hitelek irányadó kamatlábát. Emellett a lakossági hitelállomány jelentős részében ez határozza meg a hitelhez kapcsolt ügyleti kamat mértékét. A változó kamatozású hitelekre jellemző, hogy a bankok a fix kamatfelár mellé 3, 6 vagy 12 havi BUBOR értéket rendelnek hozzá. Az így kapott szám lesz az a kamat, amit a hitelfelvevő fizet meg a meghatározott futamidő alatt. Ha összevetjük a hitelpiacon jelenleg elérhető hiteleket akkor a változó kamatozású konstrukciók általában kedvezőbbnek tűnnek mint a kamatperiódusban rögzített társaik. A kedvező kinézet azonban nagyobb kockázatot takar, hiszen a fent nevezett BUBOR-t minden fordulónapkor (ami lehet 3, 6, vagy 12 hónap) frissíthetik az MNB által éppen aktuálisan jegyzett érték szerint. Ez a frissítés jelenthet kamatcsökkenést, de kamatnövekedést is ami befolyásolja a havi törlesztőnk, illetve a futamidő végére visszafizetett összeg nagyságát.

Az alábbi diagramon láthatjuk a 3, 6 és 12 havi BUBOR értékeinek változásait az elmúlt egy évben. Látható, hogy a tavalyi év elejéhez képest 0,3-0,4%-kal növekedett a referencia kamat nagysága, ami a korábbi változásokhoz képest is jelentősnek mondható, hiszen ez a mutató 2016 óta nem járt 0,6% fölött.

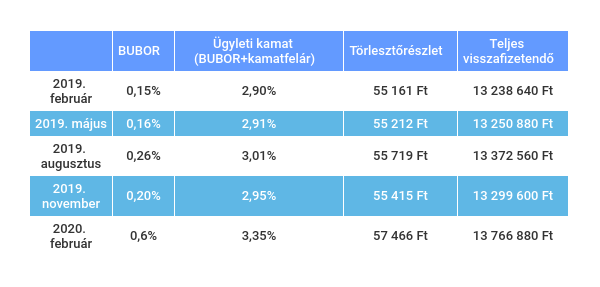

Nézzük meg mit jelentenek ezek a százalékok a gyakorlatban. Nézzünk meg mekkora különbséget okoz a BUBOR változása egy 20 éves futamidővel felvett, 3 havi BUBOR-hoz rögzített 10 millió forintos lakáshitelnél. A táblázatban 5 különböző időpontban igényelt, ugyanazon hiteltermék költségeit hasonlítjuk össze. Vegyük például a 2019 és 2020 februári igénylést. Ha tavaly februárban igényeltük a hitelünket, akkor 0,15%-os BUBOR mellett 55 161 Ft-os törlesztőrészlettel kaptuk meg a 10 millió forintos kölcsönt. Ha a 0,15%-os referenciaérték a 20 éves futamidő alatt változatlan maradna, akkor a 20 éves futamidő végére 13 238 640 Ft-ot fizetnénk vissza a banknak. Az e havi BUBOR értékkel igényelt hitelünk - ami 0,6% jelenleg (február 2.-i jegyzés szerint) - törlesztőrészlete magasabb, 57 466 Ft. Ez egy év alatt 2 305 Ft-os növekedést jelent a havi törlesztőnél. A növekedés miatt a futamidő végére 13 766 880 Ft-ot fizetünk ki ugyanazért a 10 millió forintos hitelért.

Ez a 20 éves futamidő végére 528 240 forintot jelent, pedig a két példaként kiemelt referenciaérték között csupán 0,45% (és 12 hónap) a differencia. Ha pedig ez az érték 1%-nál is magasabbra emelkedik az akár 5 ezer forinttal megnövelheti a havi törlesztőnk nagyságát, 1,3 millió forinttal pedig a teljes visszafizetendő összeget.

Hosszabb kamatperiódus - kiszámíthatóbb törlesztőrészlet

Ha kiszámíthatóbb törlesztőrészleteket szeretnénk, akkor a bankok lehetőséget biztosítanak a kamatperiódus megváltoztatására. A Magyar Nemzeti Bank 2019-es ajánlásához igazodva a bankoknak ki kell küldeniük egy tájékoztatót a kamatozás módosítási lehetőségéről minden olyan ügyfél részére, akik változó kamatozású hitelekkel rendelkeznek. Ebben részletesen tájékoztatnak a változó kamatozás kockázatairól és felajánlják a kamatrögzítés lehetőségét. Ebben az esetben meg kell fizetnünk a szerződésmódosítási díjat, de a módosítás után a választott kamatperiódustól függően hosszabb távon védve leszünk a kamatváltozástól.

Nem muszáj azonban megvárni a banki értesítőt, bármikor dönthetünk úgy, hogy kérjük a kamatrögzítést vagy kedvezőbb hitelre váltunk. Előtte azonban érdemes egy kalkulátorral összehasonlítani a piacon elérhető adósságrendező hiteleket, ahol kiválaszthatjuk a számunkra legkedvezőbb hitelt.