Bár a hosszú kamatperiódusú lakáshitelek esetében csökkenés mutatkozott a hitelkamatokban, a rövid kamatperiódusú hitelek referenciakamata 4 éve nem látott magasságokban jár. Ez azoknak az adósoknak lehet igazán rossz hír, akik 3 havi, 6 havi vagy 12 havi BUBOR-hoz rögzített kamatozású hitellel rendelkeznek és májusban van a kamatfordulójuk, emiatt ugyanis emelkedhet a havi törlesztőrészletük.

A fogyasztóbarát lakáshitel termékek megjelenésével a referenciakamatos hitelek iránti kereslet csökkent, de az ezt megelőző időszakban felvett hitelek nagy része rövid kamatperiódusú, melyek ügyleti kamata a BUBOR értékei szerint változik. A legrövidebb 3 havi BUBOR kamatperiódusa 3 hónap, ezt követően a kamatforduló előtt 2 nappal érvényes referenciaértékhez igazodik a hitel kamata. Ez a változás 3 havonta, a futamidő végéig fennmarad. A 6 és 12 havi BUBOR-nál ugyanígy zajlik a referenciaérték változás, annyi különbséggel, hogy ott nem 3 havonta, hanem 6 vagy 12 havonta változik az ügyleti kamat.

Szemmel látható a változás

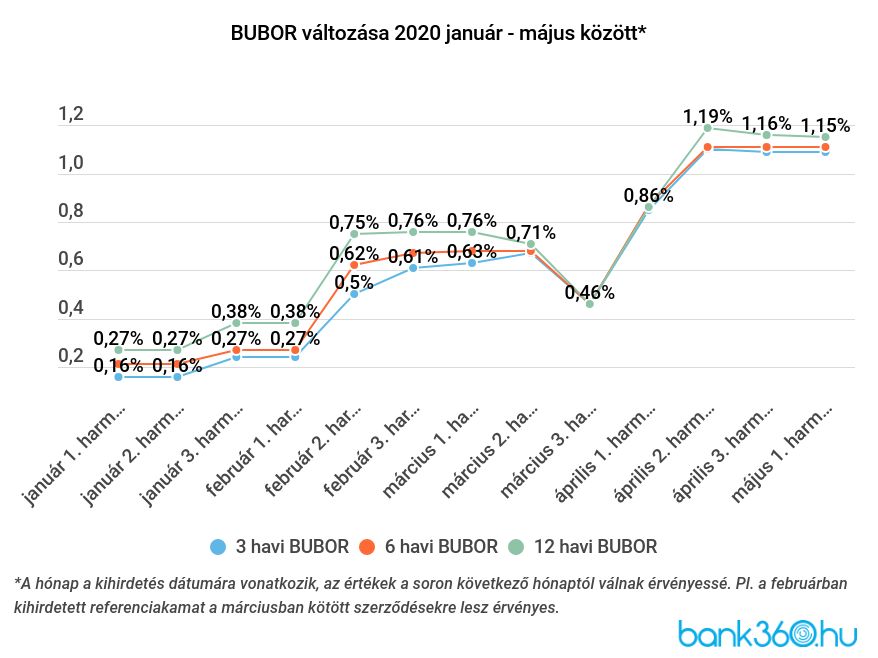

A változás mértékét az alábbi diagram szemlélteti a legjobban. Látható, hogy az év eleji értékekhez képest mindhárom mutató jelentős mértékben megemelkedett, a mostani értékek közel ötször magasabbak az év eleji számokhoz képest.

Kiket és hogyan érint a változás?

A változások azokat a hiteleseket érintik a legrosszabbul, akiknek a kamatperiódus fordulója június elejére esik. A kamatperiódus fordulóknál ugyanis mindig a megelőző hónapban érvényes BUBOR-t veszik alapul. Tehát ha a hitelünk fordulónapja június eleje, akkor a május elején érvényes referenciaérték lesz a hitelünk új referencia-kamata.

Beszéljenek a számok. Az alábbiakban azt nézzük meg, hogy mi történik azokkal a hitelekkel, amiknek júniusban a mostani érték szerint módosul a referenciakamata. A könnyebb összehasonlíthatóság érdekében példáinkban 2,75%-os kamatfelárral számoltunk, illetve olyan eseteket mutatunk be, ahol az első kamatforduló júniusig tart.

12 havi kamatperiódusú lakáshitelek

Kezdjük a leghosszabb rövid kamatperiódusú hiteltípussal. A 12 havi BUBOR-hoz rögzített hitelek esetében a folyósítást követő 1 évig változatlan marad a referenciakamat, csak ezt követően változik. Nézzünk meg egy példát! 2019 júniusában felvettünk 10 millió forintnyi lakáshitelt 20 éves futamidőre, 12 hónapos kamatperiódussal. A hitel felvételekor az ügyleti kamat 3,23% volt, ami két részből tevődik össze: a 12 havi BUBOR értékéből (ez az úgynevezett referenciakamat), ami a folyósításkor 0,48% volt, ehhez még hozzájött a 2,75%-os kamatfelár. A hitelért havonta 56 618 Ft-t kell fizetnünk, így ha minden változatlan marad 20 évig (beleértve a referencia-kamatot is) akkor a futamidő végére 13 588 363 Ft-ot fizetünk vissza.

Az első kamatperiódus 2020 júniusáig tart, ekkor változhat a referencia-kamatunk. Mivel ez az érték időközben megemelkedett, így a következő egy évben már 1,15+2,75%-os kamat tartozik a hitelünkhöz. A változás legelőször a júliusban esedékes törlesztőben látszik, az 59 918 Ft-ra fog emelkedni. Ha szerencsések vagyunk és ezt követően a futamidő teljes ideje alatt változatlan marad a kamat, akkor a futamidő végére 13 661 222 forintot fizetünk vissza, ami 72 859 forinttal több, mint a kezdeti érték. De ahogy a fenti ábrán is látszik a BUBOR értékek gyorsan változnak, így szinte elképzelhetetlen az, hogy ez az érték a fennmaradó futamidő alatt változatlan maradjon.

6 havi kamatperiódusú lakáshitelek

6 hónapos kamatperiódusnál az előző esethez képest kétszer annyi lehetőség van arra, hogy a referencia-kamat miatt változzon a törlesztőnk. Példánkban egy 2020. januári hitelfelvételt nézünk meg. A szerződés aláírásakor 0,24% volt a 6 havi BUBOR-hoz rögzített referenciakamat, ami 6 hónapig biztosan nem változhat. Az első kamatperiódusban 55 410 Ft-ot fizettünk havonta, ami a 20 éves futamidő végére 13 298 331 Ft-os teljes visszafizetendő összeget eredményezne. A kamatfordulókor a 6 havi BUBOR értéke is megemelkedett 1,1%-ra, ami miatt a törlesztőrészlet is megnövekedett, így a második periódusban már 59 762 Ft-ot kell havonta fizetnünk. Ha a kamat a fennmaradó futamidő alatt (234 hónapig) nem változik, akkor a futamidő végére “csak” 685 957 forinttal kell többet kifizetnünk. Ha viszont a kamat a következő periódusban is növekszik, akkor ez az összeg is megemelkedik.

3 havi kamatperiódusú lakáshitelek

A 3 havi kamatperiódusú hiteleknél a referenciaérték változás 3 havonta esedékes, ami még kiszámíthatatlanabb törlesztőket jelent. Ha idén áprilisban kötöttünk referencia-kamathoz rögzített hitelszerződést, akkor júniusban már véget is ér az első kamatforduló időszak. A szerződéskötés napján a korábbi példákhoz képest magasabb referenciakamat volt érvényben (0,85%), így 3,6%-os ügyleti kamat mellett havi 58 511 Ft-os törlesztőrészlettel jutottunk hozzá a 10 millió forintos lakáshitelhez. Változatlan kamatozás mellett ez 20 év múlva 14 042 675 Ft-ot jelentene a 20 éves futamidő végére. De mivel a kamatunk nem változatlan ezért a májusi változás befolyásolja a következő 3 hónap törlesztőjét. A referenciaérték 1,09-re emelkedett, így a második kamatperiódusban már magasabb 59 745 Ft-os törlesztőrészletet kell fizetnünk. A másik két referencia-kamathoz képest a 3 havi BUBOR csak kis mértékben emelkedett, de már így is 116 823 forinttal többet fizetünk vissza a futamidő végére.

A moratórium alatt is változhat a referencia-kamat?

Igen. A Magyar Nemzeti Bank május 4-i cikkében külön kitért a referencia-kamathoz kötött hitelek helyzetére.

“Ha azonban a szerződéses kamat referencia-kamatlábhoz kötött (magyarul változó és nem a futamidő végéig fix), az a moratórium alatt és azt követően változhat. Emiatt emelkedhet a moratóriumot követően megállapított törlesztőrészlet is. Ez az emelkedés tehát nem a fizetési moratórium alatt felhalmozódó, meg nem fizetett kamatoknak tulajdonítható.“

Hogyan válthatunk kiszámíthatóbb kamatozású hitelre?

Ha nem szeretnél aggódni a törlesztőrészlet emelkedés miatt, akkor bármikor kérheted a bankodtól a kamatozás módosítását. Ilyenkor egy egyszerű szerződésmódosítás történik, amely során megtörténik a kamatrögzítés 5 vagy 10 évesre – ez függ attól, hogy milyen kamatperiódusra szeretnénk átváltani.

A másik lehetséges mód a kamatperiódus váltásra az adósságrendezés. Ebben az esetben arra is lehetőséged van, hogy bankot válts, ami esetenként kedvezőbb törlesztőrészletet jelenthet. Különösen most, hiszen a referenciakamatos hitelekkel szemben az 5 éves kamatperiódusú hiteleknél és a fogyasztóbarát hiteleknél több banknál is csökkentek a kamatok. Azt, hogy melyik banknál milyen feltételekkel tudunk hitelt igényelni könnyen összehasonlíthatjuk például a Bank360 lakáshitel kalkulátorában, ahol törlesztőrészlet, kamat vagy éppen visszafizetendő összeg szerint is rendezhetjük az ajánlatokat.