A biztonság és a kiszámíthatóság fontos, de az elmúlt években még mindig kevesebbet fizetett az, aki éven belül változó kamatozású lakáshitelét fizette tovább és nem fixesített.

Bár 2019. utolsó negyedévében az éven belül átárazódó hitelek aránya egy százalék alá süllyedt az újonnan kihelyezett hitelek között, azok, akik meglévő változó kamatozású lakáshitelt fizetnek vissza, csak nagyon nehezen vehetők rá arra, hogy fixesítsenek és cseréljék le kölcsönüket biztonságosabb hitelre. Az ok nagyon egyszerű: az éven belül változó kamatozású hitelek referenciamutatói évek óta alig emelkednek, ez pedig alacsony törlesztőrészletet jelent, míg a fixesítéssel nőne a havi adósságteher. A Bank360.hu megnézte, hogy mennyivel fizet kevesebbet az, aki évek óta változó kamatozású kölcsönt törleszt.

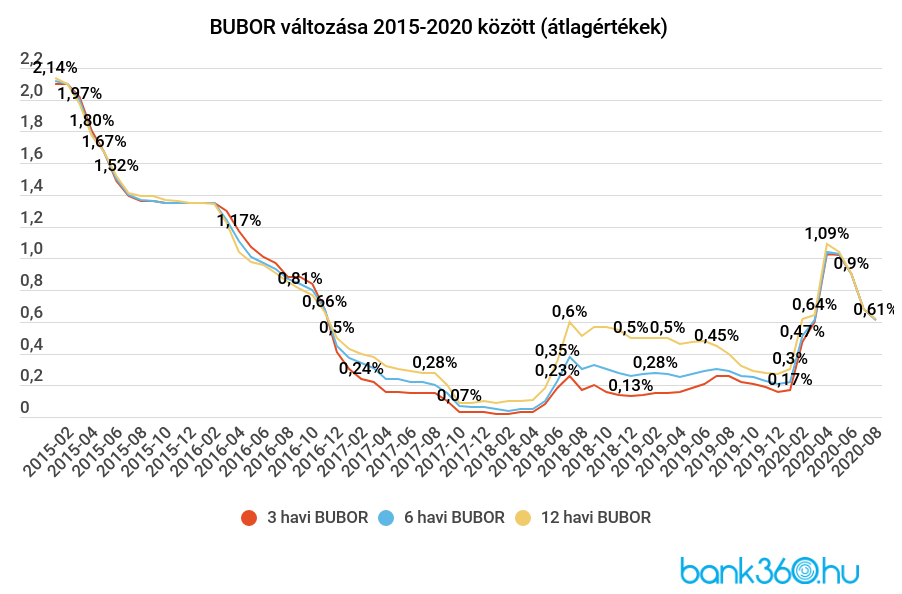

Ha megvizsgáljuk a változó kamatozású hitelek kamatához használt referenciamutató, a BUBOR alakulását, láthatjuk: az elmúlt öt évben hatalmasat csökkent, majd idén némi emelkedés után követi a jegybanki alapkamat változását. Ezek a változások előbb vagy utóbb, de megjelennek a változó kamatú hitelek törlesztőrészleteiben is. A jellemzően három, hat vagy tizenkét hónapos kamatperiódusú jelzáloghitelek kamatait a bankok ezen időközönként vizsgálják meg újra és ehhez a referenciamutatóhoz igazítják a kamatot, és ezáltal a törlesztőrészletet is.

Változó vagy fix kamatozás? Az aktuális ajánlatokat és pontos induló törlesztőrészleteket összehasonlíthatjuk a Bank360.hu Lakáshitel Kalkulátorával.

Ezek a változások kerülik el azt, aki fix kamatozású hitelt vesz fel. Neki a bank az igényléskor megállapít egy kamatot, amely a futamidő végéig változatlan marad. Ez igaz a törlesztőre is, tehát egy fix kamatozású hitelnél az ügyfél már akár 20 évre előre tudja, mennyit kell majd fizetnie.

Az nem kérdés, hogy akinek kiszámítható fix kamatozású hitele van, az nyugodtabban alhat éjszakánként, hiszen ha törik, ha szakad, neki minden hónapban ugyanazt a törlesztőrészletet kell fizetnie. De vajon anyagilag jobban járt-e, aki fixesített?

Havi tízezrekben mérhető a különbség

A példaszámításban azt feltételeztük, hogy 2016 elején vettünk fel egy forint alapú, 10 millió forintos lakáshitelt fix kamatozással 10 évre. Ekkor a jegybanki és kereskedelmi banki adatok szerint az átlagos kamat nagyjából 6,6 százalék volt ezeknél a termékeknél. Mindez azt jelenti, hogy a futamidő végéig minden hónapban kb. 114 057 Ft a törlesztőrészlet a Bank360.hu számításai alapján

Ehhez a hitelhez képest néztük meg, hogy alakul egy 6 hónapos változó kamatozású hitel törlesztése.

Jól látszik, hogy az az ügyfél, amelyik az - akkor ténylegesen fiókban igényelhető - hat hónapos változó kamatozású kölcsönt választotta, a hitel felvételétől ezidáig csak az első évben fizetett havonta 100 000 forint feletti törlesztőrészletet, de akkor sem kellett 103 000 forintnál többet fizetnie.

Azaz a fix kamatozású hitel 114 057 forintos törlesztőjéhez képest átlagosan havi 99 278 forintot fizetett eddig a változó kamatú hitelt fizető ügyfél.

Vannak kockázatok

Ugyanakkor egyáltalán nem biztos, hogy ez a változó hitelt törlesztőknek kedvező időszak fennmarad. A példahitel futamidejéből még több mint öt év van hátra, ami alatt elindulhat akár egy kamatemelési ciklus is. Ekkor a változó kamatozású hitel előnye elapadhat (bár az is igaz, hogy a futamidő végéhez közeledve a kamatok jelentős részét már kifizetjük és nagyobb részben a tőkét fizetjük vissza) és amit megspóroltunk a futamidő elején, akár vissza is fizethetjük egy nagyobb emelkedési hullám után. Még hosszabb futamidő, például 20 év alatt nagyobb a kockázata annak, hogy fordul a kocka és drágul a változó hitel.

Persze ha észleljük a kamatemelkedést és lépéseket tennénk ez ellen, vannak eszközeink: mindig kiválthatjuk meglévő adósságunkat egy új kölcsönnel, amelyik már rögzített kamatozással fut, vagy akár végtörleszthetjük is a hitelünket és még a futamidő lejárta előtt lezárhatjuk a visszafizetést. A bankok pedig évente felkeresik a legkockázatosabb hiteleket fizető ügyfeleket fixesítési lehetőséggel, ahol pusztán csak egy szerződésmódosításra van szükség. Családosok akár babaváró hitelből is rendezhetik a kölcsönt, hiszen egy gyermek születése esetén kamatmentesen igényelhetünk 10 millió forintot. Az igénylés feltételeiről itt olvashatunk bővebben.