Jelzáloghitel igénylésnél mindig felmerül a kérdés: kedvezőbb kamatozással vegyünk fel változó kamatozású hitelt vagy válasszuk a biztonságosabb konstrukciót valamivel drágábban? Előre nem tudjuk száz százalék pontossággal megjósolni, hogy melyikkel járnánk jobban, de közelebb kerülünk a megoldáshoz, ha igénylés előtt összehasonlítjuk az elérhető ajánlatokat. A Bank360.hu ebben segít, ezenkívül azt is megnéztük, hogy az elmúlt négy-öt évre visszamenőleg hogyan alakultak a jelzáloghitelek kamatai.

A jelzáloghitelek kamatlába különböző referenciaértékekhez van kötve:

- BUBOR (Budapesti Bankközi Forint Hitelkamatláb): a 1-12 hónapos kamatperiódusú jelzáloghitelek kamatlábának a meghatározásához használják.

- BIRS (Budapesti Kamatswap Ügyletek): hosszabb kamatperiódusú (3-20 év) jelzáloghiteleknél veszik figyelembe.

- ÁKK (Államadósság Kezelő Központ) referenciahozam: hosszabb kamatperiódusú (3-20 év) jelzáloghiteleknél veszik figyelembe.

Ezeknek az értékeknek az alakulásától függ részben a jelzáloghitelek kamatlába, ami minden esetben a referenciakamat és a bank által meghatározott kamatfelár összege. A referenciakamatok szerepéről a hiteltörlesztéssel kapcsolatban ebben a cikkben olvashatsz részletesen.

A kulcs a referenciakamatok változása

A hitelek árazását a referenciakamatok változása alakítja. Egy-egy kisebb mértékű emelkedésből vagy csökkenésből nem lehet levonni hosszú távú következtetéseket, de ha heteken keresztül ugyanabba az irányba változik valamelyik érték, akkor számíthatunk rá, hogy a bankok is le fogják követni a változást az árazásnál.

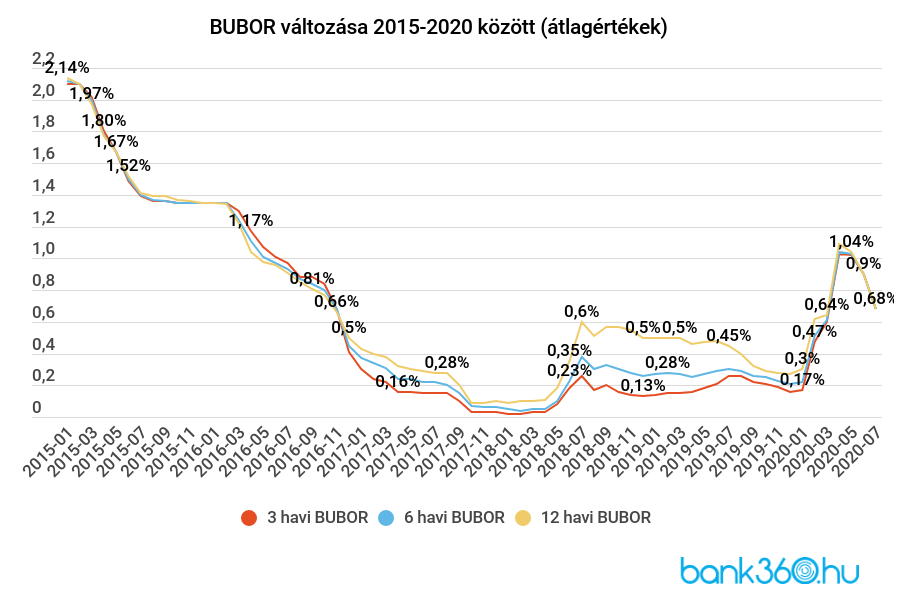

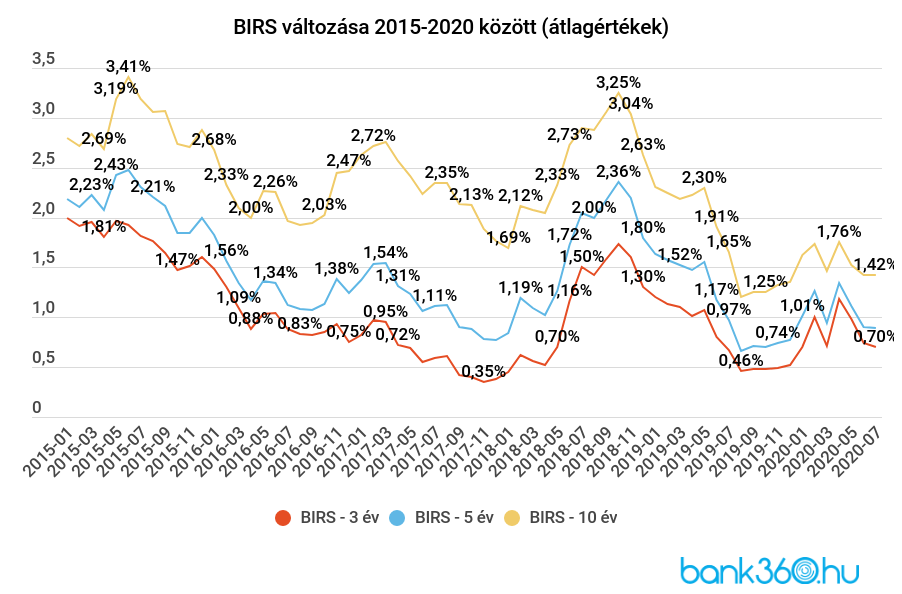

Nézzük meg, hogyan alakult az elmúlt öt évben a jelzáloghitelek kamatát befolyásoló BUBOR és BIRS.

Látható, hogy a két referenciakamat eltérő utat járt be az elmúlt öt évben, a rövid és hosszú kamatperiódusú kölcsönök kamata sem feltétlenül változott ugyanolyan mértékben.

Így alakította a BUBOR a változó kamatozású hitelek törlesztőrészletét

A bankok a rövid kamatperiódusú jelzáloghitelek kamatát úgy számítják ki, hogy a referenciakamathoz (BUBOR) kamatfelárat adnak hozzá. Utóbbi értéke bankonként és ajánlatonként is eltérhet - az elmúlt négy évben 2-6 százalék közötti kamatfelárral is találhatunk hitelajánlatokat, vagyis ezen a téren jelentős különbségek vannak.

Nézzünk meg egy 2015. márciusában, 2,5 százalékos kamatfelárral felvett lakáshitelt - a hitelösszeg 10 millió forint, a futamidő 240 hónap. A BUBOR alakulása szerint a havi törlesztőrészlet a következőképpen alakult az elmúlt öt évben.

Látható, hogy a 63 ezer forint körüli induló törlesztőrészlet a referenciakamat változásának köszönhetően 2020-ig szinte folyamatosan csökkent, így közel tízezer forinttal kellett kevesebbet törleszteni 2019-ben, mint 2015-ben. Vagyis aki az elmúlt években változó kamatozású jelzáloghitelt törlesztett, nem járt rosszul.

Kell-e aggódni az emelkedő BUBOR miatt?

2020 elején a BUBOR azonban ismét nőni kezdett - ez jól látszik, ha visszatekintünk a grafikonra. Január elején a három havi BUBOR 0,16 százalékon állt, április végére ez az érték 1,10 százalékig kúszott fel, amire 2016 óta nem volt példa. A változást azok érezték meg leginkább, akiknek májusra esett a kamatforduló - az ő hitelüknél a kamatfordulót megelőző hónap utolsó munkanapját megelőző második napon érvényes referenciamutató volt az irányadó. Ez azt jelenti, hogy az április végén érvényes érték alapján kalkulálták a fizetendő kamatlábat. Ez az előző kamatfordulóhoz képest akár több ezer forintos emelkedést is jelenthetett a havi törlesztőrészletnél.

Pánikra azonban nincs ok a Bank360.hu szakértői szerint, ugyanis a BUBOR május óta ismét csökkenő tendenciát mutat - a cikk megjelenésének napján a három havi BUBOR 0,60 százalékon áll. Ez azt jelenti, hogy akinek augusztusban esedékes a kamatforduló, az a májusi törlesztőrészlethez képest 1-2000 forinttal alacsonyabb törlesztőrészletre számíthat - attól függően, hogy mennyi van még hátra a fennálló tőketartozásból és a futamidőből.

Megéri biztonságosabb lakáshitelre váltani?

Az MNB évek óta arra biztatja a lakosságot, hogy fixálják változó kamatozású kölcsöneiket, így elkerülve, hogy egy esetleges jelentősebb kamatemelésnél megemelkedjen a törlesztőrészlet. Erre szerződésmódosítással vagy hitelkiváltással van lehetőség.

Aki a biztonságra törekszik, de ezért nem szeretne többet fizetni, annak most megéri váltani, hiszen az elmúlt években jelentősen csökkent a több évre fixált lakáshitelek kamata. Négy-öt éve a hitelintézetek 6-8 százalékos kamattal kínálták a biztonságosabb jelzáloghiteleket, mára azonban ez megváltozott - nagyrészt az MNB által bevezetett minősített fogyasztóbarát konstrukcióknak köszönhetően. A drágább jelzáloghitelek eltűntek a piacról, mára a biztonságosabb lakáshitelek ugyanolyan kamattal, sőt néha még olcsóbban igényelhetők, mint a változó kamatozásúak. A Bank360.hu lakáshitel kalkulátora szerint ha tíz millió forintot vennénk fel húsz éves futamidőre, akár 3,07 százalékos THM-mel is találhatunk lakáshitelt, ötéves kamatperiódus mellett - így a következő öt évben garantáltan nem kell aggódnunk a törlesztőrészlet emelkedése miatt.