Egy lakáscélú hitel felvétele nyilvánvalóan alapos mérlegelést igényel, hiszen hosszú távra kötelezzük el magunkat a hitel visszafizetésére. A Bank360.hu megnézte, hol, mennyi most a törlesztőrészlet. A bankok közti különbség milliókban mérhető.

Előbb azonban nézzük meg, mik a legfontosabb tudnivalók egy lakáshitellel kapcsolatban melyeket érdemes megismerni és átgondolni, hogy eldöntsük melyik pénzintézettől vegyünk fel kölcsönt!

Szükséges jövedelem, ingatlanfedezet, önrész

A bankok a meglévő hitelvisszafizetési biztosítékok mellett, mint a rendszeres jövedelem és az ingatlanfedezet, 20-40% körüli önrészt is kérnek a lakáshitel finanszírozásához. Ennek előteremtése egy közepes értékű ingatlan esetében is nehezebb lehet, azonban jó hír, hogy önerőnek akár a babaváró hitel egy részét vagy a CSOK-ot is elfogadják a bankok. A kettő között az egyik jelentős különbség, hogy míg a babaváró hitel esetében a bevont összeget bele kell számítani a Jövedelemarányos Törlesztési Mutatóba (JTM), addig a CSOK-ot, mivel állami támogatás, nem kell.

A minimum elvárásokat minden esetben érdemes még a hiteligénylés előbb megismerni, ebben is segít a Bank360.hu Lakáshitel Kalkulátora. A bankok rögzítik például a minimum elvárt jövedelmet és a szükséges minimális munkaviszony idejét. Ha ezeknek nem felelünk meg, megspórolhatjuk azt az időt, amit a hiteligénylés megkezdésére szánnánk.

Ennyi a törlesztőrészlet a most elérhető ajánlatoknál

A jelenleg elérhető lakáshitelek esetben fix és változó kamatozású módozatok érhetők el. Azaz a fix esetében a teljes futamidő alatt ugyanakkora mértékű kamatot fizetünk, így a törlesztőrészlet nem változik. Amennyiben pedig változó a kamat, akkor meg kell nézni, milyen kamatperiódusokkal rendelkezik a hitel. Ezek jellemzően 3, 6 vagy 12 hónap, illetve 3, 5,10, vagy 15 éves időszakra vonatkoznak. Ha például 20 éves futamidővel veszünk fel változó kamatozású lakáshitelt, akkor számíthatunk a törlesztőrészlet mértékének változására. Ha rövid kamatperiódussal, például 3 vagy 6 hónappal vesszük fel, akkor 1 évben többször fogja a bank újrakalkulálni a törlesztőt a referenciamutató alapján, míg ha 5 vagy 10 éves periódussal vesszük fel, akkor csak 5 és 10 évente vizsgálja meg ezt.

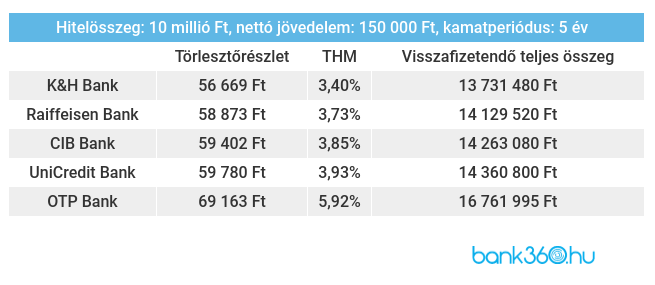

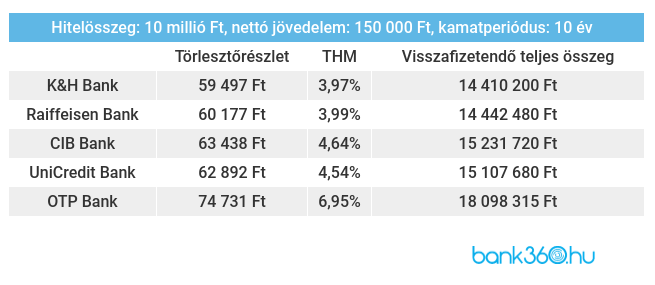

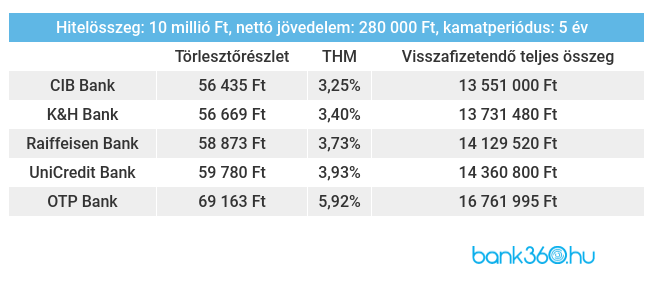

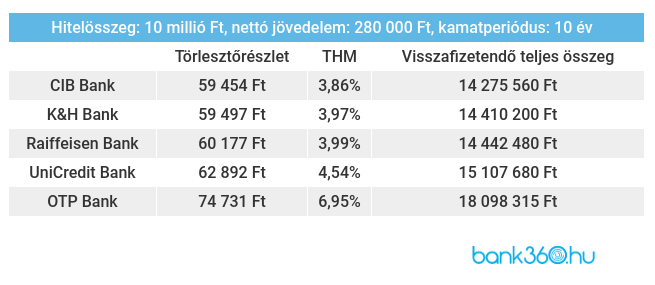

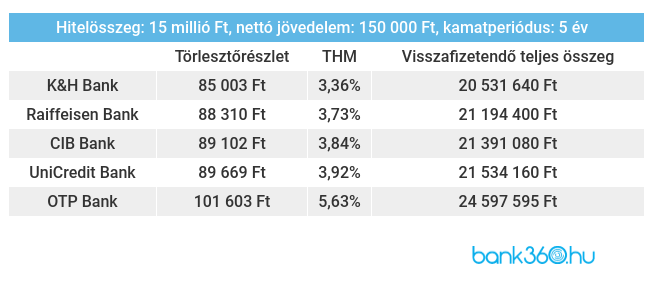

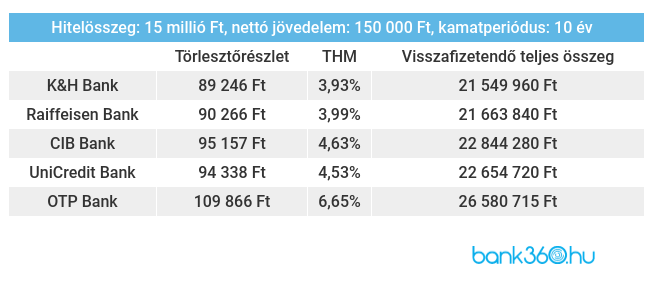

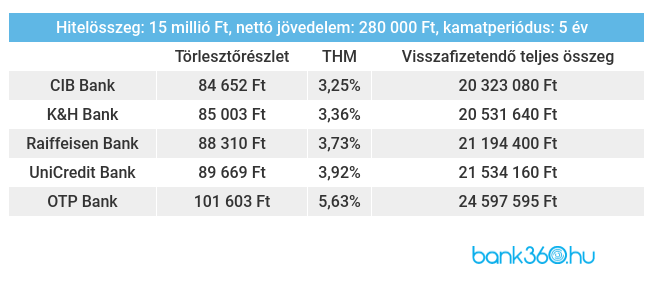

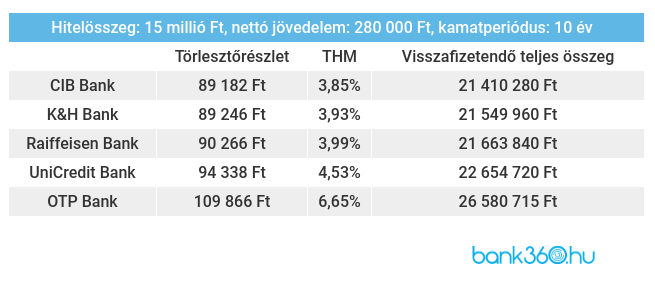

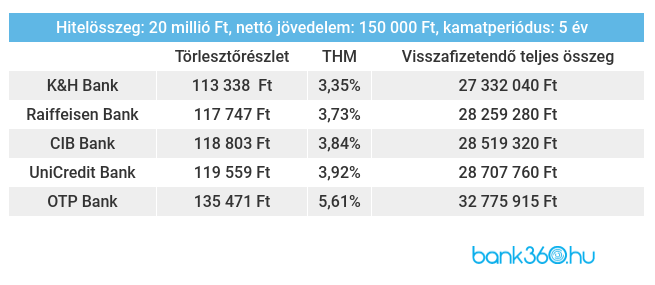

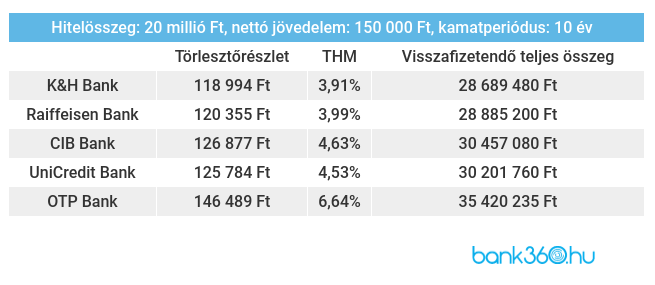

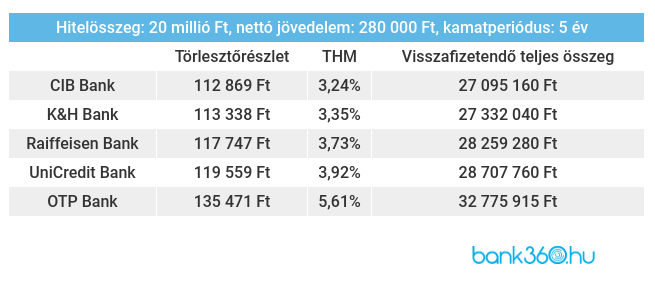

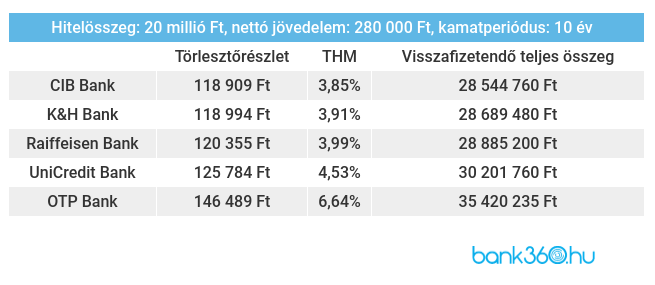

Mi most három hitelösszeggel számoltunk, használt ingatlan vásárlásához, feltételezve azt, hogy az ügyfél a hitelt nyújtó bankhoz utaltatja a rendszeres havi jövedelmét (nettó 150 000 Ft ill. 280 000 Ft). A futamidőt mindegyik esetben 20 évben határoztuk meg. A kamatperiódust pedig 5 és 10 éves verzióban kalkuláltuk, tekintve, hogy a jegybank adatai szerint is az új hiteleket általában 10 éves kamatperiódussal veszik fel az ügyfelek, miközben az éven belüli kamatfordulójú kölcsönök lassan teljesen eltűnnek.

Látható a kalkulációval készített táblázatokból, hogy mind a kamatperiódus, mint a nettó jövedelem számottevően változtatta a törlesztőrészleteket és a visszafizetendő teljes összeget is.

Ezért is érdemes a kalkulációt használni, mielőtt előbírálatot kérünk egy banktól, vagy elindítjuk a hitelfelvételi folyamatot.