A Magyar Nemzeti Bank 2018-ban átlagosan 10-12 százalékos áremelkedéssel számolt a lakáspiacon, ami az első féléves adatok alapján várhatóan teljesülni is fog. Az emelkedés évek óta tart: a fővárosban egy panellakás négyzetméterára elérheti a 400 ezer forintot, a téglalakásoké pedig a félmillió forintot is meghaladja. Emellett a vidéki nagyvárosokban is tapasztalható a drágulás, így országos szinten elmondható, hogy egyre több pénzt kell előteremtenünk, ha saját lakást szeretnénk venni. A drágulás nincs összhangban a bérek emelkedésével, így felmerül a kérdés, hogy mit tehetünk akkor, ha nem tudunk elegendő összeget összegyűjteni az induláshoz.

Utánajártunk, igényelhető-e lakáshitel önerő nélkül, és ha igen, akkor milyen lehetőségeink vannak indulótőke nélkül.

Mekkora önerő kell ingatlanvásárláshoz?

Hitelfelvételkor a szükséges minimális önerő összege általában az ingatlan értékének a 20 százaléka, vagyis legalább ekkora összeggel kell rendelkeznünk ahhoz, hogy a bank hitelként folyósítsa nekünk a fennmaradó részt. Erre azért van szükség, mert a bank csak a lakás hitelbiztosítéki értékét adhatja oda, ami az ingatlan piaci értékének a csökkentett értéke. Ez azt jelenti, hogy egy 20 millió forintos ingatlan értékének a 80 százaléka, vagyis legfeljebb 16 millió forint lehet a felvehető lakáshitel, a fennmaradó 4 millió forintot pedig az igénylőnek kell előteremtenie.

Az önerő megléte nemcsak a bankok számára fontos. Lakásvásárlásnál az adásvételi szerződés kitérhet a foglaló kifizetésére is, ami általában a szerződéses érték 10 százaléka. A foglaló helyettesíthető az úgynevezett hitelígérvénnyel, ami egy paradox szituációt old fel: az eladó csak a teljes vételár kifizetése után szeretne lemondani a tulajdonjogáról, a vevő bankja pedig addig nem szeretne folyósítani, amíg a jelzálogjogát nem látja biztosítottnak azáltal, hogy a vevő a fedezetként szolgáló ingatlan tulajdonosa.

Hitelígérvény

A fentiek miatt van szükség a hitelígérvényre, ami a hiteligénylés jóváhagyását követően az ügyfél részére küldött, a hitelezőre, vagyis a bankra nézve kötelező érvényű ajánlat. A hitelígérvény tartalmazza a jóváhagyó levelet, a személyre szóló tájékoztatót és a szerződéstervezetet. Ez a dokumentum jelenti a biztosítékot az ingatlan eladója számára, hogy meg fogja kapni a vételárat. A hitelígérvény feltétele az előminősítés, mely során a bank megvizsgálja az igénylő hitelképességét – kivéve a megvásárolni kívánt ingatlan jellemzőit.

Egyéb költségek lakásvásárlásnál

Lakásvásárlásnál kalkulálnunk kell bizonyos pluszköltségekkel is, így érdemes ezekre is tartalékolni: ilyen kiadás az ügyvédi díj, a vagyonszerzési illeték, valamint az egyéb banki költségek a lakáshitelen felül. A vagyonszerzési illeték ingatlanvásárlás esetén általában 4 százalék, de a feltételekről érdemes tájékozódni, mivel különböző kedvezményeket vehetünk igénybe új lakás vásárlása esetén, vagy ha az első lakásunkra teszünk szert

.

Milyen lehetőségek vannak az önerő nélküli hitelfelvételre?

Ha önerő nélkül szeretnénk lakáshoz jutni, több lehetőségünk is van. Ha lakáshitel felvétel a cél, de a 20 százalék önerőt nem tudjuk előteremteni, néhány hitelintézetnél bizonyos feltételek mellett arra is van lehetőségünk, hogy a megvásárolt lakás teljes vételárát hitelből finanszírozzuk.

- Kikerülhetjük az önerőt, ha több ingatlant is be tudunk számíttatni fedezetként

- Lakástakarék megtakarítás felhasználása

Ha jogosultak vagyunk CSOK-ra, vagyis a Családi Otthonteremtési Kedvezményre - Munkáltatói vagy önkormányzati támogatás illetve kölcsön

- Ha személyi kölcsönt veszünk fel, és abból finanszírozzuk az önerőt

- A babaváró hitel önerőként 75%-ban beszámítható

Lakásvásárlás előtt állsz, de még nem tudod, miből fogod finanszírozni álmaid otthonát? Használd a Bank360 Lakáshitel Kalkulátorát, és hasonlítsd össze az aktuálisan elérhető legjobb banki ajánlatokat!

Több ingatlanfedezet bevonása a hitelbe – így megúszhatod az önerőt

Jelzáloghitel igénylése esetén egy ingatlant mindenképpen meg kell jelölni fedezetként. A hitelintézetek általában azt is megszabják, hogy a fedezetként szolgáló ingatlan forgalmi értékének minimálisan mekkora összeget kell elérnie ahhoz, hogy azt a bank elfogadja. Az elsődleges fedezetként szolgáló ingatlant szükség esetén ki lehet egészíteni egy második ingatlanfedezettel. Ez általában a közeli hozzátartozók segítségével valósul meg, mivel ebben az esetben a kiegészítő fedezetként megjelölt ingatlan tulajdonosa is a hitelügylet szereplőjévé válik, zálogkötelezettként.

Így tehát lehetőség van arra, hogy egyszerre két, vagy akár három ingatlanra is bejegyzésre kerüljön a jelzálogjog, de fontos, hogy ekkor sem haladhatja meg a felvehető hitelösszeg a felajánlott ingatlanok értékének a 80 százalékát. Ha több ingatlant vonunk be fedezetként, akkor is meg kell felelnünk a bank feltételeinek, ami az igazolt nettó jövedelemre és az ingatlanfedezet értékére vonatkozik.

Fontos, hogy a fedezetként felajánlott ingatlan:

- Magyarország területén legyen,

- magánszemély tulajdonában legyen, mivel az üzleti vagy vegyes funkcióval ellátott ingatlanokat nem minden bank fogadja el fedezetként,

- per-, teher- és igénymentes legyen,

- önállóan forgalomképesnek kell lennie,

- az ingatlan műszaki állapotának befejezettnek kell lennie,

- az ingatlannak általában rendelkeznie kell biztosítással,

- a tulajdonviszonyai rendezettek legyenek.

A legnagyobb hazai bankok többnyire rugalmasan járnak el az önerővel kapcsolatban. Általában több ingatlan is bevonható fedezetként, a kérdés az, hogy ezzel kiváltható-e az önerő. Ha lehetőségünk van arra, hogy több ingatlant is fedezetként használjunk, mindenképpen érdemes utánajárni, hogy mekkora az a minimum forgalmi érték, amivel rendelkeznie kell egy ingatlannak ahhoz, hogy fedezetként beszámítható legyen – ez általában 3-6 millió között változik bankonként. Azt is érdemes megnézni, hogy hány ingatlan bevonására van lehetőség – bizonyos esetekben akár három ingatlan is beszámítható fedezetként egy hitelszerződésen belül.

A lakástakarékpénztár önerőként is felhasználható

Bár most már nincs lehetőség a lakástakarékpénztáraknál állami támogatással szerződést kötni, az 2018. október 16-ig megkötött szerződésekre még érvényes a 30 százalékos állami támogatás. A lakástakarékpénztár az állami támogatásnak köszönhetően kifejezetten népszerű volt a lakosság körében, de nem ez volt az egyetlen előnye.

Más lakáscélú támogatásokkal ellentétben az LTP nem kifejezetten egy-egy társadalmi rétegnek nyújt segítséget (mint például a CSOK), hanem gyakorlatilag bárki belekezdhetett, akár havi 5.000 forintos havi befizetéssel is. A megtakarítás időtartamától függően összegyűlt összeg kiegészítve az állami támogatással és a betéti kamatokkal részben, vagy teljes egészében lehetővé teszi a lakáshitel önerő nélkül történő igénylését. Ezenkívül a lakáshitelünket is előtörleszthetjük az így összegyűjtött pénzből.

Bár az állami támogatásnak október közepén búcsút intettek a lakástakarékpénztárak, az élet nem állt meg, a Fundamenta már elő is állt egy új termékkel, így aki ezután venné igénybe ezt a segítséget, nem kell lemondania róla.

A CSOK önerőként

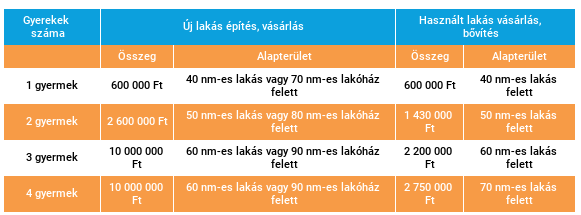

A CSOK (Családi Otthonteremtési Kedvezmény) 2015 júliusa óta érhető el. Az igényelhető vissza nem térítendő támogatás és az ehhez kapcsolódó kedvezményes feltételekkel felvehető lakáshitel összege a vállalt vagy már meglévő gyermekek számától függ, valamint attól, hogy a megvásárolni kívánt ingatlan használt vagy újépítésű. A legnagyobb vissza nem térítendő támogatásra azok a családok számíthatnak, ahol három vagy több gyermeket terveznek, illetve ha új építésű ingatlanba fektetik a támogatást. Használt ingatlanok vásárlása esetén is igényelhető vissza nem térítendő állami támogatás, de az összeg jóval kisebb, mint az új ingatlanoknál.

A CSOK önerőként történő beszámítására van lehetőség, de nem minden bankban fogadják el, kockázati megítélésük alapján dönthetnek úgy a bankok, hogy a támogatás ellenére önerőt is megkövetelnek. Ez akkor is előfordulhat, ha egyébként a CSOK kiegészítve a lakáshitellel 100 százalékban fedezné a használt vagy az új lakás árát, így ha szükséges az önerő, akkor a felvett hitelösszeg lesz kisebb.

A bankok eljárását az is befolyásolja, hogy a támogatás már meglévő gyermekre, vagy tervezett gyermekre vonatkozik, így ebben a tételben bankonként eltérnek egymástól a lakáshitel konstrukciók. A Budapest Bank például már meglévő gyermek után igényelt támogatás esetén nagyobb mértékben számítja be az önerőbe a CSOK-ot, mint tervezett gyermek esetén. Az Erste Banknál és a K&H Banknál igényelt lakáshitel esetén teljes egészében helyettesítheti az önerőt az állami támogatás, így megoldható a lakáshitel önerő nélkül történő igénylése. A Takarék Kereskedelmi Banknál (korábban FHB Bank) és az MKB Banknál viszont ez nem járható út – ezekben a hitelintézetekben a támogatás ellenére is szükség van önerőre. Az OTP Banknál meglévő gyermek után igényelt támogatás pótolja az önerőt, viszont a később születendő gyermekre igényelt CSOK összegével nem váltható ki az önerő – ebben az esetben az állami támogatás a felvehető hitelösszeget csökkenti.

Munkáltatói vagy önkormányzati kölcsön és támogatás – ez is egy lehetőség!

Kevésbé elterjedt megoldás, de van rá lehetőség, hogy a munkáltatótól igényeljünk kölcsönt és ebből az összegből fedezzük a lakáshitelhez szükséges önerőt. Ez úgy történik, hogy a vállalat a saját pénzéből bizonyos összeget nyújt a munkavállalónak egy előre meghatározott célra. Fontos, hogy ezt a kölcsönt ne keverjük össze az előleggel, tehát a kölcsön ezen formájának nincs köze a munkabérhez. A munkáltató csak abban az esetben vonhatja le a munkavállaló béréből a törlesztőrészletet, ha a munkáltató bevonta a folyamatba az adóst és a lakáshitelt nyújtó pénzintézetet is. A munkáltatói kölcsön nem tartozik az engedélyköteles pénzügyi szolgáltatások közé, ezért nem kötik annyira szigorú szabályok, mint a bankokat.

Adómentes munkáltatói kölcsön

A munkaadónak van lehetősége adómentes, vissza nem térítendő támogatást is nyújtani az alkalmazottjának, amennyiben az összeget lakáscélra használja fel a munkavállaló. Ennek a támogatási formának a hátterét és a feltételeit szigorúan rögzíti a személyi jövedelemadóról szóló törvény, így ennek a megoldásnak érdemes pontosan utánajárni, mielőtt igénybe vesszük, vagy munkáltatóként lakáscélú támogatást nyújtunk valamelyik alkalmazottunknak.

Munkáltatói előleg

A munkavállaló élhet azzal a lehetőséggel, hogy előleget kér a munkáltatójától. Fontos, hogy az előleget olyan összegben bocsátja rendelkezésre a munkáltató, hogy a munkavállaló számára a jogszabályban megállapított levonási mértéket ne haladja meg, vagyis ne kelljen utána adózni. A munkavállaló az előleget szabadon felhasználhatja, nem köteles beszámolni arról, hogy mire használja fel a pénzt. A munkaadó levonhatja a kapott összeget a munkavállaló béréből.

Önkormányzati támogatás lakásvásárlásra

Ingatlanvásárláshoz vagy új ingatlan felépítéséhez a helyi önkormányzatoktól is remélhetünk némi segítséget, ami enyhítheti a választott lakáshitel konstrukció feltételeit. Ez lehet visszatérítendő vagy vissza nem térítendő támogatás is:a visszatérítendő támogatás szélesebb kör számára elérhető, vissza nem térítendő támogatáshoz pedig azok a fiatal házasok juthatnak, akik az első közös lakásukat szeretnék megvásárolni. Ahhoz, hogy igénybe vehessük a helyi önkormányzat által kínált lehetőségeket, eleget kell tennünk azoknak a feltételeknek, amelyeket a helyi önkormányzat szab: ez általában azt jelenti, hogy az ingatlanvásárlást megelőzően meghatározott ideig az adott településen kell élnünk életvitelszerűen.

A támogatás mértéke függ attól, hogy milyen célra használjuk fel a támogatást: ingatlanvásárlásra vagy építkezésre értelemszerűen magasabb összeget igényelhetünk, mint felújításra vagy bővítésre. Az igénybe vehető visszatérítendő és a vissza nem térítendő támogatásokról érdemes érdeklődni az illetékes önkormányzatnál, mert az így kapott összeg mindenképpen könnyebbséget jelent a lakásvásárlásnál. Az így kapott támogatás akár önerőként is felhasználható, de ha nem ez a cél, csökkenteni tudja a felvett lakáshitel összegét.

Lakáshitel önerő nélkül – személyi kölcsönnel

Az önerő akár egy másik, szabadon felhasználható személyi kölcsönből is finanszírozható, de ebben az esetben mindenképpen kalkuláljunk, hogy elbírja-e a családi kassza egyszerre két hitel törlesztőrészleteit – ezt a bank is vizsgálni fogja. A lakáshitelt nyújtó bank előtt nem lesz titok, ha az önerőt személyi kölcsönből szeretnénk kifizetni, hiszen a KHR-ben, vagyis a Központi Hitelinformációs Rendszerben látni fogják, hogy milyen feltételekkel igényeltük a másik hitelt, és ezt is figyelembe fogják venni akkor, amikor a hitelbírálatot elvégzik. Azt kötelesek megvizsgálni a bankok, hogy a havi nettó jövedelem elbírja-e a felvett személyi kölcsön és a lakáshitel törlesztőrészleteit egyszerre.

JTM szabályozás

Fontos szempont, hogy a JTM-et, vagyis a jövedelemarányos hiteltörlesztési mutatót a bankoknak már a 2019. július 1-jén életbe lépő szabályozás szerint kell kalkulálnia, ami azt jelenti, hogy a kamatperiódus hosszától függően 25-50 százalékát teheti ki a havi nettó igazolt jövedelemnek a törlesztőrészlet. Minél hosszabb a kamatperiódus, annál magasabb törlesztőrészletet enged az új szabályozás.

Összefoglalás

A lakáshitel nagy terhet és hosszú távú elkötelezettséget jelent, így érdemes minden lehetőséget kihasználni, ami megkönnyíti a hiteligénylés és a hiteltörlesztés folyamatát. Láthatjuk, hogy a bankok számára az önerő fontos szempont a hitelbírálatnál. Mindenképpen kedvező, ha az önerőt elő tudjuk teremteni, ugyanakkor több megoldás is létezik arra az esetre, ha erre nincs lehetőségünk.

A fentebb leírt opciók közül mindenképpen érdemes kihasználni az állam és a helyi önkormányzat által nyújtott támogatásokat, abban az esetben is, ha nem minden bankban válthatjuk ki ezekkel az önerőt – „legrosszabb” esetben a hitelösszeget csökkenthetjük a támogatás összegével, ami hosszú távon jelent nagy segítséget.

Ha lehetőségünk van rá, hogy több ingatlant is bevonjunk fedezetként, érdemes élni a lehetőséggel. Az önerő kiváltása plusz ingatlanfedezettel a bankoknál eltérő feltételek alapján történik, ezért minden esetben érdemes rákérdezni a hitelező banknál, hogy megoldható-e az önerő kiváltása ebben a formában.

Az önerő finanszírozása személyi vagy munkáltatói kölcsönből is megoldható; ebben az esetben a legfontosabb szempont az, hogy a háztartás nettó jövedelme elbírja a lakáshitel és az önerő finanszírozására felvett hitel törlesztőrészleteit is.