Sajtóhírek szerint közel a megegyezés az új minimálbérről: a nagy valószínűséggel 4 százalékos emelés után a minimálbér 2021 februárjától bruttó 167 400, a garantált bérminimum pedig bruttó 219 ezer forint lehet. Mekkora hitelekre futhatja majd ekkora fizetésből – ennek jártak utána a Bank360 elemzői.

Szerdai sajtóhírek szerint hamarosan aláírhatják a tárgyaló felek azt a megállapodást, amely alapján a nettó minimálbér 2021-ben 111 321 forint, a nettó garantált bérminimum pedig 145 635 forint lesz.

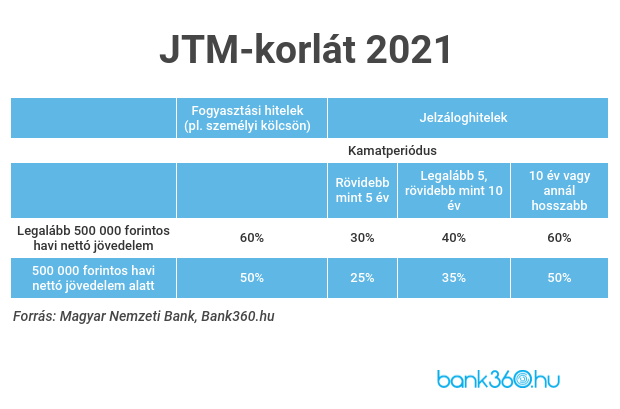

Legyen szó bármilyen hitelről, a hitelezési szabályok meghatározzák, hogy egy magánszemély havi fizetésének mekkora része fordítható hiteltörlesztésre. Ezt az összeget határozza meg a jövedelemarányos törlesztési mutató, amelyet minden banknak szem előtt kell tartania.

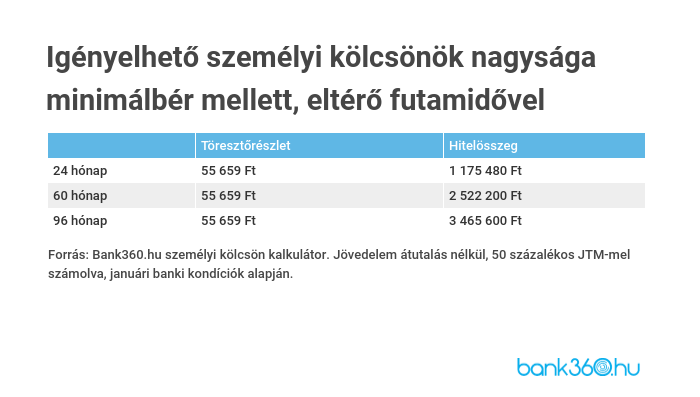

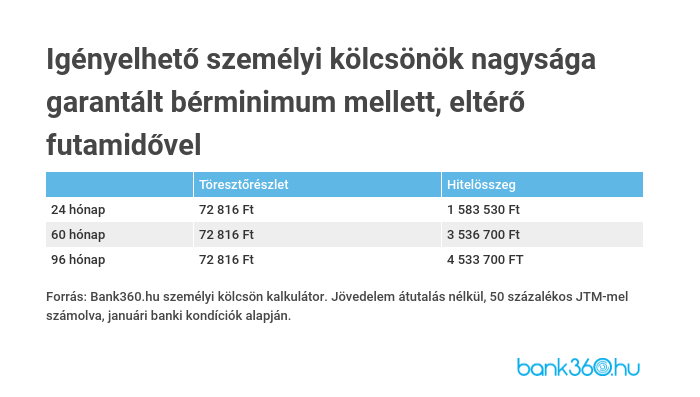

A fogyasztási hitelek esetében, mint amilyen a személyi kölcsön is, legfeljebb 50 százalékos terhelhetőséget engedélyezhet a bank. Azaz ebben az esetben a személyi kölcsön törlesztőrészlete nem lehet magasabb, mint a jövedelem fele, tehát 55 660 forint a minimálbér esetében, míg a garantált bérminimumnál ez 72 817 forint.

A Bank360.hu személyi kölcsön kalkulátora alapján több futamidővel is megnéztük, hogy mekkora összegre elegendők az új minimáljövedelmek:

Látható, hogy 96 hónapra a most is igényelhető ajánlatok alapján akár 3,4 millió forint is elérhető minimálbérből, garantált bérminimummal pedig 4,5 millió forint.

Jelzáloghitel

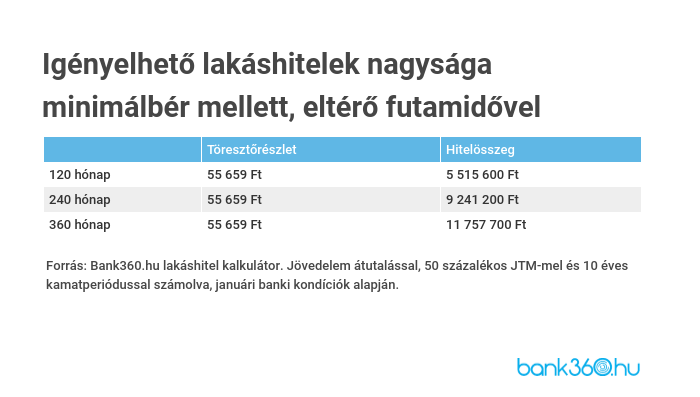

Egy lakáshitel igénylésénél is alapvető elvárás, hogy az ügyfél – az ingatlanfedezet mellett – rendelkezzen havi rendszeres jövedelemmel is. Ahogy a JTM-korlátról szóló fenti táblázaton is láthatjuk, a jövedelem terhelhetősége nemcsak a fizetés mértékétől, hanem attól is függ, hogy milyen hosszú kamatperiódust választ az igénylő: minél biztonságosabb a kölcsön, a fizetés annál nagyobb részét fordíthatja a havi terhek csökkentésére.

A jegybanki kimutatások alapján az ügyfelek manapság a fix, biztos kamatozású lakáshiteleket keresik, legalább 10 éves kamatperiódussal. Ezzel számolva a jövedelem szintén 50 százalékig terhelhető. A felvehető hitelösszeg ugyanakkor nagyobb lesz, hiszen - szemben a személyi kölcsönökkel - lakáshitelt akár 20-30 évre is felvehetünk.

A példakalkulációban azzal számolt a Bank360.hu, hogy az ügyfelek bankszámlát is nyitnak és erre a számlára érkeztetik a fizetésüket. Ennek haszna, hogy a legtöbb bank jelentős kamatkedvezményeket nyújt, ha hozzájuk érkezik a fizetésünk, amellyel jelentős összegeket takaríthatunk meg, még a bankszámla díjával számolva is.

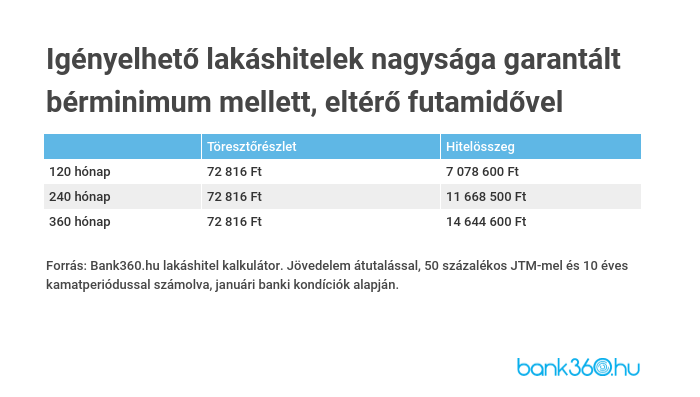

Az összehasonlítások alapján így alakul a maximálisan elérhető hitelösszeg a jövedelem alapján, ha nem fizetünk egyéb más hitelt:

Minimálbérrel 30 évre tehát közel 12 millió forintot vehetünk fel, garantált bérminimummal pedig több mint 14,6 millió forintot.

Érdemes odafigyelniük a minimálbéres igénylőknek

“Az igényelhető összeget csökkentheti, hogy JTM-szabályoknál jellemzően konzervatívabb üzletpolitikát folytatnak a pénzintézetek. Előfordulhat tehát, hogy az 50 százalékos korlátozás helyett csak 40 vagy 30 százalékig engedik meg az adós jövedelmének terhelését” – hívta fel a figyelmet Veres Patrik, a Bank360.hu elemzője.

Hozzátette: a nem egységes gyakorlat miatt, ha az egyik bank nem hitelezne nekünk, érdemes egy előbírálatot kérni egy másik pénzintézettől is, hiszen az előbírálat minden esetben díjmentes.

A Bank360.hu elemzői néhány hasznos tanácsot is összegyűjtöttek, amelyet érdemes szem előtt tartaniuk azoknak, akik minimálbérrel igényelnének hitelt:

- Ha a jövedelmünkhöz képest túl magas lenne a törlesztőrészet, megoldást jelenthet, ha elnyújtjuk a futamidőt, mivel ekkor a havi törlesztő nagysága csökken. Fontos ugyanakkor, hogy ez összességében megdrágíthatja a kölcsönt (ha csak hosszabb futamidőre nem kedvezményesebbek a kondíciók), hiszen hosszabb ideig fizetünk kamatot.

- Az állami hitelkonstrukciók - például csok-hitel, babaváró hitel, otthonteremtési hitel - esetén is számolnunk kell a JTM-mel.

- A hitelintézetek legtöbbje csak bizonyos jövedelmi szint felett vállal hitelezést. Érdemes a Bank360.hu kalkulátoraiban alaposan megvizsgálni, hogy mekkora a minimum jövedelem nagysága, mert csak e felett kezdik meg a bankok a hitelbírálatot.

- Ha nem érjük el a hitelhez szükséges jövedelmi szintet, érdemes lehet adóstársat bevonni. Ekkor a hitelintézet az adóstárs jövedelmével is számol.