A hitelbírálat egyik sarkalatos pontja a havi nettó jövedelem igazolása. Ha nem tudjuk bemutatni a megfelelő munkáltatói jövedelemigazolást, szinte biztos, hogy nem jutunk hitelhez; vagy nem akkora összeget kapunk, amennyire szükségünk lenne. Utánajártunk, hogy milyen lehetőségeink vannak, ha személyi kölcsönt szeretnénk felvenni, de nem tudunk magas jövedelmet igazolni.

Magasabb jövedelműek előnyben: de miért?

Gyakran elhangzik a kérdés: miért nem azok kapnak kedvezményes feltételekkel hitelt, akiknek erre a legnagyobb szükségük lenne? A válasz egyszerű: a bankoknak a hitelezésnél az az elsődleges célja, hogy a kölcsönadott pénzt visszakapják. Ezért számukra kisebb kockázattal jár a magasabb jövedelemmel rendelkező ügyfeleknek hitelt adni, sőt ebben az esetben a feltételeket is kedvezőbbre szabják: kisebb kamatot kell fizetni felvett összegre.

Ellenben egy alacsonyabb jövedelemmel rendelkező ügyfélnél nagyobb az esély arra, hogy egy pénzügyi nehézség esetén megcsúszik a törlesztéssel. Tehát a bank a neki nyújtott kölcsönnel nagyobb kockázatot vállal, ezért dönthet úgy, hogy magasabb kamatot szab meg, kevesebb hitelt ad, vagy nem köt szerződést az ügyféllel.

Ha megfordítjuk a helyzetet és egy pillanatra a bank helyébe képzeljük magunkat, valószínűleg mi sem döntenénk másképp: annak adnánk hitelt szívesebben, aki nagyobb eséllyel fogja azt visszafizetni, hiszen ha nem így teszünk, veszteségesek leszünk.

Alacsony és magas jövedelem: hol a határ?

A jövedelem nem egyenesen arányos az anyagi jóléttel, de jelenleg ez az egyik legfontosabb szempont, ami alapján a bank eldönti egy igénylőről, hogy hitelképes-e vagy sem. A bankok többsége meghatároz egy elvárt minimum összeget is, amelyet mindenképpen igazolni kell a hiteligényléshez: ez általában a mindenkori minimálbér körül van (2021-ben 111 321 Ft). Ennél alacsonyabb jövedelemre csak kevés bank ad hitelt, és ők sem sokat - lentebb ezt táblázatban össze is foglaltuk.

A bankok az elvárt havi nettó minimum jövedelem mellett meghatároznak egy magasabb jövedelmet is, amely felett magasabb hitelösszeg és kedvezőbb kamat érhető el. Ez a határ a legtöbb hitelintézetben 250 000 - 300 000 forint körül van.

Az igazolt jövedelem összege mellett legalább ugyanilyen fontos az is, hogy a pénz honnan és milyen rendszerességgel érkezik, ugyanis a bankok csak akkor fognak hitelt adni, ha úgy látják, hogy az igénylő jövedelme a futamidő alatt biztosítva van.

Budapestiek előnyben, falusiak hátrányban

Furcsának tűnhet, de a hiteligénylést közvetve akár az is befolyásolhatja, hogy az ország melyik részén élünk - hiszen a munkavállalók keresete között jelentős különbségek lehetnek.

A teljes munkaidőben dolgozó munkavállalók havi nettó átlagjövedelme a fővárosban kis híján elérte a 300 ezer forintot 2019 első félévében - pontosan 299 859 forint a KSH adatai szerint. Ezzel összehasonlítva Szabolcs-Szatmár-Bereg megyében egy átlagos munkavállaló ugyanebben az időszakban mindössze 163 817 forintot vihetett haza. Az országos átlag a nettó keresetet tekintve 239 043 forint volt 2019 első félévében, ami 60 ezer forinttal marad el a fővárosi átlagtól, és 75 ezer forinttal haladja meg a Szabolcs megyei átlagot.

Láthatjuk, hogy az egyes régiókban számottevő eltérés van a nettó átlagbérek között - a kérdés, hogy ez hogyan befolyásolja a hiteligénylést. A rövid válasz az, hogy eléggé, hiszen a bankok a hitelek feltételeit központilag határozzák meg, vagyis ugyanaz a hirdetmény vonatkozik mindenkire, aki egy adott banknál szeretne hitelt felvenni - a budapesti és a szabolcsi kistelepülésen élő igénylőkre is. Ebből következik, hogy a szegényebb régiókban élők hátrányból indulnak a fővárosiakhoz képest, mivel kisebb eséllyel vehetik igénybe a kedvezőbb ajánlatokat.

Jövedelem van, igazolás nincs

Az világos, hogy magas fizetéssel nem jelent gondot a hiteligénylés, de ha nem tudjuk igazolni a beérkező jövedelmünket a bank felé, az olyan, mintha nem is lenne. Mivel a jövedelmünk különböző forrásokból származhat, igénylés előtt érdemes megnézni, hogy az adott bankban milyen dokumentumokra van szükség. Amivel nem lőhetünk mellé:

-

alkalmazottként: 30 napnál nem régebbi munkáltatói jövedelemigazolás,

-

vállalkozóként: NAV által kiállított jövedelemigazolás,

-

nyugdíjasként: nyugdíjszelvény.

Emellett szinte minden esetben kérni fog a bank legalább 3-6 hónapra visszamenőleg bankszámlakivonatot, amelyen szerepel minden jóváírás és költés is.

Nehéz helyzetben találhatják magukat hiteligénylésnél azok a munkavállalók, akik készpénzben kapják a fizetésüket (vagy annak egy részét), vagy nem szabályosan vannak bejelentve a munkahelyükön. Az is problémát jelenthet, ha valaki csak részmunkaidős jövedelmet tud igazolni, hiszen így előfordulhat, hogy nem éri el a bank által meghatározott minimumot.

Ekkora jövedelemtől vehetünk fel személyi kölcsönt

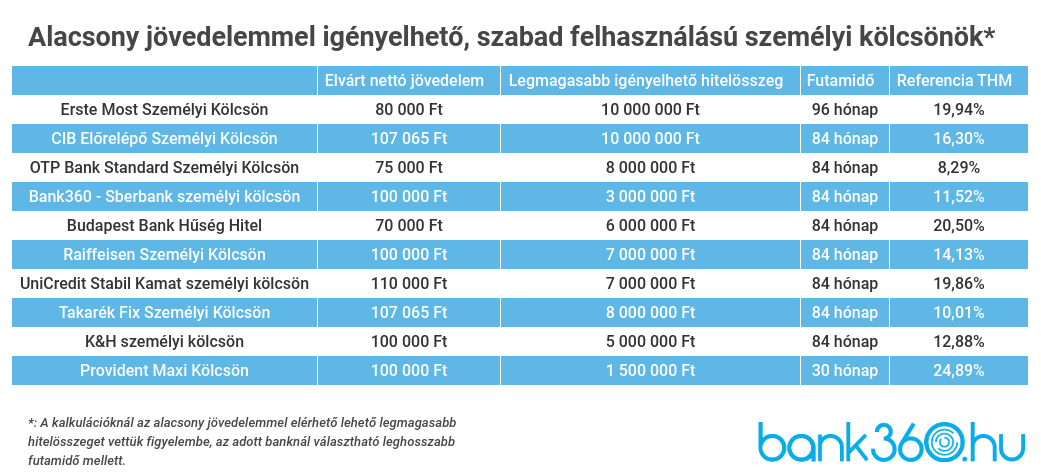

Megnéztük, melyik banknál mekkora igazolt jövedelemtől tudunk szabad felhasználású személyi kölcsönt igényelni, és azt is, hogy milyen feltételekkel. Minden banknál azt a hitelajánlatot néztük meg, amellyel lehetőség szerint a legalacsonyabb jövedelemmel a legmagasabb hitelösszeg érhető el.

A táblázatból láthatjuk, hogy az alacsony jövedelemmel elérhető hiteleknél a THM sok esetben meghaladja az átlagos értéket, ami 2019 júliusában 13,76 százalék volt - vagyis ha alacsony jövedelemmel szeretnénk nagyobb hitelösszeghez jutni, akkor nem számíthatunk kedvező ajánlatokra.

Alacsony jövedelemmel magas hitelösszeg: a JTM közbeszólhat

A táblázatból az is kiolvasható, hogy alacsony jövedelemmel nem elérhetetlen a több millió forintos hitelösszeg sem, arra viszont oda kell figyelnünk, hogy a vállalt törlesztőrészlet nem lehet túl magas a jövedelmünkhöz képest; erről a jövedelemarányos törlesztési mutató (JTM) gondoskodik. A szabályozás szerint a havi törlesztőrészletünk a legbiztonságosabb hiteleknél sem lehet magasabb, mint az igazolt nettó jövedelmünk 50 százaléka.

Ezt figyelembe véve kiszámíthatjuk a személyi kölcsön kalkulátor segítségével, hogy például garantált bérminimummal (2019-ben nettó 129 675 forint, 2020-ban 140 049 Ft) mekkora hitelt tudunk felvenni. Ebben az esetben a törlesztőrészlet nem haladhatja meg a 64 837 forintot. Ahhoz, hogy a törlesztőrészlet a lehető legalacsonyabb legyen, célszerű az elérhető leghosszabb futamidőt beállítani - ez a személyi kölcsönök esetében legfeljebb 120 hónap.

Ezekkel a feltételekkel a legnagyobb hitelösszeget a Cetelem Banknál igényelhetjük. A Saját Ritmus személyi kölcsönnel 4,39 millió forintos hitelösszeget igényelhetünk 120 hónapra, 13,69 százalékos THM-mel. Így a havi törlesztőrészlet 64 644 forint, ami éppen megfelel a JTM szabályozásnak. A teljes visszafizetendő összeg ebben az esetben 7 801 180 forint.

Láthatjuk, ha mindenképpen szabad felhasználású személyi kölcsön a cél, akkor alacsony jövedelemmel körülbelül 4,4 millió forint a maximum hitelösszeg, amit egyedül, társigénylő bevonása nélkül felvehetünk. Természetesen más a helyzet, ha jelzáloghitelt veszünk fel, hiszen ott választhatunk hosszabb futamidőt, de ebben az esetben ingatlanfedezetre is szükségünk lesz az igényléshez.

A babaváró hitel megoldás lehet, de nem mindenkinek

Kedvezőbb, viszont később kockázatosabb megoldást nyújt a babaváró hitel: úgy igényelhetünk akár 10 millió forint szabad felhasználású kamatmentes kölcsönt, hogy a maximum 50 ezer forintos törlesztőrészletet rendelet rögzíti. Ez azonban csak abban az esetben marad így, ha az igénylő házaspárnak a futamidő első 5 évében gyermeke lesz. Ellenkező esetben a hitelt büntetőkamattal kell tovább fizetni, és a kamattámogatás elvesztése után már nem lesz maximalizálva a havi törlesztő összege sem, ami egy alacsonyabb jövedelemmel rendelkező házaspárnak komoly nehézséget okozhat.

További hátránya a babaváró hitelnek, hogy kifejezetten a fiatal házaspároknak nyújt megoldást; az idősebbek és az egyedülálló hiteligénylők nem vehetik igénybe ezt a konstrukciót.