A Széchenyi hitelek és az NHP Hajrá egyaránt a kis- és középvállalkozásokat célozza meg - jelenleg mindkettő a koronavírus járvány negatív gazdasági hatásait igyekszik enyhíteni, illetve mindkettőre igaz, hogy a piaci vállalati hiteleknél kedvezőbb kamatozással vehető fel. Mi akkor a különbség a két program között? Kik vehetik igénybe ezeket a kölcsönöket és milyen feltételekkel? Ezekre a kérdésekre ad választ a Bank360.hu cikke.

A koronavírus járvány miatt nehéz helyzetbe került vállalkozások számára több lehetőség is adott a válságból való kilábaláshoz. Az adókedvezmények mellett az NHP Hajrá, valamint a Széchenyi hitel a legjelentősebb programok - mindkettőnek több formája is elérhető idén. A Bank360.hu a legfontosabb különbségeket gyűjtötte össze, amelyeket mindenképpen érdemes tudni, ha az igénylésen gondolkodunk.

-

Az elérhető termékek

Az NHP Hajrá! a 2013 óta elérhető Növekedési Hitelprogram egy speciális formája, amelyet kifejezetten a koronavírus járvány miatt indított el a Magyar Nemzeti Bank (MNB), 1500 milliárd forintos kerettel. A kölcsön számos célra felhasználható, célja a hazai kkv szektor fellendítése.

A Széchenyi Kártya Programot a KAVOSZ koordinálja, ők 2002 óta nyújtanak kedvező hiteleket a kkv szektor szereplőinek. Jelenleg hét termék elérhető, ebből öt kifejezetten a koronavírus járvány miatt nehéz helyzetbe került vállalkozások segítésére szolgál. Ezek az úgynevezett “Plusz” konstrukciók, illetve a Munkahelymegtartó és a Likviditási Hitel, amelyek a korábbi módozatoknál még kedvezőbb feltételeket kínálnak. Ezeket a Széchenyi hitel kalkulátorral is össze tudod hasonlítani.

-

Mely vállalkozások vehetik fel ezeket a kölcsönöket?

A Széchenyi Hitel és az NHP Hajrá is a kkv szektort célozza meg, tehát a mikro-, kis- és középvállalkozások számára elérhetőek ezek a hitelek. Mindkét konstrukció a kis- és középvállalkozásokról szóló 2004. évi XXXIV. törvényre hivatkozik, amikor a jogosultak körét vizsgálja. E szerint a gazdasági társaságok mellett többek között az egyéni vállalkozások, az egyéni cégek, az őstermelők, családi gazdálkodók és a szövetkezetek is felvehetik, ha megfelelnek a feltételeknek.

A legtöbb hiteltípusnál ugyanazok a feltételek vonatkoznak a vállalkozásokra, néhány kritériumban azonban van eltérés. A Széchenyi hitelek új formájánál a Folyószámlahitel Plusznál és a Munkahelymegtartó hitelnél más feltételek vonatkoznak a középvállalkozásokra, mint a kisebb, legfeljebb 49 fővel működő cégekre. Utóbbiak számára lehetőség van arra, hogy a folyószámlahitel pluszt önmagában igényeljék, a középvállalkozások azonban csak kombináltan vehetik fel a két kölcsöntípust, 50-50 százalékos arányban.

-

Milyen célra igényelhetjük a Széchenyi hitelt és az NHP-t?

Mindkét kölcsön felhasználható különböző célokra - egy vállalkozás működéséhez szükséges költségeket szinte teljesen lefedi a termékkínálat. Az NHP-nál négy nagyobb felhasználási cél közül választhatunk:

- új beruházás finanszírozására: használt vagy új tárgyi eszközök vásárlása, kapacitásbővítés, ingatlanvásárlás, de akár szoftvervásárlás is lehet a cél,

- forgóeszközök vásárlására: a vállalkozás működéséhez szükséges költségek fedezése, pl. árukészlet, alapanyagok, értékpapírok vásárlása,

- támogatások előfinanszírozása,

- korábban felvett hitelek kiváltására: deviza és forint kölcsönök kiváltása is lehetséges.

A Bank360.hu NHP Hajrá kalkulátorral a hitelcélnak megfelelően hasonlíthatjuk össze a bankok ajánlatait.

A Széchenyi hitel formáit a következő célokra vehetjük igénybe:

- Munkahelymegtartó Hitel: kifejezetten a munkabérek fedezetére felhasználható forgóeszközhitel. Akkor elérhető, ha az igénylő cég vállalja a munkavállalók 90 százalékának a megtartását.

- Folyószámlahitel Plusz: szabad felhasználású folyószámlahitel, a napi működéshez szükséges költségek fedezésére fordítható.

- Agrár Széchenyi Kártya Plusz: kifejezetten a mezőgazdasági szektorban dolgozó vállalkozások számára meghirdetett termék, mely 2020. december 31-ig vehető igénybe.

- Likviditási Hitel: szabad felhasználású forgóeszközhitel, számla nélküli finanszírozással.

- Beruházási Hitel Plusz: új beruházások és az ezekhez kapcsolódó kiadások finanszírozására, valamint hitelkiváltásra használható.

- Önerő Kiegészítő Hitel: már elnyert pályázatok finanszírozásához nyújt segítséget.

- Támogatást Megelőlegező Hitel: vissza nem térítendő állami támogatások előfinanszírozására igényelhető.

-

Mekkora hitelösszeg vehető fel?

Ez több tényezőtől is függ: az igényelt hitel típusa, a vállalkozás bevétele, illetve a hitelszerződésbe bevont fedezetek is befolyásolhatják az elérhető kölcsön összegét - melyet a folyósító bank határoz meg. A minimum és a maximum hitelösszeget az alábbi táblázatban gyűjtöttük össze:

-

Milyen kamatozással igényelhető a hitel?

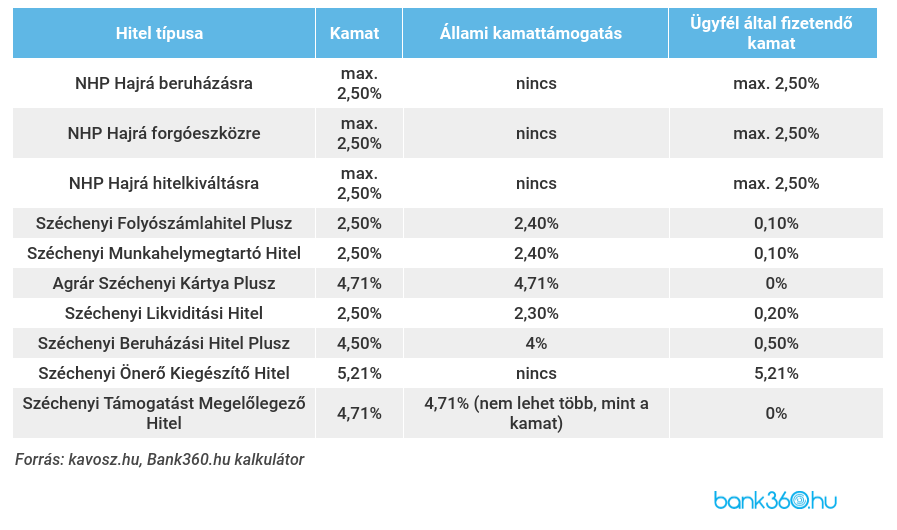

Ez a legegyszerűbben egy táblázatban látható át, ezért készítettünk egyet.

A legfontosabb különbség az NHP Hajrá és a Széchenyi hitelek között, hogy utóbbinál minden banknál ugyanakkora ügyleti kamatra számíthatunk, míg az NHP Hajránál csak a maximum kamat van meghatározva (2,5%), ennél a bankok kínálhatják olcsóbban is a hitelt.

Az NHP Hajrá kalkulátor és a Széchenyi hitel kalkulátor segítségével összehasonlítottuk egy azonos hitelcélra vonatkozó feltételeket. Tegyük fel, hogy 50 millió forint beruházási hitelt szeretnénk felvenni 120 hónapos futamidőre úgy, hogy a cégünknek 100 millió forint körül van az éves árbevétele. Az NHP Hajrával ezt 2,67-2,70 százalékos THM-mel tehetjük meg, ami 520 ezer forintos kezdő törlesztőrészletet jelent - a futamidő végéig így valamivel több, mint 56,7 millió forintot kell visszafizetni. Ennél a terméknél a törlesztés havi rendszerességgel történik. Ekkora bevételnél az első éves bankszámla költség 300-445 ezer forint között alakul, attól függően, hogy melyik bankot választjuk. Az elérhető kedvező vállalati számlacsomagokat ezzel a kalkulátorral tudod összehasonlítani.

A Széchenyi hitelnél ugyanezekkel a beállításokkal számolva 1 százalék alatti THM-mel igényelhetjük a hitelt, köszönhetően a 4 százalékos állami kamattámogatásnak. Így az induló törlesztőrészlet a türelmi idő lejárta után 480 ezer forint körül alakul, a teljes visszafizetendő összeg pedig 52,2 millió forint. A kezdeti költségeknél 885 ezer forinttal kell számolnunk. Összességében így a Széchenyi hitel 4,5 millió forinttal kerül kevesebbe, mintha az NHP Hajrá beruházási hitelt vettük volna fel.

-

Milyen hosszú a futamidő, hogyan működik a törlesztés?

A hitelcél a fentieken kívül értelemszerűen a futamidőt is meghatározza. Az NHP Hajránál és a Széchenyi Hiteleknél is ennek megfelelően alakul a törlesztés időtartama. Előbbinél a forgóeszközre felvett hitel törlesztési ideje 1-3 év között választható, beruházás és hitelkiváltás esetén pedig 1 és 20 év között választhatjuk meg a futamidőt.

A Széchenyi hiteleknél a Folyószámlahitel Plusz és a Munkahelymegtartó Hitel 2-2 évre vehető fel, az Agrár Plusz 1-3 évre, a Likviditási Hitel pedig 3 évre. A Támogatást Megelőlegező Hitel futamideje 12-30 hónap között választható, a további két Széchenyi hitel típusnál viszont ennél tovább tarthat a törlesztés: a beruházási és az önerő kiegészítő hiteleknél 13 és 120 között választható a futamidő hossza.

A törlesztés menete sem egységes: több módozat is van, ahol a futamidő végén egy összegben kell visszafizetni a kölcsönt - ilyen többek között a Széchenyi Folyószámlahitel Plusz, az Agrár Széchenyi Kártya Plusz és a Támogatást Megelőlegező Hitel. A Munkahelymegtartó és a Likviditási Hitelnél, illetve a Beruházási Hitel Plusznál a szerződésben meghatározott türelmi időt követően kell elkezdeni a törlesztést. A Széchenyi Önerő Kiegészítő Hitelnél, valamint az NHP Hajránál pedig a futamidő elejétől a végéig lineáris törlesztés.

-

Milyen biztosítékra van szükség az igényléshez?

Az NHP Hajrá igénylésénél az MNB nem írja elő, hogy milyen biztosítékra van szükség, ami azt jelenti, hogy a hitelező pénzintézet erről a saját üzletszabályzata szerint dönthet.

Ezzel szemben a Széchenyi hiteleknél a hitel típusától függően a Garantiqa Hitelgarancia Zrt. és az Agrár-Vállalkozási Hitelgarancia Alapítvány (AVHGA) vállal kezességet - emellett minden esetben kötelező magánszemély készfizető kezességvállalása is. A kezességvállalás díja termékenként eltérő lehet, ugyanis néhány módozatnál erre is vehető igénybe állami támogatás.

-

Melyek a kizáró okok az igénylésnél?

Az elutasításnak több oka is lehet, attól függően, hogy melyik terméket választjuk, de van néhány általános feltétel, amelyeknek minden esetben meg kell felelni. Kizáró ok többek között, ha a vállalkozásnak

- lejárt hiteltartozása van

- lejárt köztartozása van,

- végrehajtás alatt áll,

- ezenkívül nem lehet tartósan veszteséges sem - a Széchenyi hiteleknél az elmúlt két évet biztosan vizsgálják ebből a szempontból.

Az NHP Hajránál emellett további kizáró oka is lehet az igénylésnek. Ha a vállalkozásban az államnak vagy bármelyik önkormányzatnak akár külön-külön, akár együttesen eléri vagy meghaladja a 25 százalékot a közvetlen vagy közvetett tulajdoni részesedése, az biztosan kizárja a vállalkozást az igénylők köréből. Ez a feltétel nemcsak az igénylés időpontjára, hanem a teljes futamidőre is vonatkozik. Az NHP Hajránál ezenkívül az is elvárás az igénylő vállalkozásokkal szemben, hogy a KKV-kra vonatkozó személyi feltételeknek nem megfelelő és nem magánszemély tulajdonosok közvetlen és közvetett részesedése sem haladhatja meg a 25 százalékot.

Melyiket érdemes a fentiek alapján választani?

Ahhoz, hogy dönteni tudjunk, érdemes több szempontot figyelembe venni. A legfontosabb kérdések, hogy mennyi pénzre van szükségünk, illetve hogy azt mire fordítanánk. Ha ezek megvannak, akkor érdemes megkeresni a megfelelő eszközt. Több cél is van, melyre az NHP Hajrá és a Széchenyi hitel egyaránt megoldást jelenthet, ezért is érdemes összehasonlítani a kalkulátorokkal az elérhető módozatokat.

Összességében a Széchenyi hitelek között találjuk meg a legolcsóbb konstrukciókat, sőt, ha az agrár szektorban dolgozunk, akár kamatmentes hitelhez is hozzájuthatunk. Az NHP Hajránál viszont több hitelcélt tekintve is magasabb lehet az elérhető hitelösszeg, mint a Széchenyi hiteleknél, ami szintén egy fontos szempont.