Mire jó az életbiztosítás?

Az életbiztosítás számtalan helyzetben jelenthet megoldást: ha baleset, műtét, tartós betegség vagy haláleset történik, segít az anyagiak terén, emellett az öngondoskodásnak is fontos eszköze lehet, például nyugdíjcélú előtakarékoskodás formájában.

Milyen főbb típusai vannak az életbiztosításnak?

Az életbiztosításokat a gyakorlatban két csoportra osztjuk, attól függően, hogy rendelkeznek-e megtakarítási elemmel vagy sem.

- A megtakarítási elemmel nem rendelkező biztosításokat kockázati biztosításnak hívjuk. Ebben az esetben a biztosító arra vállal kötelezettséget, hogy a biztosítás tartama alatt, biztosítási esemény bekövetkeztekor (például a biztosított halála esetén), egy előre meghatározott összeget fizet a szerződésben meghatározott kedvezményezett részére. Amennyiben a biztosított a lejáratkor életben van, a biztosítás kifizetés nélkül megszűnik.

- A megtakarítási elemmel rendelkező biztosítások esetén a befizetett biztosítási díj egy részét a biztosító befekteti, és azt biztosítási esemény, a biztosítás lejárat előtti megszüntetése vagy a biztosítási tartam végén fizeti ki. Ezen biztosítások közé tartoznak a unit-linked biztosítások, a vegyes életbiztosítások és a nyugdíjbiztosítások is.

A kockázati életbiztosítás

A kockázati életbiztosítás egy rendszeres vagy egyszeri díjért cserébe akkor fizet, ha a biztosított személy meghal. A kockázati biztosítás kiegészülhet egyéb elemekkel, kiegészítő biztosításokkal, például rokkantság vagy kritikus betegségek esetére. Ezeket hívjuk biztosítási eseménynek.

Ez az életbiztosítás legegyszerűbb formája: anyagi segítséget nyújt a hozzátartozóknak, ha bekövetkezik valamelyik szerződésben szereplő biztosítási esemény. A kockázati életbiztosítás megtakarítási és befektetési célra nem alkalmas.

- A kockázati éltebiztosításra a szerződést általában 5-25 évre köthetjük meg.

- A biztosítás megkötése után néhány hónapos várakozási idővel kell számolni: ez azt jelenti, hogy amennyiben ezen időszakon belül biztosítási esemény következik be, nem fizet a biztosító.

- A biztosítók általában belépési és felső korhatárt is meghatároznak, amely azt korlátozza, hogy legfeljebb hány évesek lehetünk, amikor megkötjük a biztosítást és hány éves korunkig maradhatunk biztosítva.

- A biztosítási díjat leggyakrabban havonta, évente vagy a tartam elején egy összegben kell kifizetni. Ha a szerződés időtartama alatt nem történik biztosítási esemény, akkor nem történik kifizetés - sem lejáratkor, sem máskor nem kapunk vissza pénzt.

- Az infláció miatt évről évre emelkedhet a biztosítás díja, de ezzel együtt az esetleges kifizetések összege is nő.

A biztosítási eseményre akkor fizet a biztosító, ha a szerződésben szereplő határidőn belül jelezzük a biztosítási eseményt. Erre érdemes figyelni, mert bizonyos esetekben (például egy balesetnél) akár több jogcímen is kártérítésre lehetünk jogosultak – ha viszont elmulasztjuk a bejelentést, sok pénztől eshetünk el.

Nagyon fontos, hogy az életbiztosítás olyan helyzetekben is szolgáltasson, mint a betegségből adódó rokkantság, mert léteznek olyan, egyébként kedvező díjazású biztosítások a piacon, melyek ebben az esetben nem térítenek.

Kockázati biztosítást köthetünk egyénileg vagy csatlakozhatunk csoportos életbiztosítási szerződéshez. Az egyéni biztosítás esetén személyre szabott, az egészségügyi állapotunk és életkorunk alapján meghatározott díjú biztosítást köthetünk. Az egyéni biztosítás megkötéséhez széleskörű orvosi vizsgálaton kell átesni, ahhoz pedig, hogy a kötvényhez hozzájussunk, egy összetett, személyes jelenlétet igénylő szerződéses folyamatot kell végigcsinálni.

Csoportos kockázati életbiztosítás

Ezzel szemben, egy csoportos életbiztosítás esetében egy kockázati közösség kerül kialakításra, ami azt jelenti, hogy a biztosítók nem magánszemélyekkel, hanem csoportokkal kötnek szerződést. A csoportos modellnek köszönhetően a biztosító kockázata megoszlik, költségei pedig radikálisan csökkennek, így a csoporthoz csatlakozó tagok számára egy ilyen biztosítás számos kedvezményt biztosít.

Előnyök

- Először is, a kockázati közösség méretének köszönhetően a biztosító olcsóbb díjat tud meghatározni.

- Másfelől, a közösségi kockázatviselésnek köszönhetően, a biztosító a csatlakozó tagok egyéni életkorát nem vizsgálja,

- így belépési kortól és időtartamtól függetlenül, mindenkinek egységes díjat biztosít.

- Az életkorhoz hasonlóan a biztosító, a csatlakozó tagok egészségügyi állapotával – például elhízással, dohányzással vagy más, életmódhoz kapcsolódó körülménnyel kapcsolatban – is toleránsabb, ezért csatlakozáskor nincs szükség részletes, személyes megjelenést igénylő orvosi vizsgálatra, csupán egy néhány kérdésből álló kérdőívet kell kitölteni.

- Mindezek miatt, a csoportos biztosításhoz – az egyéni biztosításokkal ellentétben –, jelentősebb ügyintézés nélkül, teljes mértékben online, néhány perc alatt lehet csatlakozni.

Ezekhez a csoportokhoz önállóan nem, csak egy előre létrehozott közösség tagjaként, például egy nagyobb cég munkavállalójaként vagy egy egyesület tagjaként lehet csatlakozni. Mivel a Bank360 szeretné mindenki számára elérhetővé tenni ezt az előnyös életbiztosítási lehetőséget, így úgy döntött, hogy létrehozza saját kockázati közösségét.

A Bank360 több piaci szereplővel is tárgyalt, de végül Magyarország legnagyobb életbiztosítójával, az NN Biztosítóval kötötte meg csoportos életbiztosítási szerződését, melyhez a Bank360 regisztrált felhasználói csatlakozhatnak.

A Bank360 szakértői, a választható biztosítási csomagok tekintetében, kiemelt figyelmet fordítottak arra, hogy azok minden esetben tartalmazzák a bármely okú halál és a bármely okú (tehát betegségből eredő) rokkantsági fedezetet is.

Letölthető dokumentumok

NN-Bank360 Csoportos személybiztosítás - Biztosítási termékismertető

Ügyféltájékoztató a függő biztosításközvetítő adatairól

Tájékoztatás a díj áthárításáról

Kedvezményezett jelölő nyilatkozat

Igénybejelentés halál, egészségkárosodás esetén

A Bank360 szakértői kiemelten fontosnak tartották az olyan kiegészítő biztosítások létrehozását, amelyek váratlan tragédiák esetén történő egyösszegű kifizetések mellett, átmeneti krízisekben is segítséget nyújtanak. Ennek megfelelően a Bank360, regisztrált ügyfelei számára, lehetőséget ad arra, hogy egy havi díjért cserébe, munkanélküliség és keresőképtelenség – azaz tartós betegállomány – esetére jövedelempótló biztosítást kössenek. A jövedelempótló biztosítás hat hónapon keresztül szolgáltat havonta 50 - 200 ezer forintot a választott csomagtól függően

E csomagok esetében is megvalósulnak a csoportos biztosítások előnyei, tehát hogy teljesen online, egyszerűen és – a kockázati közösség méretének köszönhetően – kedvező feltételekkel lehet hozzájuk csatlakozni.

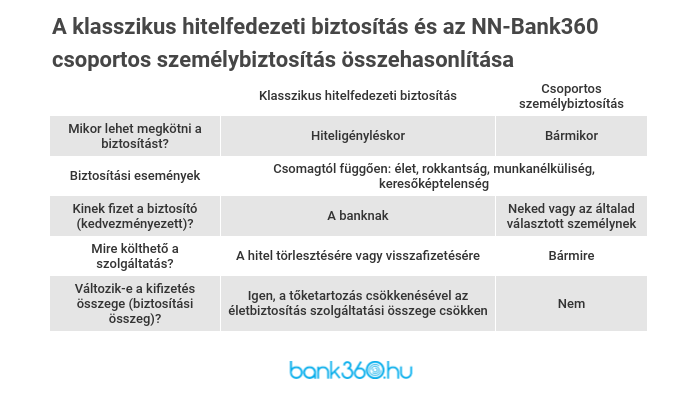

A csoportos kockázati életbiztosítás összehasonlítása a hitelfedezeti biztosítással

A hitelfedezeti biztosítás esetében a kedvezményezett mindig a hitelt nyújtó pénzintézet, a biztosítási összeg pedig a hitelösszeghez vagy a törlesztőrészlethez igazodik. Ennek megfelelően, a hitel futamideje során, a tőketartozás visszafizetésével a haláleseti szolgáltatás mértéke is csökken.

A kizárólag bankoknál igényelhető hitelfedezeti biztosítás alternatívája lehet a csoportos biztosítás, amennyiben a kockázati életbiztosítás összegét a hitelösszeghez, a jövedelempótló csomag havi szolgáltatását pedig a törlesztőrészlethez igazítod.

A bankok által nyújtott hitelfedezeti biztosítást ráadásul jellemzően csak a hiteligényléskor lehet megkötni, a visszafizetés időszakában már nem. A Bank360 csoportos biztosításához – azaz a jövedelempótló és életbiztosítási csomagokhoz – ezzel szemben bármikor csatlakozhatsz.

A biztosítási szolgáltatás soha nem a bankot, hanem Téged vagy az általad kijelölt kedvezményezettet illeti, így nincs korlátozva, hogy a biztosítási összeget mire fordítjátok. A biztosítási összeg független a hiteltartozás mértékétől, így váratlan tragédia esetén, a hitel visszafizetésén túl, még plusz anyagi segítséget is jelent a kedvezményezettek számára.

A befektetéssel kombinált élet- és nyugdíjbiztosítás

A unit-linked életbiztosítás abban különbözik a hagyományos kockázati életbiztosítástól, hogy a kockázati elemek mellett értékpapír számla is kapcsolódik a biztosításhoz. A befektetési jegyek vásárlásánál a biztosítók által összeállított alapok közül választhatunk.

A unit-linked életbiztosításokat két csoportra oszthatjuk:

egyszeri díjas,

folyamatos díjas.

Folyamatos díjbefizetésnél havonta fizetünk be egy meghatározott összeget a szerződéses időszak alatt: ebben az esetben a befizetett összegnek az egyik része a befektetési alapokba kerül, a másik része pedig az életbiztosítás költségeit fedezi. Azt mi dönthetjük el, hogy a befizetésünk melyik befektetési alapba kerüljön - ehhez nem árt rendelkezni némi pénzügyi vénával vagy tőzsdei tapasztalattal. Az egyszeri befizetésnél egyszer fizetünk be egy nagyobb összeget, és azt fektetjük be valamelyik alapba. Ebben az esetben nincs havi befizetés. A befektetéssel vagy a megtakarítással kombinált életbiztosítás esetében is eldönthetjük, hogy az egyszeri befizetést vagy a havi befizetést választjuk.

A unit-linked biztosítások egyik hátránya, hogy ha idő előtt szüntetjük meg a szerződést, akkor a befektetési egységeinknek csak egy részét kapjuk vissza - minél előbb szüntetjük meg a szerződést, annál kevesebbet. A visszavásárlás költsége eltérő lehet konstrukciónként, de ha idő előtt szüntetjük meg a szerződést, előfordulhat, hogy a befektetési egységek mindössze felét, vagy a felét sem kapjuk vissza - tehát mindenképpen veszteséggel zárunk. A másik hátránya a befektetési egységhez kötött biztosításnak a befektetések járulékos költségei, amelyeket nem minden esetben kompenzál a hozam.

A unit-linked biztosításokat alapvetően azoknak ajánljuk, akiknek nem idegen a tőzsde világa, és akik szívesen egyengetik saját megtakarításaik és befektetéseik jövőjét. Ellenkező esetben érdemes egy egyszerűbb életbiztosítás mellett dönteni, mellette pedig egy biztonságosabb és a laikusok számára is átláthatóbb megtakarítási formát választani.

Nyugdíjcélú életbiztosítás

A nyugdíjcélú életbiztosítás az életbiztosítások közt népszerű terméknek számít. Ennek a terméknek, ahogy a neve is mutatja, konkrét célja van, emellett egyike a három államilag támogatott nyugdíj előtakarékossági formának - ezzel a termékkel 20 százalékos, évente legfeljebb 130 000 forintos adókedvezmény vehető igénybe a befizetések után.

A nyugdíjbiztosításoknak két típusát különböztetjük meg:

hagyományos nyugdíjbiztosítás,

befektetési egységhez kötött (unit-linked) nyugdíjbiztosítás.

A kettő között az a különbség, hogy a hagyományos nyugdíjbiztosításnál a biztosító alacsonyabb, de fix hozamot garantál, míg a unit-linked nyugdíjbiztosításoknál mi határozzuk meg, hogy milyen befektetési alapba helyezzük a megtakarításunkat, tehát mi dönthetünk arról, hogy mekkora kockázatot vállalunk. A unit-linked életbiztosításokhoz hasonlóan ez a konstrukció azok számára kecsegtet magasabb hozammal, akik otthonosan mozognak a tőzsde világában.

A nyugdíjbiztosítást már havonta 5 000 - 12 000 forintos összeggel is elindíthatjuk.

Ha a nyugdíjbiztosítás mellett más nyugdíj előtakarékossági formákkal szeretnéd maximalizálni az elérhető állami támogatást, ebben a cikkben olvashatsz a részletekről.

Így működik a gyakorlatban az életbiztosítás

A hagyományos kockázati életbiztosítás egyszerűen működik: havonta befizetjük a biztosítási díjat, amíg tart a szerződés, és ha bekövetkezik valamelyik szerződésben szereplő biztosítási esemény, akkor fizet a biztosító. Az alapvető kockázati események közé a következőket sorolhatjuk:

haláleset,

baleseti csonttörés,

baleseti égés,

baleseti halál,

kórházi napi térítés,

baleseti műtét térítése,

baleseti rokkantság,

egészségkárosodásból származó rokkantság.

Ha emellett a szerződésben meghatározott más biztosítási esemény történik, akkor is segítséget nyújthat az életbiztosítás - a kiegészítő szolgáltatásokért azonban értelemszerűen többet kell fizetni. Ilyenek lehetnek például a kritikus betegségek, a keresőképtelenség, de biztosítási esemény lehet egy meghatározott kor elérése és természetesen a nyugdíjazás is. Itt nem áll meg a biztosítások kínálata, hiszen biztosítani ma már szinte bármit lehet: egyre többen használják ki ezt a lehetőséget házasságkötés vagy gyermekszülés előtt.

A hagyományos életbiztosításnál nem kapunk vissza semmit, ha lejár a szerződésünk.

A megtakarítási életbiztosítás ettől eltérően működik. Egyrészt nem mindegy, hogy egyszeri befizetéssel indítottuk el a szerződést, vagy rendszeres időközönként vállaljuk a befizetéseket - ez lehet havonta, negyedévente, félévente vagy évente. Ha nem tudjuk fizetni a vállalt díjat, akkor a biztosításunk inaktívvá válik.

Életbiztosítás kifizetése

A kifizetésnél több forgatókönyv is előfordulhat.

Lejár a szerződés: ebben az esetben visszakapjuk a megtakarításunkat, a hozammal együtt.

Szüneteltetjük a befizetéseket: rendszeres díjfizetés esetén dönthetünk úgy, hogy egy időre felfüggesztjük a befizetéseket. A másik lehetőség a díjmentes leszállítás, ami végleges - ebben az esetben az életbiztosítás díját nem fizetjük tovább, de a költségeit ugyanúgy levonják a bent lévő megtakarításból.

A biztosított idő előtt elhalálozik: halál esetén a kedvezményezett az aktuális megtakarítási összeget fogja megkapni. Ezenkívül a kockázati biztosítási összeget is kifizeti a biztosító.

Életbiztosítás visszavásárlása: a visszavásárlás azt jelenti, hogy a biztosítást teljes mértékben szeretnénk felmondani, és kivesszük az addig összegyűlt összeget. Ebben az esetben számítanunk kell arra, hogy a biztosító a kivenni kívánt összeg mértékétől függően plusz díjat fog felszámolni.

Életbiztosítások összehasonlítása

A kockázati életbiztosításokat több szempont alapján is összehasonlíthatjuk, de ebben az esetben viszonylag egyszerű dolgunk van. Értelemszerűen érdemes megnézni az éves díjat, illetve azt, hogy milyen biztosítási eseményekre mekkora összeget fizet a biztosítás. A kockázati életbiztosítást érdemes a személyes igényeinkhez igazítani, és azonos csomagok közül kiválasztani a számunkra legkedvezőbbet. A döntésben sokat segíthet egy kockázati életbiztosítás kalkulátor.

A befektetési és a megtakarításos életbiztosítások összehasonlítása ennél bonyolultabb, hiszen azt is nézni kell, hogy a befektetett pénz mennyit kamatozik, illetve, hogy mennyibe kerül nekünk fenntartani a megtakarítást. A költségek és a hozam követése a unit-linked biztosításoknál igényli a legtöbb odafigyelést, hiszen ott nincs garantált hozam, hanem mi döntjük el, hogy melyik alapba fektetjük be a pénzt, és hogy mekkora kockázatot vállalunk.

Az összehasonlításban a teljes költség mutató, röviden a TKM segít a legtöbbet, ami alapján meg tudjuk állapítani, hogy megéri-e az adott befektetés. A TKM-érték azt mutatja meg, hogy mennyibe kerül fenntartani az életbiztosítást. Ahhoz, hogy a költségeket ellensúlyozza a hozam, általában magas kockázatú portfóliót kell választanunk - és akkor még nem is számoltunk az inflációval, ami tovább gyengíti a pénzünk vásárlóértékét. Választás előtt érdemes megnézni az MNB ajánlást és a TKM táblázatot, amely a biztosítók által megadott adatok szerint folyamatosan frissül. Egy életbiztosítás díjkalkulátor segítségével egyszerűbben választhatod ki a céljaidnak megfelelő biztosítást.

Mitől függ az életbiztosítás díja?

Az életbiztosítás költségeit érdemes az alapján különválasztani, hogy kockázati vagy befektetési életbiztosítást szeretnénk kötni.

Kockázati életbiztosítás

A kockázati biztosítás az egyszerűbb pénzügyi termékek közé tartozik, a díját azonban sok tényező befolyásolhatja. A havi díj számításánál a biztosító figyelembe veszi:

a kort,

az egészségügyi állapotot,

az egészséggel összefüggő rizikófaktorokat (pl. dohányzás, alkoholfogyasztás),

a munkakörülményeket,

az esetleges veszélyes hobbikat,

fennálló betegségeket,

a megváltozott munkaképességet.

A kockázati életbiztosítás havi díja néhány ezer forinttól akár több tízezer forintig is terjedhet - de ha éves díj fizetését preferáljuk, akkor erre is van lehetőség.

Befektetési életbiztosítás

A befektetéssel kombinált biztosításnál egyéb költségekkel is kell számolni, ezek a következők lehetnek:

eladási és vételi árfolyamkülönbség,

levonás a kezdeti költségeknél,

adminisztrációs költség,

alapváltási díj,

biztosítási kockázati díj.

Életbiztosítás díj befizetése

Az egyénileg intézett életbiztosítás díját általában különböző módokon rendezhetjük:

rendszeres bankkártyás díjfizetés,

online bankkártyás díjfizetés,

egyedi banki átutalás,

csoportos beszedési megbízás,

csekkes befizetés,

bankkártyás fizetés a biztosító ügyfélszolgálatán.

Biztosítást nem csak egyénileg tudunk kötni, hanem a munkáltató is dönthet úgy, hogy biztosítja a dolgozóit.

A nagyobb vállalatok különböző biztosítási csomagok közül választhatnak, de ha a munkavállalóiknak is kedvezni szeretnének, akkor a céges egészségbiztosítás jó megoldás lehet - hiszen betegség esetén gyorsabban kaphat ellátást a biztosított dolgozó. Ez közvetve csökkenti a munkáltató költségeit, mivel kevesebbet kell költenie táppénzre és a munkaerő pótlására. Az elérhető rendszeres szűrővizsgálatoknak köszönhetően a munkavállalók aktívabbak és egészségesebbek.

Biztosítási eseménynél a munkáltató által kifizetett életbiztosítás adózása fontos tényező, ugyanis ez nincs ingyen. A dolgozónak a cég 2019. január 1-től jogviszonyos jövedelem formájában tudja kifizetni a biztosítási összeget, tehát ez a juttatás nem adómentes. (Korábban a mindenkori minimálbér 30 százalékáig adómentesen lehetett élet-, baleset- és egészségbiztosítást adni.) A cégnek a számviteli törvény szerint a biztosító által fizetett összeget az egyéb bevételek között kell elszámolnia. A NAV tájékoztatóját a 2019-re vonatkozó adózási szabályokról itt olvashatjuk.

Ha haláleset történik, akkor a munkáltató kifizetheti az összeget egy közeli hozzátartozónak, vagy pedig kegyeleti ellátásként az elhunyt dolgozó temetési költségeire is tudja fordítani. A kegyeleti ellátás adómentes.

Életbiztosítás felmondása

A még futó biztosítások felmondását általában nem tervezzük, hanem egy anyagilag nehezebb időszak kényszerít rá a kiadások csökkentésére - ennek ellenére érdemes tisztában lenni vele, hogy milyen hátrányunk származhat abból, ha idő előtt bontjuk fel a szerződést.

Mivel az életbiztosítások különböző fajtáinak eltérnek a feltételei, így a felmondás sem ugyanúgy történik.

Kockázati életbiztosítások felmondása

Ez az egyszerűbb eset, hiszen itt nincs megtakarítás, csak egy szolgáltatásért fizetett havidíj, amit nem szeretnénk tovább fizetni. Nincs más teendőnk, mint kitölteni egy formanyomtatványt, és lemondani a szolgáltatást. Fontos tudni, hogy a felmondást követő 30 napban még élni fog a biztosítás.

A kockázati életbiztosítást a biztosító is felmondhatja; ezt általában akkor teszi meg, ha több mint 90 napos elmaradásban vagyunk a biztosítási díj fizetésével.

Megtakarításos életbiztosítás felmondása

A megtakarítással egybekötött életbiztosításnál fontos szempont, hogy a kötéstől számítva mikor történt a felmondás. Ha még a kezdeti időszakban, akkor gyakorlatilag elbukjuk a teljes befizetett összeget, mivel a biztosítás költségei el is viszik a megtakarítást - ezt a forgatókönyvet érdemes elkerülni. Ha hosszabb idő után, de még a futamidő lejárta előtt vennénk ki a megtakarításunkat, akkor a biztosító kifizeti a kockázati fedezetre az úgynevezett visszavásárlási értéket - az első két évben ez akár 0 forint is lehet. Emellett a megtakarítási jegyek visszaváltásáért vagy visszavásárlásáért a biztosító díjat számolhat fel. Mindent összevetve, nem éri meg idő előtt felmondani a megtakarítást, mert így hiába az évek óta gyűjtögetett pénz és a hozam, valószínűleg mínuszban leszünk a szerződésbontás végén.

Ha lehetőségünk van rá, a szerződés felmondása helyett inkább válasszunk más megoldást, például csökkentsük a havi befizetést vagy szüneteltessük a biztosítást addig, amíg egyenesbe jövünk.

Kombinált életbiztosítás

A biztosítók az életbiztosítások mellett általában kiegészítő szolgáltatásokat is kínálnak: balesetbiztosítást vagy egészségbiztosítást. Ha ezeket együtt kötjük meg, akár kedvezményes biztosítási díjat is ajánlhat a pénzintézet.

Balesetbiztosítással

A klasszikus életbiztosítás mellé számos kiegészítő balesetbiztosítás elérhető a biztosítók többségénél. A legegyszerűbben biztosítható események közé tartoznak a közlekedési balesetek során elszenvedett sérülések, csonttörés, égési sérülések és a szükséges műtétek kórházi kezelések.

Nyugdíjbiztosítással

Az egyik legnépszerűbb formája az életbiztosításnak a nyugdíjbiztosítás. Ez egyrészt életbiztosítási védelmet nyújt, másrészt a nyugdíj előtakarékosság terén is jó lehetőség.

Egészségbiztosítással

Először is érdemes tisztázni, hogy az egészségbiztosítás és az egészségpénztári tagság nem ugyanazt jelenti. Az egészségpénztár az 1990-es évek óta működik, a legnagyobb előnye a tagságnak a 20 százalékos állami támogatás, amelyet a befizetések után adóvisszatérítés formájában vehetünk igénybe. A befizetett összeg rugalmasan felhasználható különböző egészségügyi célokra, többek között akár egészségbiztosítást is köthetünk belőle.

Az egészségbiztosítás lényege ezzel szemben az, hogy a biztosított havonta befizeti a biztosítási díjat, és ha igénybe kell vennie valamilyen szolgáltatást, akkor a biztosító ezt finanszírozza. A leggyakrabban elérhető kiegészítő biztosítások között vannak a daganatos betegségekre, a kritikus betegségekre, műtétekre, valamint a külön nőknek szóló kiegészítő biztosítások.

Biztosítók

OTP

Az OTP Banknál is köthetünk életbiztosításokat, de ezek nem a bank saját termékei, hanem a Groupama Biztosítónál is megtalálható szolgáltatások.

Balansz Expert

Az OTP Balansz Expert életbiztosítását egy összegben történő befizetéssel nyithatjuk meg. A befizetett összegről mi dönthetjük el, hogy mibe fektessük be. Később megtakarításunkat eseti befizetésekkel bővíthetjük, és eszközalapot is válthatunk. A biztosítás megköthető egészségügyi vizsgálat nélkül is.

Balansz Silver

A Balansz Silver életbiztosítás kifejezetten a nyugdíjasok számára ajánlott termék. A szerződést 71 és 90 év közöttiek köthetik meg, a biztosítottak száma akár a 10 főt elérheti, ami azt jelenti, hogy akár az egész család számára védelmet nyújthat. Az Experthez hasonlóan ez is egyszeri díjfizetésű életbiztosítás. Előnye, hogy a befizetett megtakarításhoz bármikor hozzájuthatunk.

Perfekt Plusz Életív

A Perfekt Plusz Életív folyamatos díjfizetésű, unit-linked életbiztosítás. A szerződést legalább 10 évre kell megkötni, így ez a módozat a hosszú távú befektetések finanszírozásánál jelenthet segítséget.

Erste életbiztosítás

Az Erste Banknál az Union biztosító termékei érhetőek el - három különböző biztosítás közül választhatsz. Az Union Go! életbiztosítással egyösszegű megtakarítást fektethetünk be 5-25 évre, forintban, euróban vagy dollárban. Az Union-Pezsgő Nyugdíjprogram nevéből adódóan a nyugdíjas korosztályt célozza meg, de akár a fiatalabbak is köthetnek szerződést. A hosszú távú célok eléréséhez a Union-Nyitány befektetési eszközalaphoz kapcsolódó életbiztosítást kínálja az Erste Bank.

K&H életbiztosítás

A K&H Bank saját biztosítási termékeket is kínál a K&H Biztosítón keresztül, ennek köszönhetően az életbiztosítások terén is nagyobb a választék, mint a többi banknál. Összesen három különböző megtakarítási és két kockázati életbiztosítás közül választhatunk.

NN életbiztosítás

Az NN Biztosítónál négy különböző kockázati életbiztosítás közül választhatunk:

Életút Program: pénzügyi és orvosi asszisztencia támogatást nyújt váratlan betegség vagy baleset esetén.

Baleseti felépülés: ezt a módozatot akár online is megköthetjük.

Amulett: váratlan halálesetnél nyújt anyagi segítséget.

Maraton: akár egész életre szóló kockázati életbiztosítás, amely fedezi a temetés és az öröklési illeték költségeit.

MetLife életbiztosítás

A MetLife biztosítónál hat védelmi célú és két megtakarítási céllal köthető biztosítás közül választhatunk.

Nelson: váratlan tragédia esetén nyújt anyagi segítséget.

Junior Care: a családban lévő kiskorú gyermekek biztosítását oldja meg.

Critical Care: készpénzes kifizetést is biztosít, ha a szerződésben szereplő 32 kritikus betegség valamelyikét diagnosztizálják a kedvezményezetten.

MetMax: ha már van életbiztosításunk, de szeretnénk bővíteni a biztosítási fedezet körét, akkor ezt a csomagot érdemes választani.

MetCare: egészségbiztosítás, akár az egész család számára.

Csoportos: csoportos élet-, baleset- és betegségbiztosítás. Akár 50 főre is megköthető, így vállalkozások számára is megoldást jelenthet.

Manhattan: megtakarítási célú biztosítás, hosszú távra, bónusz jóváírásokkal.

MetLife Nyugdíjprogram: nyugdíjbiztosítás, amely segít megteremteni az anyagi jólétet a nyugdíjas évekre.

Grawe életbiztosítás

A Grawe Életbiztosító kockázati és befektetési életbiztosítást is ajánl ügyfeleinek, ezenkívül kiegészítő balesetbiztosítást is köthetünk, akár kifejezetten közlekedési balesetek esetére is, azok számára, akik sokat utaznak. A Grawe-nél külön köthetünk járadékbiztosítást is, határozott és élethosszig tartót is.

Signal Biztosító

A Signal Iduna Biztosító klasszikus életbiztosítást és befektetéshez kötött életbiztosítást is kínál az ügyfeleinek.

4Life Direct életbiztosítás

A 4Life Direct Magyarországnál három különböző életbiztosítás közül választhatunk: védelmet biztosíthatunk gyermekeinknek vagy idősebb rokonaink számára, valamint határozott idejű kockázati életbiztosítást is köthetünk.

Posta életbiztosítás

A Posta Biztosító hat különböző életbiztosítást kínál.

PostaSzemünkfénye: gyermekeink biztosításában segít, akár alacsony havidíjjal is elindítható. Igény esetén később növelhető is a havonta befizetett összeg.

PostaMozaik Megtakarítás: a hosszútávú célok megvalósításában segít, akár már 6000 forintos havi befizetéstől.

PostaTakarékosKönyv: eseti megtakarítások gyűjtésére alkalmas ez a szolgáltatás, nem számít kizáró oknak, ha nem tudunk minden hónapban fix összeget félretenni.

PostaÖrökhagyó: ez a biztosítás búcsúztatással, temetéssel járó költségeket segít fedezni.

PostaÉletőr: határozott időre szóló, kockázati életbiztosítás, rendszeres díjfizetéssel.

PostaHozamŐr: egyszeri díjas életbiztosítás, amely egyben alacsony kockázatú befektetés is.

Alfa életbiztosítás

Az Alfánál több életbiztosítás közül választhatunk, ezek mellé pedig választhatunk a kiegészítő betegség és balesetbiztosítások közül is. Találhatunk megoldást hosszú betegség miatt felmerülő költségekre, nyugdíjelőtakarékosságra, valamint a hosszú távú pénzügyi célok megvalósítására is.

Allianz életbiztosítás

Az Allianz Biztosító hét különböző életbiztosítást kínál, attól függően, hogy milyen céllal kötjük a szerződést. Választhatunk életprogram biztosítást forint- és euróalapon, nyugdíjbiztosítást, valamint a babavárásra és a teljes család számára védelmet nyújtó életbiztosítást. Ha hosszútávú megtakarítás és hozamszerzés a cél, akkor az ennek megfelelő biztosítást is megtaláljuk az Allianznál.

Vienna Life életbiztosítás

A Vienna Life Biztosítónál 2018. március 31. óta már nem köthetünk életbiztosítást, ekkor egyesült ugyanis az Erste Biztosító, a Union Biztosító és a Vienna Life Biztosító.

Generali életbiztosítás

A Generali négy különböző céllal köthetünk életbiztosítást: egyszeri vagy rendszeres díjas megtakarítás, kockázati élet-, baleset- és egészségbiztosítás, valamint ha kegyeleti gondoskodás az elsődleges célunk.

Union életbiztosítás

Váratlan élethelyzetekre az Unionnál három termék közül választhatunk, ezenkívül egyszeri és folyamatos díjas életbiztosítást is köthetünk, ha a befektetés az elsődleges célunk. Ha a nyugdíjas éveinket szeretnénk bebiztosítani, akkor két termék közül választhatunk.

Uniqa életbiztosítás

Az Uniqa Biztosítónál is megtalálható az életbiztosítások valamennyi formája. Két kockázati életbiztosítás közül választhatunk, ezenkívül elérhető a befektetési egységekhez kötött életbiztosítás is. Ha egészség- vagy balesetbiztosítást szeretnénk kötni, azt is megtehetjük az Uniqánál.

Groupama életbiztosítás

A Groupama Csoport által kínált biztosítások között is megtalálhatóak a hagyományos kockázati életbiztosítások, valamint a megtakarítási célú életbiztosítások is. A Groupama három terméke az OTP Banknál is elérhető, ezenkívül a Ferencvárosi Torna Clubbal is együttműködik. Azokat, akik rendelkeznek FTC Szurkolói Kártyával, a Groupama Arénában rendezett FTC mérkőzéseken ingyenesen biztosítja a Groupama - ez az ajánlat 2015. április 16. óta él.

Gyakori kérdések

Megörökölhető az életbiztosítás?

Amennyiben meg van nevezve a szerződésben a kedvezményezett, akkor ő az örököse az összegyűlt megtakarításnak. Ha nincs megjelölve a kedvezményezett, akkor kedvezményezettnek minősülő örökösöket egymás közti viszonyukban a biztosítási összeg olyan arányban illeti meg, amilyen arányban erre öröklés esetén igényt tarthatnak a végrendelet szerint.

Időskorban köthetünk életbiztosítást?

Igen, több biztosítónál akár 90 éves korig is köthetünk életbiztosítást, amit külön kegyeleti vagy temetési biztosítás néven is megtalálhatunk. Ezek elsősorban a búcsúztatás költségeit fedezik.

Mi történik, ha a munkáltató fizeti az életbiztosítást, mi pedig munkahelyet váltunk?

Az életbiztosítás nincs céghez kötve. Ha felmondunk, akkor a biztosítással kapcsolatban több lehetőségünk is van: vagy magunk fizetjük tovább a biztosítást, vagy díjmentesíthetjük, esetleg a biztosító visszavásárolja azt. Utóbbi esetben azonban adóznunk kell, hiszen ezt a tranzakciót személyi jövedelemadó és egészségügyi hozzájárulás terheli.

Milyen kiegészítő biztosításokat választhatok életbiztosítás mellé?

A kockázati életbiztosítások mellé jellemzően olyan kiegészítő biztosítások köthetőek, melyek betegség vagy baleset esetén plusz szolgáltatást nyújtanak.

Mely betegségek számítanak kritikusnak?

Több biztosítónál is köthetünk biztosítást a következő kritikus betegségekre:

jó és rosszindulatú daganatok,

infarktus,

agyi érkatasztrófa,

szervátültetés,

krónikus veseelégtelenség.